Что делать, если нет денег платить за кредит

Когда мы берем кредиты, мы примерно представляем, как будем их отдавать: с зарплаты, премий, постепенно, понемногу откладывая. Чаще всего так и происходит.

Саша Рай

издатель

Но иногда случается непредвиденное: увольнение, болезнь или кризис. Свободные деньги пропадают, возвращать нечем, и кредит превращается в бремя.

Если не решить проблему вовремя, кредит приведет к долговой яме. Это когда заемщик не справляется с кредитной нагрузкой: долг увеличивается быстрее, чем заемщик успевает его погасить, обрастает процентами и пенями, а платить по-прежнему нечем. Кредитное бремя становится невыносимым.

Никто не рассчитывает, что именно ему не удастся вернуть деньги за кредит. Но если это происходит, это еще не конец света. Если действовать рационально и не делать ошибок, эту проблему можно решить без потерь.

Чего не делать

1. Не ждите, что долг пропадет сам собой. Банки никогда не забывают долги. Даже если вам еще не звонят коллекторы, это не значит, что о вас забыли. Пока вы думаете, что все хорошо, банк начисляет проценты, а кредитная история ухудшается. Сообщите о проблеме по своей инициативе. Банк это оценит.

Даже если вам еще не звонят коллекторы, это не значит, что о вас забыли. Пока вы думаете, что все хорошо, банк начисляет проценты, а кредитная история ухудшается. Сообщите о проблеме по своей инициативе. Банк это оценит.

Кто такие коллекторы

2. Не пропадайте. Пропасть с концами — плохое решение. Когда банк видит, что вы его избегаете, вы попадаете в базу сомнительных заемщиков. К вам сразу отношение не как к добропорядочному клиенту, а как к мошеннику. Чем быстрее это случится, тем скорее ваши контакты окажутся в руках коллекторов.

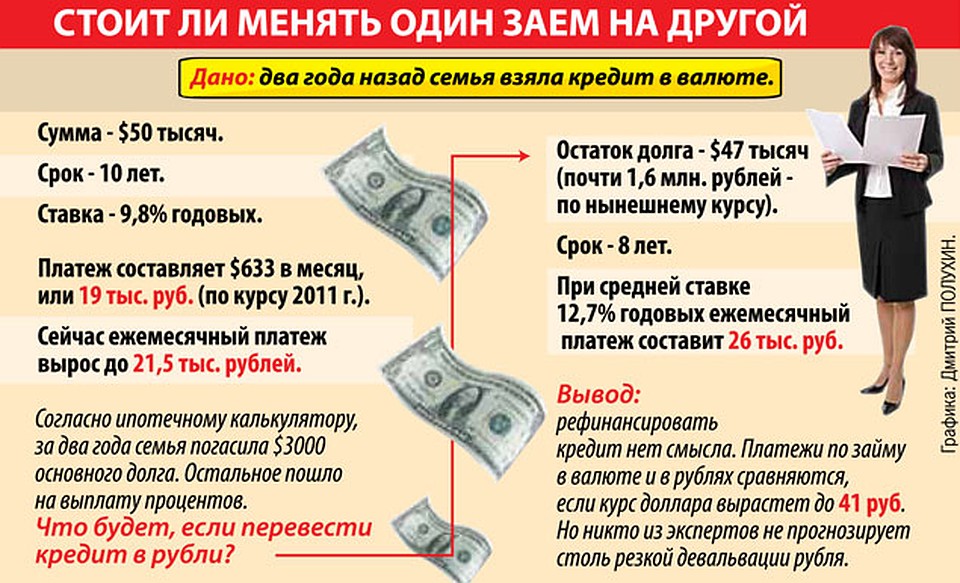

3. Не берите новые кредиты. Люди залезают в новые долги, чтобы расплатиться по старым. Часто делают это наспех — просто бегут в тот банк, который согласен дать кредит наличными. Потом такое решение может привести к еще большим неприятностям: долги скопятся и их будет тяжелее гасить.

Чтобы сохранить контроль, нужно действовать хитрее. Но об этом — чуть позже.

4. Не паникуйте. Ситуация не из приятных: растет долг, капают штрафы, звонят коллекторы. Люди теряются, ругаются с банком, грозят судом или обращаются к антиколлекторам.

Ситуация не из приятных: растет долг, капают штрафы, звонят коллекторы. Люди теряются, ругаются с банком, грозят судом или обращаются к антиколлекторам.

Помните, что долг по кредиту — это проблема с финансами, а не с бандитами. Никто не трогает ваше здоровье или жизнь, не обижает вас лично или вашу семью.

5. Не доводите до суда. Если дойдет до суда, приставы попытаются продать ваше имущество с аукциона. Вы потеряете до половины его реальной стоимости, а еще оплатите судебные издержки банка, комиссию приставам и госпошлину.

/justice/Что такое суд и зачем он нужен

Заемщик, который не скрывается, вовремя признает проблему и занимает проактивную позицию, договорится с банком и возьмет ситуацию под контроль. Сосредоточьте свои усилия на переговорах, и эти ошибки вас не коснутся.

Как построить диалог с банком

С просроченным кредитом сталкиваются не только физические лица, но и предприниматели, корпорации и государства. Для всех есть запасной выход — договориться с банком об изменениях условий по кредиту.

1. Если деньги есть или появятся скоро. Так бывает у тех, кто случайно забывает про платеж, меняет работу или попадает в больницу. Если денег не будет в течение нескольких недель или месяца, попробуйте договориться с банком о новом графике выплат. Например, попросите перенести дату платежа с 10-го на 20-е число — на ту дату, когда у вас точно будут деньги. Возможность перенести дату платежа доступна не всегда — узнавайте условия в своем банке.

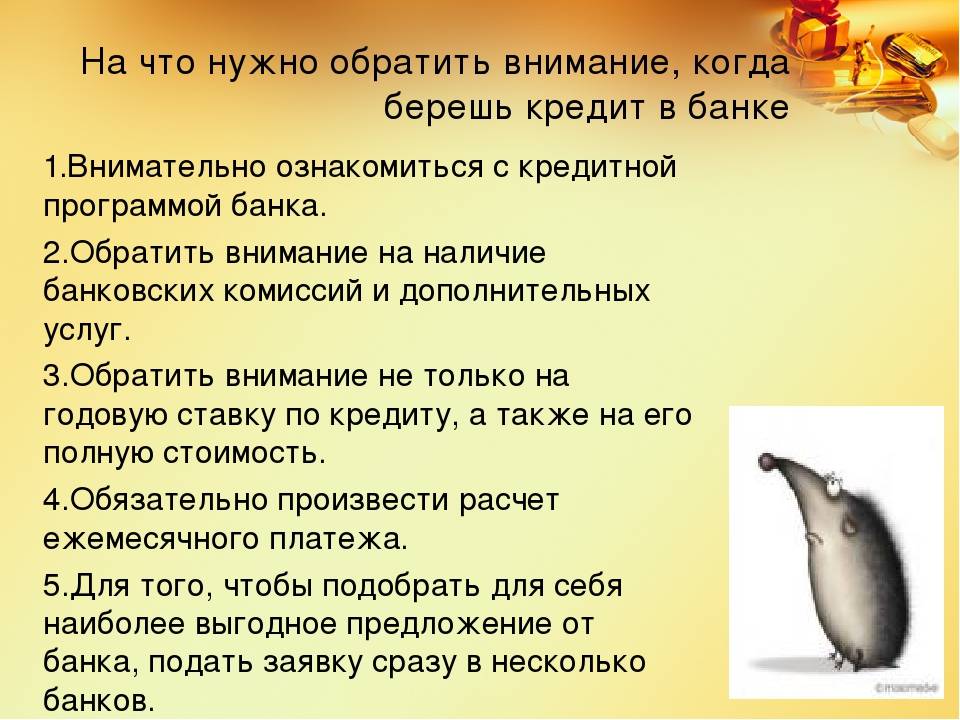

Для этого позвоните в колцентр и объясните причину возникших нарушений. Подкрепите просьбу документами, если они есть. Закон не обязывает банки идти навстречу клиентам с финансовыми трудностями, поэтому решение о пересмотре ваших условий обслуживания зависит только от политики банка.

Если вы просто забыли про оплату — признайте это и внесите минимальный платеж с процентами.

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

2. Если деньги появятся нескоро. Если трудности с деньгами будут в ближайшие месяцы — продолжительная болезнь, отсутствие работы, не платят зарплату, — предложите банку пересмотреть кредитный договор. Чтобы банк на это пошел, объясните, когда и откуда у вас появятся деньги.

Покажите документы, которые подтвердят вашу временную неплатежеспособность: справку от врача, свидетельство о рождении или смерти близких, приказ о сокращении.

На какие уступки пойдет банк — это отчасти предмет переговоров. Есть меры, которые банк обязан предпринять по закону, и льготы, которые он предоставляет по желанию. Менеджер погрузится в вашу финансовую ситуацию, изучит кредитную историю и предложит решение.

/no/Краткий курс переговоров

По закону с 2020 года банк обязан предоставить вам кредитные каникулы, если вы соответствуете всем требованиям.

ст. 6 закона № 106-ФЗ от 03.04.2020

Кредитные каникулы — это период до шести месяцев, во время которого вы можете:

- совсем не платить кредит;

- платить меньшую сумму по договоренности с банком.

После того как льготный период закончится, вы продолжите платить по обычной схеме. Во время периода отсрочки банк все равно будет начислять проценты на сумму долга — их вы заплатите позднее в рамках графика погашения кредита.

Мы подробно написали о том, кто и как может воспользоваться кредитными каникулами в 2022 году.

Кратко:

- Кредит выдали до 1 марта 2022 года.

- Доход заемщика за месяц до обращения за каникулами снизился более чем на 30% по сравнению со средним годовым доходом за прошлый год.

- Размер кредита не больше установленного лимита.

- В тот же период не используются ипотечные каникулы по правилам 2019 года.

- Заявление можно подать до 31 марта 2023 года.

- За время каникул начисляются проценты.

- По одному договору можно взять только один льготный период в 2023 году.

Если у вас по закону нет права на кредитные каникулы, попросите банк об отсрочке выплат на пару-тройку месяцев.

Имейте в виду, что отсрочка увеличит суммы следующих платежей. Лучше, если в течение этого времени деньги у вас и правда появятся. Если банк потеряет доверие, он может не пойти на уступки повторно.

В отсрочке часто отказывают. Тогда договаривайтесь о реструктуризации долга. Это «перезагрузка» условий по кредиту. Вам нужно объявить банку о своей временной неплатежеспособности и в письменной форме попросить изменить срок действия или график выплат.

Банк заинтересован в том, чтобы вернуть деньги. Если он поймет, что вы не мошенник, то пересмотрит условия кредита — уменьшит ежемесячный платеж и продлит срок погашения кредита. Банку выгодно, когда долги возвращают ему, а не коллекторам, и в виде денег, а не имущества, с которым нужно потом возиться.

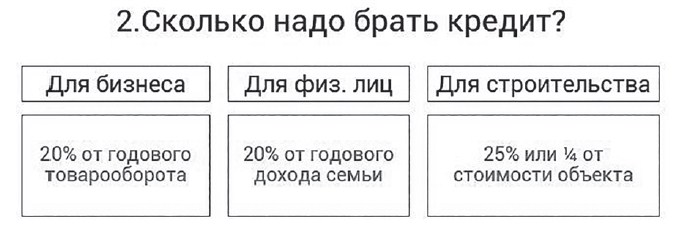

Сценарий реструктуризации зависит от общей суммы кредита и вашей кредитной истории. Опирайтесь на здравый смысл. Если у вас небольшой потребительский кредит на 20 000 Р, вряд ли банк позволит растянуть выплаты на три года.

Опирайтесь на здравый смысл. Если у вас небольшой потребительский кредит на 20 000 Р, вряд ли банк позволит растянуть выплаты на три года.

Банку важно понимать, откуда у вас появятся деньги. Если вы скажете, что возьмете для этого новый кредит, он может отказать.

Не забудьте, что при реструктуризации увеличится общая сумма кредита. Поэтому это выгодно тогда, когда ежемесячный прирост задолженностей нужно остановить.

Если вы платите по ипотеке и до этого были дисциплинированным плательщиком, банк поможет вам куда охотнее. Как минимум вы сможете перевести дух за пару месяцев.

Ну и что? 31.07.19Ипотечные каникулы без согласия банка: как оформить

Более того, банк обязан предоставить вам ипотечные каникулы на срок до шести месяцев при соблюдении следующих условий:

- Ипотеку вы брали для себя, а не для бизнеса.

- Это ваше единственное жилье.

- Сумма кредита — до 15 000 000 Р.

- Есть уважительная причина, из-за которой ухудшилось финансовое положение: увольнение с работы, увеличение количества иждивенцев при снижении дохода, уменьшение зарплаты, инвалидность или долгая болезнь.

Свои причины придумывать нельзя.

Свои причины придумывать нельзя. - Условия договора об ипотеке раньше не меняли по вашей просьбе.

п. 4 ст. 6 закона № 76-ФЗ

3. Если вы в долговой яме. Это плохо, но не смертельно. Главное — займитесь проблемой, а не опускайте руки. Сразу же сами объявите о своей неплатежеспособности. Не ждите, пока банк передаст кредит коллекторам или в суд.

Если кредитов много, соберите их в один. Так вы будете платить только один раз в месяц, а просроченные кредиты перестанут обрастать процентами.

Что делать? 02.04.20Моя невеста проходит процедуру банкротства. Чем я рискую?

Если вам отказывают консолидировать долги, ищите другой банк. Имейте в виду: новый кредитор потребует большой пакет документов, а еще попросит отдельную комиссию за всю процедуру.

Рефинансируйте кредит, если на рынке появились кредиты с меньшей процентной ставкой. Более выгодным кредитом можно закрыть старый долг, а потом выплачивать банку меньше.

В начале статьи мы советовали не брать новые кредиты для погашения старых. Но с рефинансированием все иначе: это специальный кредит для тех, кому нужно снизить долговую нагрузку. Это не обычный кредит наличными, который можно потратить на что угодно.

Если вы решили компенсировать долг продажей залогового имущества, такого как квартира, машина, драгоценности, продайте его добровольно. Если вы сделаете это сами, то продадите имущество по рыночной цене, а не за полцены, как это сделает банк.

Обязательно предупредите банк, что собираетесь продать залог. Если его доверие подорвано, он подключит к сделке своего представителя. Но это не всегда плохо: банку выгодно, чтобы вы решили проблему. Например, вы можете попросить его о помощи в поиске покупателя и оформлении сделки. Помните, что это в его интересах.

Что, если скрываться и не платить вообще

Снежный ком. Рано или поздно долгов у вас станет больше, чем вы можете выплатить. Проценты будут расти ежемесячно. Такой кредит можно гасить до старости.

Такой кредит можно гасить до старости.

Помните: даже если клиент раньше никогда не нарушал условия договора, банк автоматически начисляет штрафные проценты при любой просрочке.

/gennady/Что бывает с должниками

Звонки из банка. Сначала звонят менеджеры колцентра. Если клиент продолжает не платить и выключает телефон, банк передает неплательщика во внутренний коллекторский отдел.

Долгом займутся люди, которые профессионально занимаются возвращением денег. Их задача — потрепать вам нервы, чтобы заставить заплатить.

Коллекторские агентства и суд. Если коллекторы банка не справляются, банк или продает кредит коллекторскому агентству, или сразу передает дело в суд.

Внешние коллекторы достанут угрозами и замучают ваших поручителей. Обычно их методы агрессивнее, чем у коллекторов банка. Они могут звонить вам на работу, писать знакомым в соцсетях и даже зайти в гости.

Суд — это последний этап. Бороться с юристами из банков или коллекторских агентств почти бесполезно. К тому же издержки, которые понесет банк в суде, потом станут частью вашего долга. После суда к вам придут приставы: сначала они опишут имущество, а потом заберут его, чтобы продать с аукциона.

К тому же издержки, которые понесет банк в суде, потом станут частью вашего долга. После суда к вам придут приставы: сначала они опишут имущество, а потом заберут его, чтобы продать с аукциона.

Что делать, если нечем платить за кредит

- Не ждать, что долг за кредит пропадет сам собой: банки не забывают о долгах.

- Не пропадать из поля зрения банков, иначе есть риск попасть в базу сомнительных заемщиков.

- Не брать новые кредиты, если нечем платить за старые. Долги скопятся, и погасить их будет еще тяжелее.

- Не впадать в панику.

- Не доводить до суда, иначе приставы доберутся до имущества.

Как сделать кредитную историю с нуля и не испортить её

Для жизниМалому бизнесу

При рассмотрении заявки на кредит банки оценивают благонадежность клиента с учетом сведений о его доходах, имуществе, кредитной истории. Отсутствие кредитной истории не является решающим фактором для отказа, но может снизить шансы на одобрение серьезного займа, например ипотеки. Когда и как начинает формироваться кредитная история, можно ли создать её самостоятельно и для чего это нужно — читайте в нашем материале.

Отсутствие кредитной истории не является решающим фактором для отказа, но может снизить шансы на одобрение серьезного займа, например ипотеки. Когда и как начинает формироваться кредитная история, можно ли создать её самостоятельно и для чего это нужно — читайте в нашем материале.

Стать клиентом

Зачем нужна кредитная история

Кредитная история — запись обо всех долговых обязательствах физлица, сформированная на основе сведений о заключенных им кредитных договорах. Основу кредитной истории составляют именно данные про кредитам, кредитным картам и займам, но в нее могут попадать сведения и о других задолженностях — исковых требованиях по невыплаченным алиментам или задолженностям по ЖКХ.

Кредитная история формируется источниками — банками, микрофинансовыми организациями, органами власти, физлицами и коммерческими организациями, и позволяет оценить уровень финансовой дисциплины физлица. Она нужна, чтобы:

Она нужна, чтобы:

- кредитно-финансовые организации могли проверить, как вы справлялись с займами ранее, уточнить вашу текущую финансовую нагрузку и оценить риски невозврата средств по новым договорам

- лизинговые компании оценили вероятность невыплат по договору при наличии у физлица иных кредитных обязательств

- компании каршеринга открыли доступ к своим услуга

Получить полный отчет по кредитной истории можно только с письменного согласия субъекта. Однако немотивированный отказ в предоставлении сведений может повлечь отказ в предоставлении услуг или выдаче кредита.

Со скольки лет начинает формироваться кредитная история

Формирование кредитной истории начинается с первого финансового события, переданного источником, но не ранее, чем субъекту исполнится 18 лет: до этого возраста оформить займ нельзя даже в микрофинансовой организации.

Если человек никогда не обращался в банк за кредитом или за кредитной картой, у него нет долгов перед третьими лицами, организациями и судебных взысканий — его кредитная история не формируется вообще. В этом случае она начнется тогда, когда вы впервые обратитесь за кредитом.

Поданные, но отклоненные кредитно-финансовой организацией или одобренные, но после этого отмененные самим физлицом заявки на кредиты и карты в истории отразятся. Также в ней могут быть отражены сведения, попавшие туда по ошибке или в результате мошеннический действий:

- если у вас есть полный тезка, имеющий задолженности, они могут быть ошибочно отражены в вашей истории

- если вы потеряли паспорт или кто-то воспользовался вашими личными данными и пробовал оформить кредит на ваше имя, но сведения не прошли проверку безопасности, отказ будет отражен в вашей КИ

- если вы поддались на уловки мошенников и на ваши данные была открыта карта или оформлен другой банковский продукт

Недостоверные сведения можно оспорить, подав заявку на исправление КИ в бюро, где она хранится. Заявление сопровождается документами, подтверждающими факт ошибки. На принятие решение БКИ отведено 30 дней.

Какой срок кредитной истории имеет значение

Сама кредитная история хранится 10 лет, с января 2022 года срок хранения записей в БКИ составит 7 лет. Но какой период оценивает банк при принятии решения?

В открытом доступе таких сведений нет: банки не разглашают сведения о технологии скоринга — методологии оценки благонадежности заемщика. Доступа к этой информации нет ни у ЦБ, ни у Бюро кредитных историй. Можно лишь допустить, что значение имеет весь обозримый интервал, поэтому важно следить за своей КИ и стараться сохранять ее положительной.

Доступа к этой информации нет ни у ЦБ, ни у Бюро кредитных историй. Можно лишь допустить, что значение имеет весь обозримый интервал, поэтому важно следить за своей КИ и стараться сохранять ее положительной.

При этом сказать, что для банка интереснее тот клиент, чья кредитная история больше, тоже нельзя. Важен не интервал, а отсутствие негативных записей. Если чьей-то истории 10 лет, и она включает несколько записей о займах в МФО, просроченный кредит в банке или судебные взыскания, такая история может быть оценена ниже, например, трехлетней, в которой один одобренный кредит, который исправно выплачивается. Срок имеет значение только при равном качестве КИ.

Как создать кредитную историю с нуля

Самый частый случай, когда необходима кредитная история — подача заявки на ипотеку или автокредит. Чем больше сумма в заявке, тем больше гарантий хочет получить кредитор, поэтому заемщики оцениваются более серьезно.

Чем больше сумма в заявке, тем больше гарантий хочет получить кредитор, поэтому заемщики оцениваются более серьезно.

Если вы планируете крупную покупку в кредит, можно начать формировать свою КИ самостоятельно. При этом важно:

- при любом из выбранных способов не допускать просрочек по обязательствам;

- не брать несколько кредитов или микрозаймов сразу;

- не подавать несколько запросов на кредитование одновременно;

- не выступать созаемщиком или поручителем по кредитам третьих лиц, в чьей платежеспособности вы не уверены;

- вовремя оплачивать ЖКХ, связь, любые штрафы, если они появляются;

- не нарушать условия договора со страховыми компаниями, каршерингом;

- не нарушать законодательство РФ.

Открыть кредитную историю самостоятельно поможет покупка товаров в рассрочку, оформление кредитной карты, получение займа в МФО. Рассмотрим эти и другие способы подробнее.

Рассрочка

В рассрочку без переплаты можно оформить покупку бытовой техники, гаджетов, туристической поездки. Главное условие — оформить эту рассрочку с привлечением банка: представители работают во всех крупных магазинах. При заключении договора напрямую с продавцом сведения в кредитную историю не попадут — магазины могут стать источником формирования кредитной истории только в случае вашей задолженности и обращения с требованием о взыскании стоимости товара по договору в суд.

После заключения договора выплачивайте долг аккуратно и по сроку. Рассрочка не приводит к удорожанию, поэтому не погашайте сумму до срока: пусть в вашей истории появится больше положительных записей.

Кредитная карта

Один из приоритетных способов формирования чистой и положительной кредитной истории. Кредитные карты имеют несколько плюсов: беспроцентный льготный период, возобновляемый лимит, возможность погашения карты произвольными суммами, а также доступ к программам лояльности. Например, в Райффайзен Банке можно оформить карту с льготным периодом 110 дней. Ее могут получить как текущие, так и новые клиенты банка.

Кредитные карты имеют несколько плюсов: беспроцентный льготный период, возобновляемый лимит, возможность погашения карты произвольными суммами, а также доступ к программам лояльности. Например, в Райффайзен Банке можно оформить карту с льготным периодом 110 дней. Ее могут получить как текущие, так и новые клиенты банка.

Используйте кредитную карту для расчета по всем ежедневным платежам, включая покупки в магазинах и онлайн в России и за рубежом, оплату ЖКХ и репетиторов для ребенка, расчет в ресторанах и за услуги связи, и погашайте задолженность в течение более чем 3 месяцев, продолжая пользоваться доступным лимитом. Возвращать долг по кредитной карте можно и в течение льготного периода, и минимальным платежом, который каждый месяц рассчитывает банк с учетом израсходованного лимита. Главное — не допускать просрочек.

Потребительский кредит

Небольшой кредит на личные нужды в некоторых банках можно получить с минимальным пакетом документов. Для одобрения заявки необходимо предоставить справку о доходах. Но если у вас нет официального трудоустройства, вы находитесь в отпуске — можно подать заявку на потребительский кредит в Райффайзен Банке, предоставив подтверждение доходов с помощью сайта Госуслуги.

Для одобрения заявки необходимо предоставить справку о доходах. Но если у вас нет официального трудоустройства, вы находитесь в отпуске — можно подать заявку на потребительский кредит в Райффайзен Банке, предоставив подтверждение доходов с помощью сайта Госуслуги.

От кредитной карты потребительский кредит отличается сформированным графиком погашения задолженности. Если картой вы пользуетесь тогда, когда вам необходимо, долг по кредиту, даже если вы еще не потратили эти средства, необходимо погашать уже с первого месяца после его получения, выплачивая тело долга и процент. Отсрочек и льготных периодов нет, зато ставка по кредиту заметно ниже, чем по кредитной карте, что является преимуществом данного продукта.

Для формирования положительной кредитной истории желательно выплатить кредит согласно графику без просрочек и не используя досрочного погашения.

Займ с обеспечением

ParagraphWrapper» color=»brand-primary»>Вариант для тех, кто только начинает работать или имеет перерыв в официальном трудоустройстве более 6 месяцев, что не позволяет подтвердить доходы по форме банка.При наличии в собственности движимого или недвижимого имущества можно предоставить обеспечение в банк и получить свой первый кредит, который откроет кредитную историю. Ставки по таким кредитам обычно выше, поэтому если у вас нет реальной потребности в финансировании, оформите минимальную сумму на минимально доступный срок. Гасить кредит под залог имущества тоже заранее не стоит, поэтому берите такую сумму, которая не перегрузит ваш бюджет и позволит рассчитаться с долгом по графику. В истории это в любом случае сформирует положительную запись.

Займ в МФО

Микрофинансовые организации одобряют займы проще, чем банки. Для открытия кредитной истории можно воспользоваться их услугами, но стоит помнить, что в МФО высокие проценты за пользование заемными деньгами, невыплаченные задолженности нельзя рефинансировать в банках, а наличие множественных займов в МФО может стать негативным фактором в кредитной истории. Если человек часто прибегает к услугами МФО несмотря на заметную переплату, это может быть косвенным свидетельством того, что ему отказывают банки, а значит, станет причиной более тщательной проверки и более жестких условий по выдаваемому кредиту.

Если человек часто прибегает к услугами МФО несмотря на заметную переплату, это может быть косвенным свидетельством того, что ему отказывают банки, а значит, станет причиной более тщательной проверки и более жестких условий по выдаваемому кредиту.

Можно ли переделать кредитную историю заново?

Это достаточно сложно. Удалить негативные записи из истории можно только в том случае, если они попали туда по ошибке.

Все прочие записи хранятся положенное число лет с момента передачи сведений о финансовом событии в Бюро кредитных историй. То есть чтобы удалить негативную запись, появившуюся по вашей вине, необходимо ждать весь этот срок. Поэтому при создании своей кредитной истории, помните, что:

- каждая просрочка будет отражена как негативный фактор, который может привести к отказу в выдаче кредита

- на основании отказа одной организации может вынести отрицательное решение вторая

- систематические отказы существенно снижают качество кредитной истории, из-за чего вы не сможете претендовать на льготные условия по кредитам или даже получить кредит вообще

Если ваша кредитная история положительная, но небольшая, допустим — всего год, повысить шансы на одобрение кредита помогут:

- большой официальный доход;

- постоянное место работы не менее 1 года, высокая должность;

- наличие созаемщика с хорошими доходами;

- наличие залога;

- наличие средств на первоначальный взнос от 15%;

- дебетовая карта банка, куда вы обращаетесь за кредитом;

- наличие депозита, ИИС или вклада в этом же банке.

Безусловно, кредитная история не является единственным критерием, по которому банк оценит вас, как заемщика, и решит одобрить или отклонить вашу заявку. Но ее наличие полезно с точки зрения оценки вашей исполнительности в отношении кредитных обязательств.

- Кредитная история начинает формироваться с даты первого обращения за кредитом или в момент передачи сведений о судебных взысканиях по задолженностям.

- Начать кредитную историю можно в любое время, но не ранее 18 лет.

- Проверить наличие кредитной истории можно в БКИ, получив их список на сайте Госуслуг.

- Сформировать КИ с нуля помогает кредитная карта, покупка товаров в рассрочку, потребительский кредит.

- Важно отслеживать свою кредитную историю, чтобы в ней не было ошибочных сведений.

- Чтобы история была положительной, не допускайте просрочек по долговым обязательствам и не нарушайте закон.

Источники

1. Предоставление сведений из Центрального каталога кредитных историй о бюро кредитных историй, в котором (которых) хранится кредитная история субъекта кредитной истории https://www.gosuslugi.ru/329476

2. Кредитные истории | Банк России https://www. cbr.ru/faq/credit_h/

cbr.ru/faq/credit_h/

3. Законопроект № 724741–7 О внесении изменений в Федеральный закон «О кредитных историях» в части модернизации системы формирования кредитных историй https://sozd.duma.gov.ru/bill/724741–7

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17Для звонков по Москве

8 800 700-91-00Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

119002, Москва, пл. Смоленская-Сенная, д. 28

Информация о процентных ставках по договорам банковского вклада с физическими лицами

LinkList.P» color=»brand-primary»>Кодекс корпоративного поведения RBI GroupЦентр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17Для звонков по Москве

8 800 700-91-00Для звонков из других регионов России

© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

P» color=»seattle100″>119002, Москва, пл. Смоленская-Сенная, д. 28.Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

3 причины, по которым я никогда не возьму ссуду на путешествие

После нескольких лет, проведенных рядом с домом, путешествия вернулись в большом масштабе. AAA обнаружило, что во время весенних каникул в этом году количество международных поездок увеличилось на 30% по сравнению с 2022 годом. Если ваши планы поездок были отменены за последние несколько лет из-за COVID-19, нехватки денег или того и другого, само собой разумеется, что вы может быть готов сесть в самолет и ненадолго посидеть дома в зеркале заднего вида. Но как вы собираетесь оплачивать этот отпуск? Это хорошая идея, чтобы взять личный кредит для него?

Если ваши планы поездок были отменены за последние несколько лет из-за COVID-19, нехватки денег или того и другого, само собой разумеется, что вы может быть готов сесть в самолет и ненадолго посидеть дома в зеркале заднего вида. Но как вы собираетесь оплачивать этот отпуск? Это хорошая идея, чтобы взять личный кредит для него?

Потребительские кредиты — это гибкий способ занять деньги, поскольку вы можете брать взаймы по любой причине (в отличие от ипотеки или автокредита, который, конечно же, должен быть использован для покупки дома или автомобиля). А личные кредиты предоставляются с фиксированными платежами и фиксированной процентной ставкой, что может быть довольно разумным, если у вас есть приличный кредит. Несмотря на эти льготы, вот почему я не буду использовать личный кредит для оплаты моего предстоящего отпуска в 2023 году или в любом другом году.

1. Командировочные расходы не обязательны

Как бы мы ни старались экономить деньги и бюджет на крупные покупки, это не всегда возможно для всего. Например, если вы хотите купить дом, скорее всего, вам придется взять ипотечный кредит. Кроме того, связывание такой большой суммы наличными с покупкой дома может быть не очень хорошей идеей, если это оставляет вас в долгах на другие расходы.

Например, если вы хотите купить дом, скорее всего, вам придется взять ипотечный кредит. Кроме того, связывание такой большой суммы наличными с покупкой дома может быть не очень хорошей идеей, если это оставляет вас в долгах на другие расходы.

Откройте для себя: эти потребительские кредиты лучше всего подходят для консолидации долга

Подробнее: Предварительный отбор на персональный кредит без ущерба для вашего кредитного рейтинга

Каким бы замечательным ни был отпуск для вашего психического здоровья, он не является необходимым расходом, как крыша над головой. Также гораздо проще накопить деньги, чтобы полностью оплатить отпуск, особенно если у вас есть график, скажем, от шести месяцев до года, прежде чем вы захотите совершить поездку.

2. Выплата процентов делает путешествие более дорогим

Несмотря на то, что потребительские кредиты для хорошей кредитной истории выдаются по более низким процентным ставкам, чем по кредитным картам, проценты, которые вы платите, делают ваш отпуск более дорогим. Это не может составить очень много, если у вас есть хороший кредит. Например, если вы можете получить личный кредит на 7,99% годовых, и вы занимаете 3000 долларов США со сроком погашения 24 месяца, вы в конечном итоге заплатите 256,04 долларов США в виде процентов. Но что, если ваш кредит не так хорош? Те же самые 3000 долларов, выплаченные в течение 24 месяцев под 19,99% годовых, обойдутся вам в 664,15 долларов в виде процентов.

Это не может составить очень много, если у вас есть хороший кредит. Например, если вы можете получить личный кредит на 7,99% годовых, и вы занимаете 3000 долларов США со сроком погашения 24 месяца, вы в конечном итоге заплатите 256,04 долларов США в виде процентов. Но что, если ваш кредит не так хорош? Те же самые 3000 долларов, выплаченные в течение 24 месяцев под 19,99% годовых, обойдутся вам в 664,15 долларов в виде процентов.

3. Это может поставить под угрозу мой кредит (и будущие займы)

Если я решу занять денег, чтобы заплатить за отпуск, а затем мой доход резко упадет, или у меня случится еще одна финансовая катастрофа, я, возможно, не смогу вносить платежи по кредиту в соответствии с первоначальным планом. И это может подвергнуть мою кредитную историю серьезному риску.

Кроме того, в следующем году я собираюсь покупать ипотечные кредиты, и я хочу заранее убедиться, что отношение моего долга к доходу как можно ниже. Если у вас также есть план взять в долг на большие расходы, например, дом, в ближайшем будущем, подумайте дважды, прежде чем брать деньги взаймы на поездку.

Если у вас также есть план взять в долг на большие расходы, например, дом, в ближайшем будущем, подумайте дважды, прежде чем брать деньги взаймы на поездку.

Лучшие способы оплаты проезда

Вот несколько лучших идей, которые помогут вам покрыть расходы на предстоящий отпуск.

Сэкономьте заранее

Если вы можете откладывать деньги помимо своей обычной зарплаты, возможно, на высокодоходный сберегательный счет, это, безусловно, лучший способ оплатить поездку. Это не будет стоить вам дополнительных процентов, и вы не рискуете потерять кредитный рейтинг.

Отправляйтесь в более дешевые поездки

Сохраните отпуск в тропиках или две недели в Европе, когда вам не придется влезать в долги, чтобы расплатиться за них. Вместо этого закажите поездку по региону. (Могу ли я порекомендовать Old Route 66?) Вы также можете сэкономить, посещая туристические направления в межсезонье, когда отели и авиабилеты, вероятно, будут дешевле. Кроме того, должно быть меньше попутчиков, с которыми нужно бороться — звучит как беспроигрышный вариант для меня.

Кроме того, должно быть меньше попутчиков, с которыми нужно бороться — звучит как беспроигрышный вариант для меня.

Правильные кредитные карты могут помочь — с одной оговоркой

Жизнь полна дорогих сюрпризов, и я бы все же настоятельно предостерег вас от заимствования денег в любой форме для отпуска. Тем не менее, кредитная карта с 0% годовых дает вам беспроцентный период (до года или дольше, в зависимости от карты и в зависимости от вашего кредитного рейтинга). Если вы сможете полностью оплатить поездку в течение этого периода, вы будете в чистоте. И вы могли бы подумать о том, чтобы подать заявку на одну из лучших туристических кредитных карт и использовать ее для оплаты своих повседневных расходов, чтобы вы могли накапливать баллы или мили для покрытия расходов на свой отпуск.

Хотя использование личного кредита для оплаты проезда может показаться заманчивым, это не очень хорошая идея. Сделайте одолжение себе в будущем и не обещайте оплачивать отпуск задним числом — с процентами.

Сделайте одолжение себе в будущем и не обещайте оплачивать отпуск задним числом — с процентами.

Что происходит, когда вы берете кредит и не используете его?

Многие или все продукты здесь от наших партнеров, которые компенсируют нам. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.Жизнь движется быстро, а это иногда означает смену курса.

Предположим, вы решили закончить свой подвал и взять кредит на оплату проекта. Однако до того, как будет повешена первая стойка на стене, ваша компания перевезет вас через полстраны. Поскольку возврат инвестиций (ROI) для готового подвала в вашем районе составляет всего около 70%, вы решаете отказаться от этой работы и сосредоточиться на подготовке остальной части дома к продаже.

Проблема в том, что кредитор уже внес средства на ваш расчетный счет. Итак, каковы ваши варианты?

Итак, каковы ваши варианты?

Вернуть деньги?

После того, как средства по кредиту были переведены на ваш счет (или чек доставлен вам в руки), вернуть их уже невозможно. С того момента, как вы подписываете кредитные документы, вы становитесь заемщиком. Таким образом, вы должны соблюдать условия кредита, включая план погашения.

Плата за выдачу кредита

Поставщик кредита мог взимать с вас комиссию за выдачу кредита за работу, которую они вложили в кредит, включая проверку вашей кредитной истории. Чтобы убедиться, что вы можете позволить себе ежемесячный платеж, они потратили время, сравнив ваш ежемесячный доход с вашими финансовыми обязательствами, например:

- Ипотека

- Автокредит

- Задолженность по кредитной карте

Кредитор личного кредита также рассмотрел варианты вашего кредита, включая предлагаемую процентную ставку, срок погашения и любые дополнительные сборы, которые они взимают. Хотя все это произошло до того, как вы подписали кредитный договор, как только вы подписываете кредитные документы, вы являетесь владельцем кредита.

Хотя все это произошло до того, как вы подписали кредитный договор, как только вы подписываете кредитные документы, вы являетесь владельцем кредита.

Кредитор рассматривает время, потраченное на ваш кредит, как работу, от проверки вашего кредитного рейтинга до просмотра вариантов погашения, и большинство из них хочет, чтобы затраченное время было возмещено. Это помогает объяснить комиссию за создание, взимаемую некоторыми кредиторами. Независимо от того, занимали ли вы деньги у онлайн-кредитора, банка или кредитного союза, важно знать, взимают ли они комиссию за выдачу кредита.

TIP

Вы можете отказаться от кредита в любой момент до подписания кредитного договора. Однако, как только ваш Джон Хэнкок появится в этом документе, деньги станут вашими, и кредитор захочет получить оплату за свое время и усилия.

Предположим, вы заняли 50 000 долларов США у онлайн-кредитора, который взимает комиссию за выдачу кредита в размере 5%. Первое, что большинство делает, это вычтите эту комиссию из своей выручки. Таким образом, вместо того, чтобы внести полные 50 000 долларов США на ваш банковский счет, они вносят 47 500 долларов США (50 000 долларов США — 2 500 долларов США комиссии = 47 500 долларов США).

Первое, что большинство делает, это вычтите эту комиссию из своей выручки. Таким образом, вместо того, чтобы внести полные 50 000 долларов США на ваш банковский счет, они вносят 47 500 долларов США (50 000 долларов США — 2 500 долларов США комиссии = 47 500 долларов США).

Хитрость здесь в том, что вы должны вернуть все 50 000 долларов, а не только 47 500 долларов, которые попали на ваш банковский счет. Даже если вы решите полностью погасить кредит на следующий день после его получения, вы будете должны 50 000 долларов.

Штраф за досрочное погашение

В то время как лучшие кредиторы, предоставляющие личные кредиты, не взимают штраф за досрочное погашение, многие делают это. Независимо от того, какой кредит вы выбрали, кредитор рассчитывал на получение определенной суммы процентов за счет получения платежей в соответствии с договоренностью. Досрочное погашение кредита означает, что кредитор теряет процентные платежи. Чтобы компенсировать убытки, некоторые кредиторы взимают штраф за досрочное погашение. Это может быть учтено одним из трех способов:

Чтобы компенсировать убытки, некоторые кредиторы взимают штраф за досрочное погашение. Это может быть учтено одним из трех способов:

- Фиксированная плата

- Процент от остатка кредита

- Проценты, которые кредитор упустит, потому что вы досрочно погасили кредит

Чаевые

ипотечный кредит, автокредит или бизнес-кредит — ищите кредитора, который не наказывает вас за досрочное погашение кредита.

Допустим, в этом случае кредитор взимает штраф за досрочное погашение в размере 1,5% от остатка кредита. Это добавит к общей сумме долга дополнительные 750 долларов (50 000 долларов x 1,5% = 750 долларов). Теперь полная выплата кредитору будет стоить 50 750 долларов, что на 3 250 долларов больше, чем кредитор первоначально внес на ваш счет.

Тратить деньги?

Тот факт, что неиспользованный кредит в конечном итоге будет стоить вам более 3000 долларов, может быть достаточным, чтобы соблазнить вас потратить средства или взять их с собой при переезде. И это нормально, если вы вносите ежемесячные платежи в соответствии с договоренностью.

И это нормально, если вы вносите ежемесячные платежи в соответствии с договоренностью.

Если это необеспеченный личный кредит (то есть без залога), большинству кредиторов все равно, что вы делаете со средствами. Однако кредит консолидации долга является исключением, потому что он был предоставлен для определенной цели. Если кредитор никогда не спрашивал о цели вашего займа денег, вы должны иметь возможность использовать их по своему усмотрению.

Но опять же, это только в том случае, если вы вносите каждый ежемесячный платеж в соответствии с договоренностью. В зависимости от деталей вашего кредита, неуплата имеет свои собственные последствия. Например:

Если вы взяли необеспеченный кредит

Самый распространенный тип личного кредита необеспеченный. Это означает, что кредитор разрешил вам занять деньги только с вашей подписью в качестве гарантии того, что кредит будет погашен. Если вы не выполните свою часть соглашения, об этом будет сообщено в бюро кредитных историй, и ваш кредитный рейтинг, вероятно, резко упадет. Проблема с испорченным кредитным рейтингом заключается в том, что на восстановление кредитной истории могут уйти годы. Между тем, плохая кредитная история означает, что вы должны платить больше за любые другие кредиты, на которые вы можете подать заявку. Плохая кредитная история также может затруднить аренду жилья, страховку автомобиля или даже получение желаемой работы.

Если вы не выполните свою часть соглашения, об этом будет сообщено в бюро кредитных историй, и ваш кредитный рейтинг, вероятно, резко упадет. Проблема с испорченным кредитным рейтингом заключается в том, что на восстановление кредитной истории могут уйти годы. Между тем, плохая кредитная история означает, что вы должны платить больше за любые другие кредиты, на которые вы можете подать заявку. Плохая кредитная история также может затруднить аренду жилья, страховку автомобиля или даже получение желаемой работы.

Если вы взяли обеспеченный кредит

Обеспеченный кредит требует, чтобы вы предоставили что-то ценное в качестве залога, чтобы защитить кредитора, если вы прекратите платить. Что делает обеспеченный личный кредит привлекательным, так это то, что он обычно имеет более низкую процентную ставку, чем необеспеченный кредит. Это потому, что если вы перестанете вносить ежемесячный платеж по кредиту, кредитор может изъять залог, продать его и возместить свои убытки.

Например, если вы взяли кредит на 50 000 долларов США, используя в качестве залога редкий классический автомобиль, кредитор имеет право на этот автомобиль, если вы пропустите платежи. Независимо от того, куда вы переезжаете, вы должны соблюдать условия кредитного договора, иначе вы рискуете потерять залог. И вы можете быть уверены, что независимо от того, куда вы переедете, кредитор сможет найти вас (и их залог).

Если у вас был поручитель по кредиту

Если по какой-либо причине вам понадобился поручитель, чтобы претендовать на получение кредита, поручитель будет на крючке из-за денег, если вы перестанете платить. Мало того, что ваш кредитный рейтинг упадет, ваш поручитель будет нести юридическую ответственность за принятие долга. Если они не выплатят кредит, их кредитный рейтинг также упадет, что затруднит получение будущих кредитов.

Два законных варианта

Если вы решите, что вам не нужен или не нужен кредит после получения средств, у вас есть два варианта:

- Примите финансовый удар и погасите кредит вместе с комиссией за выдачу и штрафом за досрочное погашение.

Свои причины придумывать нельзя.

Свои причины придумывать нельзя.