Как начать инвестировать — пошаговая инструкция

По данным Мосбиржи за октябрь 2022 года, доступ к биржевым рынкам имеют 22,2 млн частных инвесторов. Кто-то хочет защитить свой капитал от инфляции, кто-то копит на крупную покупку, а кто-то откладывает деньги на учебу детей или безбедную старость. Рассказываем, с чего начать, если у вас нет опыта в инвестициях.

Определите цель и сумму

Цель поможет определить стратегию и инструменты инвестирования. Цели бывают:

- Долгосрочные. Сформировать капитал для комфортной жизни на пенсии, получать пассивный доход

- Краткосрочные. Накопить деньги на обучение или крупную покупку — машину или квартиру

Чтобы сформулировать цель, ответьте себе на эти вопросы:

- Зачем вы инвестируете?

- Какой доход хотите получить?

- Когда вам этот доход потребуется?

- Какую сумму вы можете вложить в инвестиции сейчас?

- Какую сумму вы готовы вкладывать в инвестиции каждый месяц?

Нечеткая цель:

заработать, чтобы открыть свой бизнес.

Конкретная цель:

накопить за 3 года 4 млн ₽ на квартиру.

Выберите посредника

Чтобы начать торговать на бирже, вам как частному инвестору нужно найти посредника — брокера — и открыть брокерский счет.

У посредника должна быть лицензия на работу на рынке, которую выдал Банк России. На сайте ЦБ вы можете проверить брокера, которого выбрали.

Брокеры берут комиссию за свои услуги — обычно от 0,05% до 0,3% за сделки, которые вы совершили. Диапазон такой широкий, потому что за использование разных инструментов инвестирования брокеры берут разный процент.

У некоторых брокерских организаций есть мобильные приложения для инвестиций. Обычно там ниже комиссия и порог входа — минимальная сумма, чтобы начать инвестировать.

Например, в сервисе Газпромбанк Инвестиции* (Газпромбанк Инвестиции – партнер «Газпромбанк» (Акционерное общество) по тарифу «Инвестор» обслуживание бесплатное, а за покупку и продажу ценных бумаг удерживают комиссию 0,06%, но не меньше 10₽.

Кроме совершения сделок в приложении вы можете:

- Читать новости и быть в курсе того, что происходит на фондовых рынках

- Получать информацию обо всех выплатах по вашим бумагам

- Отслеживать аналитику: смотреть, как меняются цены на рынке, и на основе этого принимать решения

- Открыть демопортфель и тренироваться совершать виртуальные сделки на акциях и облигациях

Инвестирование через брокера или брокерское приложение подойдет вам, если вы готовы постоянно следить за ситуацией на рынке. Чтобы грамотно инвестировать, лучше пройти обучение у посредника или бесплатный курс на Московской бирже.

Если у вас нет времени изучать рынок, можно отдать свой капитал в доверительное управление (ДУ).

ДУ бывает трех видов:

- Коллективное. Вы покупаете паи паевого инвестиционного фонда (ПИФ) или биржевого паевого инвестиционного фонда (БПИФ). Это портфель, в который объединяют средства нескольких инвесторов. Управляющая компания разрабатывает стратегию управления Фондом и решает, какие инструменты покупать и продавать.

- Стандартное. Управляющая компания разрабатывает несколько готовых стратегий. Вы покупаете портфель, который собран по одной из стратегий. Управляющий будет проводить сделки за вас и корректировать портфель, когда рынок будет меняться

- Индивидуальное. Компания разрабатывает индивидуальную стратегию конкретно под вас. Она учитывает, какой доход вы хотите получить и насколько сильно готовы рисковать. Индивидуальное ДУ подойдет, если вы готовы инвестировать крупную сумму — от 10–15 млн ₽

Неквалифицированные частные инвесторы по закону не могут покупать сложные инструменты, если они не прошли специальное тестирование. Например, бессрочные облигации или иностранные индексные фонды — ETF. К ним можно получить доступ через доверительное управление. Поэтому комиссия при ДУ выше, чем у брокеров: 2–5% от суммы инвестиций.

Подберите инвестиционную стратегию

Стратегия зависит от трех вещей:

- Инвестиционной цели: сколько и на что вы собираетесь заработать

- Срока инвестирования: через какое время вы хотите получить доход

- Вашего отношения к риску: насколько вы готовы к тому, что часть денег можете потерять

Есть инструменты, которые часто меняются в цене, например акции. Если их стоимость начнет планомерно падать, а вы не успеете их продать, то потеряете деньги. Но при этом чем выше риск, тем больше шанс получить высокий доход. Ваши акции, наоборот, могут резко подорожать. Стоимость облигаций меняется меньше и реже, поэтому уровень риска у них намного меньше.

Если их стоимость начнет планомерно падать, а вы не успеете их продать, то потеряете деньги. Но при этом чем выше риск, тем больше шанс получить высокий доход. Ваши акции, наоборот, могут резко подорожать. Стоимость облигаций меняется меньше и реже, поэтому уровень риска у них намного меньше.

Бывает, что начинающие инвесторы считают себя готовыми к риску и покупают ценные бумаги малых и развивающихся компаний. Но как только на рынке начинаются колебания, они понимают, что не хотят рисковать, и продают активы. Импульсивные покупки и продажи бумаг — это не инвестиционная стратегия. Определить свой настоящий риск-профиль поможет тест от Московской биржи.

Зная свою цель, время инвестиций и готовность к риску, можно выбирать стратегию. Она может быть:

Консервативной

С такой стратегией доходность будет относительно невысокой — 10–20% годовых. Она подойдет вам, если вы боитесь потерять деньги.

Инструменты инвестирования, которые выбирают консерваторы: облигации федерального займа (ОФЗ), дивидендные акции, ПИФы с невысокой доходностью, драгметаллы.

Сбалансированная

Стратегия с более высокой доходностью — 15–30% годовых. Подойдет, если вы больше готовы к риску. Инструменты инвестирования: акции и облигации надежных компаний, ПИФы с высокой доходностью или БПИФы.

Агрессивная

С такой стратегией можно получить доход более 30% годовых или потерять значительную часть вложенных средств. Инструмент агрессивных инвесторов — акции компаний, которые могут стремительно вырасти и так же стремительно упасть. Это или новые на рынке фирмы или игроки из сферы, которая только развивается. Стоимость акций этих компаний может резко возрасти.

По срокам инвестирования стратегии делят на три вида:

- Краткосрочная — до 1 года

- Среднесрочная — 1–3 года

- Долгосрочная — от 3 лет

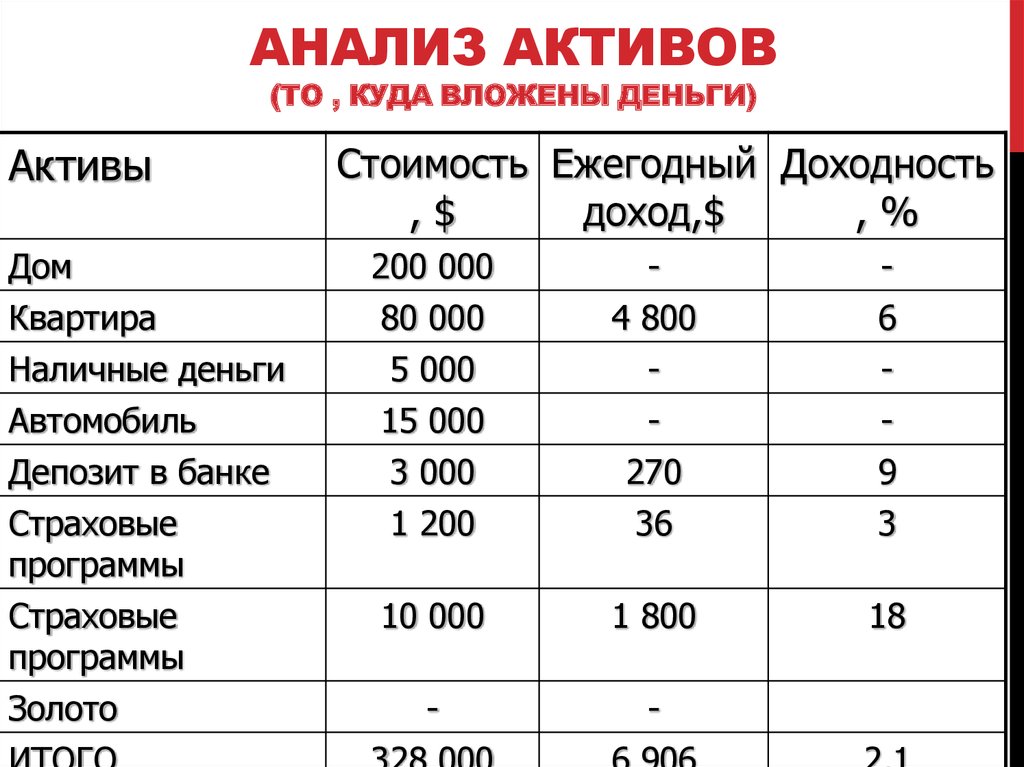

Соберите портфель

Портфель выгодно разделить на три части, чтобы сочетать все инструменты инвестирования. Это поможет распределить риски. Например, в случае, если экономика страны пойдет под откос, ваш портфель поддержит золото — обычно оно во время кризисов дорожает.

Если вы выбрали доверительное управление, вам не нужно самому собирать портфель. Его подберет компания, которой вы доверили свой капитал. Например, в Газпромбанке вам предложат один из готовых портфелей или соберут индивидуальный.

Пример, как самостоятельно собрать портфель умеренному инвестору:

- Доходная часть — 5–20%. Инструменты с высоким риском — акции и индексные фонды, где собирают ценные бумаги нескольких компаний

- Стабилизационная часть — примерно 50%. Инструменты, которые можно продать в любой момент. «Голубые фишки» — акции и облигации крупных компаний с высокой капитализацией. Например, «Газпрома» или «Норникеля»

- Накопительная часть — 30–40%. Надежные инструменты с низким риском — облигации федерального займа (ОФЗ), драгметаллы

Мы не гарантируем, что такое соотношение принесет вам доход. Прежде чем покупать ценные бумаги, изучите риски.

Процентный состав портфеля можно менять. Например, вам 25 лет и вы копите на пенсию.

* * Подробнее о сервисе «Газпромбанк Инвестиции»

Сейчас можно инвестировать? Сколько стоят попытки угадать момент для инвестиций? / Хабр

Вы собираетесь начать инвестировать, но рынок находится на исторических максимумах и Вы опасаетесь покупать по таким ценам? Или сейчас рынки находятся в падении, а миру предрекают «очередной ужасный кризис» из‑за которого акции никогда не вырастут и Вы опасаетесь покупать? Может быть у Вас есть просто лишняя сумма, которую можно добавить к инвестициям, но Вы выжидаете наилучшего момента? Предоставляю Вашему вниманию вольный перевод статьи Charles Schwab «Does Market Timing Work?».

Попытка угадать выгодные моменты для покупки и продажи ценных бумаг называется маркет‑тайминг. Стоит ли заниматься маркет‑таймингом рядовому инвестору и каких результатов можно достигнуть с его помощью?

Наши исследования показывают, что ожидание лучшего момента обходится куда дороже, нежели просто вложить имеющуюся сумму. Так как выбрать идеальный момент для инвестирования — это примерно то же самое, что и выиграть в лотерею и лучшая стратегия для большинства инвесторов — это вовсе не маркет‑тайминг. Лучшее решение — это создать финансовый план и инвестировать как можно скорее.

Так как выбрать идеальный момент для инвестирования — это примерно то же самое, что и выиграть в лотерею и лучшая стратегия для большинства инвесторов — это вовсе не маркет‑тайминг. Лучшее решение — это создать финансовый план и инвестировать как можно скорее.

Пять стилей инвестирования

Но не верьте мне на слово. Рассмотрим наши исследования по эффективности пяти гипотетических долгосрочных инвесторов с разными инвестиционными стратегиями. Каждый из них получал $2,000 в начале каждого года в течение 20 лет до 2020 года, и вкладывал деньги в индекс S&P500 (прямое вложение всех денег в индекс акций это не самая лучшая стратегия, но она проста и наглядна). Узнаем их результаты:

Питер Идеальный был прекрасным маркет‑таймером. У него было невероятное умение (или удача), и он размещал свои $2,000 на рынке каждый год по самым низким ценам. Например, у Питера было $2,000 долларов, чтобы инвестировать в начале 2001 года. Вместо того, чтобы немедленно отправить их на рынок, он ждал и инвестировал их 21 сентября 2001 — минимум для S&P 500 в этом году.

В начале 2002 года, Питер получил еще $2,000 долларов. Он ждал и вложил деньги 9 октября 2002, что является минимумом для рынка в этом году. Он продолжал делать свои инвестиции каждый год вплоть до 2020 года.

В начале 2002 года, Питер получил еще $2,000 долларов. Он ждал и вложил деньги 9 октября 2002, что является минимумом для рынка в этом году. Он продолжал делать свои инвестиции каждый год вплоть до 2020 года.Эшли Решительная использовала простой и последовательный подход: каждый год, когда она получала наличные деньги, она тут же вкладывала свои $2,000 в рынок.

Мэтью Дисциплинированный разделил свои ежегодные выплаты в размере $2,000 на 12 равных частей, которые он инвестировал в начале каждого месяца. Эта стратегия известна как усреднение стоимости.

У Рози Невезучей был невероятно плохой выбор времени для входа в рынок — или, может быть, ей жутко не везло: она инвестировала $2,000 каждый год на пике рынка, следуя строго против истины — «покупать дешево». Например, Рози вложила свои первые $2,000 30 января 2001 — максимум для S&P 500 в этом году. В начале 2002 года она получила вторые $2,000 и вложила их 4 января 2002 на вершине рынка.

Ларри Ждун хранил свои деньги в краткосрочных казначейских векселях (аналог в СНГ — банковский депозит) и не инвестировал их в акции вообще. Он был всегда убежден, что более низкие цены на акции и лучшие возможности для инвестирования, вот‑вот наступят.

Результаты: Инвестиции сразу же окупились

Человек, который никогда не покупал акции, инвестировал в 30-дневные векселя США. Примеры являются гипотетическими и представлены только в иллюстративных целях. Предполагается, что дивиденды и проценты были реинвестированы, и примеры не отражают влияние налогов, расходов или сборов.

Естественно, лучшие результаты принадлежали Питеру Идеальному, который выжидал и идеально инвестировал свои деньги: он накопил $151,391. Но самые потрясающие результаты исследования касаются Эшли Решительной, которая заняла второе место с $135,471 — всего на $15,920 меньше, чем у Питера. Эта относительно небольшая разница особенно удивительна, учитывая, что Эшли просто вкладывала свои деньги, как только их получала, без каких‑либо попыток угадать время.

Подход Мэтью Дисциплинированного, основанный на усреднении стоимости, показал почти такие же результаты, заняв третье место с $134,856. Это нас не удивило. В конце концов, в типичный 12-месячный период рынок растет 75,6% времени. Таким образом, модель инвестирования Эшли со временем обеспечила ей более низкие цены покупок, чем ежемесячная дисциплина Мэтью, и, следовательно, более высокое финальное значение портфеля.

Результаты Рози Невезучей также оказались на удивление обнадеживающими. Хотя из‑за неудачного выбора времени ей не хватило $14,300 до уровня Эшли (которая не пыталась выбрать время для инвестиций), Рози все равно заработала почти в три раза больше, чем если бы она вообще не инвестировала в рынок.

А как насчет Ларри Ждуна, который все ловил лучшую возможность купить акции, но так этого и не сделал? Он оказался хуже всех, получив всего $44,438. Больше всего он беспокоился о том, чтобы не инвестировать на высоком уровне рынка. Как ни странно, если бы он просто сразу вкладывал деньги без раздумий, то за 20-летний период заработал бы гораздо больше.

Больше всего он беспокоился о том, чтобы не инвестировать на высоком уровне рынка. Как ни странно, если бы он просто сразу вкладывал деньги без раздумий, то за 20-летний период заработал бы гораздо больше.

Правила не меняются

Независимо от рассматриваемого периода времени, рейтинги оказываются удивительно похожими. Мы проанализировали все 76 скользящих 20-летних периодов, начиная с 1926 года (например, 1926–1945, 1927–1946 и т. д.). В 66 из 76 периодов рейтинги были абсолютно одинаковыми, то есть Питер Идеальный был первым, Эшли Решительная — второй, Мэтью Дисциплинированный — третьим, Рози Невезучая — четвёртой и Ларри Ждун — последним.

Формирование 20-летних скользящих периодов. Таких периодов 76.

Но как насчет 10 периодов, когда результаты оказались не такими, как ожидалось? Даже в этих периодах Эшли Решительная никогда не занимала последнее место. Она занимала свое обычное второе место четыре раза, третье — пять раз, а четвертое — только один раз, с 1962 по 1981 год, один из немногих периодов устойчиво слабых фондовых рынков. Более того, в этот период четвертое, третье и второе места практически сравнялись по финальным результатам.

Более того, в этот период четвертое, третье и второе места практически сравнялись по финальным результатам.

Мы также рассмотрели все возможные 30-, 40- и 50-летние временные периоды, начиная с 1926 года. Если не считать нескольких случаев, когда Эшли Решительная поменялась местами с Мэтью Дисциплинированным, все эти временные периоды следовали одной и той же схеме. В каждом 30-, 40- и 50-летнем периоде на первом месте было идеальное время, затем следовали немедленное инвестирование или усреднение стоимости, плохое время и, наконец, избежание инвестирования в акции.

Что это может означать для вас?

План. Без плана инвестор превращается в спекулянта.

Лучшее решение для большинства из нас — создать соответствующий план и как можно скорее начать действовать в соответствии с ним. Практически невозможно точно определить «дно» рынка на регулярной основе. Поэтому, с реалистичной точки зрения, лучшее действие, которое может предпринять долгосрочный инвестор, основываясь на результатах нашего исследования, — это определить, какой объем инвестиций в фондовый рынок соответствует Вашим целям и допустимому риску, а затем рассмотреть возможность инвестирования как можно скорее, независимо от текущего уровня фондового рынка.

Если у Вас есть соблазн попытаться дождаться лучшего времени для инвестирования в фондовый рынок, наше исследование показывает, что преимущества такого подхода не столь впечатляющи — даже для идеальных инвесторов. Помните, что за 20 лет Питер Идеальный получил лишь на $15,920 больше, чем инвестор, который вложил свои деньги сразу же.

Даже не вовремя сделанные инвестиции в фондовый рынок были намного лучше, чем полное отсутствие инвестиций. Наше исследование показывает, что инвесторы, которые медлят, скорее всего, упустят потенциальный рост фондового рынка. Постоянно ожидая «подходящего момента», Ларри потерял $76,733 по сравнению даже с Рози Невезучей, которая инвестировала в рынок по максимальным ценам каждого года.

Рассмотрите усреднение стоимости как компромисс

Хотя, как известно, компромисс не для нас…

Если у Вас нет возможности или желания инвестировать всю единовременную сумму сразу, подумайте о том, чтобы инвестировать небольшие суммы регулярно. При условии, что Вы будете придерживаться этого принципа, усреднение стоимости может дать несколько преимуществ:

При условии, что Вы будете придерживаться этого принципа, усреднение стоимости может дать несколько преимуществ:

Предотвращает промедление. Некоторым из нас очень сложно начать инвестировать. Мы знаем, что должны инвестировать, но никогда не начинаем. Усреднение стоимости помогает Вам инвестировать регулярно.

Снижает разочарование. Даже самый уравновешенный биржевой трейдер чувствует по крайней мере нотку сожаления, когда время для инвестиций было выбрано неудачно. Хуже того, такое сожаление может привести к нарушению Вашей инвестиционной дисциплины в попытке компенсировать неудачу. Усреднение стоимости может помочь свести к минимуму это сожаление, потому что Вы делаете несколько инвестиций, но ни одна из них не является особо большой.

Позволяет избежать попыток угадать лучший момент для входа в рынок. Усреднение стоимости гарантирует, что Вы будете инвестировать в фондовый рынок независимо от текущих условий.

В то время как это не гарантирует прибыль и не защищает от потери на падающем рынке, это устранит соблазн попробовать маркет‑тайминг, который редко бывает успешным.

В то время как это не гарантирует прибыль и не защищает от потери на падающем рынке, это устранит соблазн попробовать маркет‑тайминг, который редко бывает успешным.

По мере того, как Вы стремитесь достичь своих финансовых целей, держите эти результаты исследований на виду. Может возникнуть соблазн попытаться дождаться «лучшего времени» для инвестиций, особенно во время кризиса. Но прежде чем Вы это сделаете, помните о высокой стоимости ожидания. Даже самые неудачные маркет‑таймеры в наших исследованиях смогли обойти тех, кто вообще не инвестировал в рынок.

Заключение

Учитывая сложность выбора удачного времени для входа на рынок, наиболее реалистичной стратегией для большинства инвесторов было бы немедленное вложение денег.

Промедление практически гарантированно хуже, чем неудачный маркет‑тайминг. В долгосрочной перспективе почти всегда лучше инвестировать — даже в неудачное время, чем вообще не инвестировать.

Усреднение стоимости — хороший план, если Вы склонны сожалеть о том, что крупные инвестиции могут краткосрочно падать или Вам нравится стратегия вложения небольших средств по мере их заработка.

10 типов инвестиций и принцип их работы

Инвестирование может отпугнуть многих людей, потому что есть много вариантов, и может быть трудно понять, какие инвестиции подходят для вашего портфеля. Это руководство знакомит вас с десятью наиболее распространенными типами инвестиций, от акций до товаров, и объясняет, почему вы можете рассмотреть возможность включения каждого из них в свой портфель. Если вы серьезно относитесь к инвестированию, возможно, имеет смысл найти финансового консультанта, который поможет вам понять, какие инвестиции помогут вам достичь ваших целей.

1. Акции Акции, также известные как акции или акции, могут быть наиболее известным и простым видом инвестиций. Когда вы покупаете акции, вы покупаете долю в публичной компании. Многие из крупнейших компаний страны торгуются на бирже, то есть вы можете купить их акции. Некоторые примеры включают Exxon, Apple и Microsoft.

Многие из крупнейших компаний страны торгуются на бирже, то есть вы можете купить их акции. Некоторые примеры включают Exxon, Apple и Microsoft.

Как вы можете зарабатывать деньги: Когда вы покупаете акции, вы надеетесь, что цена вырастет, и вы сможете продать их с прибылью. Риск, конечно, заключается в том, что цена акции может упасть, и в этом случае вы потеряете деньги.

2. ОблигацииКогда вы покупаете облигацию, вы, по сути, ссужаете деньги организации. Как правило, это коммерческая или государственная организация. Компании выпускают корпоративные облигации, тогда как местные органы власти выпускают муниципальные облигации. Казначейство США выпускает казначейские облигации, банкноты и векселя, которые являются долговыми инструментами, которые покупают инвесторы.

Как можно заработать: Пока деньги ссужаются, кредитор или инвестор получает проценты. После того, как срок погашения облигации означает, что вы удерживали ее в течение определенного в договоре периода времени, вы получаете обратно свою основную сумму.

Доходность по облигациям обычно намного ниже, чем по акциям, но облигации также имеют меньший риск. Некоторый риск, конечно, все же присутствует. Компания, у которой вы покупаете облигацию, может закрыться, или правительство может объявить дефолт. Однако казначейские облигации, банкноты и векселя считаются очень безопасными инвестициями.

3. Взаимные фонды Взаимный фонд представляет собой совокупность денег многих инвесторов, которые широко инвестируются в ряд компаний. Паевыми фондами можно активно управлять или пассивно управлять. Активно управляемый фонд имеет управляющего фондом, который выбирает ценные бумаги, в которые можно вложить деньги инвесторов. Управляющие фондами часто пытаются превзойти определенный рыночный индекс, выбирая инвестиции, которые превзойдут этот индекс. Пассивно управляемый фонд, также известный как индексный фонд, просто отслеживает основные индексы фондового рынка, такие как промышленный индекс Доу-Джонса или S&P 500. Взаимные фонды могут инвестировать в широкий спектр ценных бумаг: акции, облигации, товары, валюты и производные финансовые инструменты. .

Взаимные фонды могут инвестировать в широкий спектр ценных бумаг: акции, облигации, товары, валюты и производные финансовые инструменты. .

Взаимные фонды несут многие из тех же рисков, что и акции и облигации, в зависимости от того, во что они инвестируются. Однако риск часто меньше, поскольку инвестиции по своей природе диверсифицированы.

Как вы можете зарабатывать деньги: Инвесторы зарабатывают деньги на взаимных фондах, когда стоимость акций, облигаций и других связанных ценных бумаг, в которые инвестирует фонд, растет. Вы можете купить их напрямую через управляющую фирму и дисконтных брокеров. Но обратите внимание, что, как правило, минимальные инвестиции, и вы будете платить ежегодную плату.

4. Биржевые фонды (ETF) Биржевые фонды (ETF) аналогичны взаимным фондам в том, что они представляют собой совокупность инвестиций, которые отслеживают рыночный индекс. В отличие от взаимных фондов, которые покупаются через фонд компании, акции ETF покупаются и продаются на фондовых рынках. Их цена колеблется в течение торгового дня, тогда как стоимость взаимных фондов — это просто стоимость чистых активов ваших инвестиций, которая рассчитывается в конце каждой торговой сессии.

Их цена колеблется в течение торгового дня, тогда как стоимость взаимных фондов — это просто стоимость чистых активов ваших инвестиций, которая рассчитывается в конце каждой торговой сессии.

Как вы можете зарабатывать деньги: ETF зарабатывают деньги, собирая доход со всех своих инвестиций. ETF часто рекомендуют новым инвесторам, потому что они более диверсифицированы, чем отдельные акции. Вы можете дополнительно минимизировать риск, выбрав ETF, который отслеживает широкий индекс. И точно так же, как взаимные фонды, вы можете зарабатывать деньги на ETF, продавая их по мере того, как они приобретают ценность.

5. Депозитные сертификаты (CD) Депозитный сертификат (CD) считается инвестицией с очень низким уровнем риска. Вы даете банку определенную сумму денег на заранее определенный период времени и получаете проценты на эти деньги. Когда этот период времени закончится, вы получите обратно свою основную сумму плюс заранее определенную сумму процентов. Чем больше срок кредита, тем выше, вероятно, будет ваша процентная ставка. Хотя риск низок, потенциальный доход тоже.

Чем больше срок кредита, тем выше, вероятно, будет ваша процентная ставка. Хотя риск низок, потенциальный доход тоже.

Как можно заработать: С CD вы зарабатываете деньги на процентах, которые вы зарабатываете в течение срока вклада. Компакт-диски являются хорошими долгосрочными инвестициями для экономии денег. Никаких серьезных рисков нет, потому что они застрахованы FDIC на сумму до 250 000 долларов, что покроет ваши деньги, даже если ваш банк рухнет. Тем не менее, вы должны убедиться, что вам не понадобятся деньги в течение срока действия компакт-диска, поскольку за досрочное снятие средств предусмотрены серьезные штрафы.

6. Пенсионные планы Пенсионный план — это инвестиционный счет с определенными налоговыми льготами, куда инвесторы вкладывают свои деньги для выхода на пенсию. Существует несколько типов пенсионных планов, таких как пенсионные планы на рабочем месте, спонсируемые вашим работодателем, включая планы 401(k) и 403(b). Если у вас нет доступа к пенсионному плану, спонсируемому работодателем, вы можете получить индивидуальный пенсионный план (IRA) или Roth IRA.

Если у вас нет доступа к пенсионному плану, спонсируемому работодателем, вы можете получить индивидуальный пенсионный план (IRA) или Roth IRA.

Как вы можете зарабатывать деньги: Пенсионные планы — это не отдельная категория инвестиций как таковая, а средство для покупки акций, облигаций и фондов двумя способами с налоговыми льготами. Во-первых, вы можете инвестировать доллары до вычета налогов (как в случае с традиционной IRA). Во-вторых, позволяет снимать деньги без уплаты налогов на эти деньги. Риски для инвестиций такие же, как если бы вы покупали инвестиции вне пенсионного плана.

7. ОпционыОпцион — это несколько более продвинутый или сложный способ покупки акций. Когда вы покупаете опцион, вы покупаете возможность купить или продать актив по определенной цене в данный момент времени. Существует два типа опционов: колл-опционы для покупки активов и пут-опционы для продажи опционов.

Как вы можете зарабатывать деньги: Как инвестор, вы фиксируете цену акции в надежде, что она вырастет в цене. Однако риск опциона заключается в том, что акции также могут потерять деньги. Таким образом, если акции упадут по сравнению с начальной ценой, вы потеряете деньги по контракту. Опционы — это продвинутая техника инвестирования, и розничная торговля должна проявлять осторожность, прежде чем использовать их.

Однако риск опциона заключается в том, что акции также могут потерять деньги. Таким образом, если акции упадут по сравнению с начальной ценой, вы потеряете деньги по контракту. Опционы — это продвинутая техника инвестирования, и розничная торговля должна проявлять осторожность, прежде чем использовать их.

При покупке аннуитета вы покупаете страховой полис, а взамен получаете периодические платежи. Эти выплаты обычно происходят после выхода на пенсию, но часто оплачиваются за годы вперед. Вот почему многие люди используют аннуитеты как часть своего плана пенсионных сбережений.

Аннуитеты бывают разных видов. Они могут длиться до самой смерти или только в течение заранее определенного периода времени. Они могут потребовать периодических премиальных платежей или только одного авансового платежа. Они могут быть частично связаны с фондовым рынком или могут быть просто страховым полисом без прямой связи с рынками. Платежи могут быть немедленными или отсроченными до определенной даты. Они могут быть фиксированными или переменными.

Они могут быть фиксированными или переменными.

Как вы можете зарабатывать деньги: Аннуитеты могут гарантировать дополнительный источник дохода после выхода на пенсию. Но, несмотря на то, что они представляют собой довольно низкий уровень риска, они не являются быстрорастущими. Поэтому инвесторы, как правило, делают их хорошим дополнением к своим пенсионным сбережениям, а не неотъемлемым источником финансирования.

9. Производные инструментыПроизводный инструмент — это финансовый инструмент, стоимость которого определяется другим активом. Подобно аннуитету, это договор между двумя сторонами. Однако в этом случае контракт представляет собой соглашение о продаже актива по определенной цене в будущем. Если инвестор соглашается купить дериватив, он делает ставку на то, что стоимость не уменьшится. Производные считаются более перспективной инвестицией и обычно покупаются институциональными инвесторами.

Три наиболее распространенных типа деривативов:

- Опционные контракты: Опционный контракт дает инвестору возможность купить или продать актив по определенной цене в определенное время в будущем.

- Фьючерсные контракты: Фьючерсы — это контракты, которые обязывают совершить продажу в указанное время и в указанную дату.

- Свопы: Это соглашение между двумя сторонами об обмене денежными потоками в будущем.

Как вы можете зарабатывать деньги: Вы можете зарабатывать деньги, инвестируя в деривативы, если вы находитесь на правильной стороне ценовых колебаний. Например, если вы соглашаетесь купить медь по цене 1000 долларов через девять месяцев, но рыночная цена в это время составляет 2000 долларов, то вы фактически удвоили свои инвестиции.

10. Товары Товары — это физические продукты, в которые вы можете инвестировать. Они распространены на фьючерсных рынках, где производители и коммерческие покупатели — другими словами, профессионалы — стремятся хеджировать свою финансовую долю в товарах.

Частные инвесторы должны убедиться, что они полностью понимают фьючерсы, прежде чем инвестировать в них. Отчасти это связано с тем, что инвестирование в сырьевые товары сопряжено с риском резкого и резкого изменения цены товара в любом направлении из-за внезапных событий. Например, политические действия могут сильно изменить стоимость чего-то вроде нефти, а погода может повлиять на стоимость сельскохозяйственной продукции.

Вот четыре основных типа товаров:

- Металлы : драгоценные металлы (золото и серебро) и промышленные металлы (медь)

- Сельскохозяйственная : Пшеница, кукуруза и соевые бобы

- Домашний скот : Свиная грудинка и откормочный скот

- Энергетика : сырая нефть, нефтепродукты и природный газ

Как вы можете зарабатывать деньги: Основным способом, которым инвесторы зарабатывают деньги на сырьевых товарах, является торговля товарными фьючерсами. Инвесторы иногда покупают товары в качестве страховки для своих портфелей во время инфляции. Вы можете покупать товары косвенно через акции и взаимные фонды или ETF и фьючерсные контракты.

Инвесторы иногда покупают товары в качестве страховки для своих портфелей во время инфляции. Вы можете покупать товары косвенно через акции и взаимные фонды или ETF и фьючерсные контракты.

Существует два основных способа приобретения различных типов инвестиций, которые могут вас заинтересовать, хотя в любом случае вам потребуется активный инвестиционный счет. Каждый из них легко сделать, но только один из двух предоставляет услугу, которая полностью сделана для вас. Есть два основных способа купить желаемые типы инвестиций:

- Открытие брокерского счета в Интернете: Вы можете выбрать управление собственными инвестициями и просто открыть брокерский счет. Это позволяет вам быстро приступить к работе благодаря возможности покупать акции, облигации, взаимные фонды и многое другое за считанные минуты. Единственным недостатком является то, что вы будете принимать окончательные финансовые решения самостоятельно.

- Нанять финансового консультанта: Другой способ купить несколько видов инвестиций — нанять финансового консультанта. Консультант может не только предоставить вам доступ к покупке и торговле активами, но также может помочь вам определить общую финансовую стратегию и должным образом подготовить вас к выходу на пенсию. Это скорее автоматизированный процесс, в котором вам просто нужно одобрить сделки или инвестиции, а советник позаботится о деталях. Ваш консультант может помочь вам получить брокерский счет, если это необходимо.

Существует множество различных видов инвестиций на выбор. Некоторые из них идеально подходят для начинающих, в то время как другие требуют большего опыта и исследований. Каждый тип инвестиций предлагает различный уровень риска и вознаграждения, предоставляя вам один или два хороших варианта, независимо от вашей цели. Инвесторы должны рассмотреть каждый тип инвестиций, прежде чем определять распределение активов, которое соответствует их общим финансовым целям.

- Иногда полезно иметь эксперта в своем углу при инвестировании. Найти квалифицированного финансового консультанта не составит труда. Бесплатный инструмент SmartAsset подберет вам до трех проверенных финансовых консультантов, которые обслуживают ваш регион, и вы можете бесплатно взять интервью у своих консультантов, чтобы решить, какой из них подходит именно вам. Если вы готовы найти консультанта, который поможет вам достичь ваших финансовых целей, начните прямо сейчас.

- Если ваши инвестиции окупятся, вы можете заплатить налог на прирост капитала. Рассчитайте, сколько вы заплатите, продав свои акции, с помощью нашего калькулятора налога на прирост капитала.

Фото: ©iStock.com/CocoSan, ©iStock.com/AndreyPopov, ©iStock.com/ferrantraite

Бен Гейер, CEPF®

Бен Гейер — опытный финансовый обозреватель, в настоящее время работающий на пенсии и экспертом по инвестициям в SmartAsset. Его работы появились на Fortune, Mic.com и CNNMoney. Бен окончил Северо-Западный университет и учится на неполный рабочий день в аспирантуре Городского университета Нью-Йорка. Он является членом Общества содействия бизнес-редактированию и письму и сертифицированным преподавателем личных финансов (CEPF®). Когда он не помогает людям разбираться в их финансах, Бен любит смотреть хоккей, слушать музыку и экспериментировать на кухне. Родом из Александрии, штат Вирджиния, сейчас он живет в Бруклине со своей женой.

Его работы появились на Fortune, Mic.com и CNNMoney. Бен окончил Северо-Западный университет и учится на неполный рабочий день в аспирантуре Городского университета Нью-Йорка. Он является членом Общества содействия бизнес-редактированию и письму и сертифицированным преподавателем личных финансов (CEPF®). Когда он не помогает людям разбираться в их финансах, Бен любит смотреть хоккей, слушать музыку и экспериментировать на кухне. Родом из Александрии, штат Вирджиния, сейчас он живет в Бруклине со своей женой.

10 лучших инвестиций с низким уровнем риска на данный момент — Forbes Advisor

Обновлено: 3 апреля 2023 г., 10:42

Примечание редактора. Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Независимо от того, являетесь ли вы новичком на рынках или опытным профессионалом, инвестиции с низким уровнем риска — отличный вариант для консервативных инвесторов, которые хотят защитить свои деньги от потенциальных потерь, но при этом получить выгоду от скромного роста.

Важно понимать, что хотя инвестиции в активы с низким уровнем риска могут сохранить ваш капитал, они также ограничивают вашу прибыль. Преимущества инвестирования с низким уровнем риска включают дополнительную диверсификацию, и это особенно полезно для людей, которые откладывают деньги на краткосрочные финансовые цели, такие как первоначальный взнос за дом.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Внесите 100 долларов и получите бонус в размере 10 долларов! (только для США)

Торговля различными активами, включая акции, ETF и криптовалюты

eToro предлагает торговые инструменты, которые помогут как новичкам, так и экспертам

1. Казначейские векселя, ноты и облигации США

- Уровень риска: Очень низкий

- Потенциальная доходность: От низкой до умеренной, в зависимости от срока погашения

Казначейские ценные бумаги США обеспечены полным доверием и доверием правительства США. Исторически сложилось так, что США всегда выплачивали свои долги, что помогает гарантировать, что казначейские облигации являются инвестициями с самым низким уровнем риска, которыми вы можете владеть.

Исторически сложилось так, что США всегда выплачивали свои долги, что помогает гарантировать, что казначейские облигации являются инвестициями с самым низким уровнем риска, которыми вы можете владеть.

Доступен широкий выбор сроков погашения. Казначейские векселя, также называемые казначейскими векселями, имеют срок погашения четыре, восемь, 13, 26 и 52 недели. Они продаются со скидкой к их номинальной стоимости, и ваш доход составляет разницу между ценой покупки и номинальной стоимостью при выкупе.

Казначейские облигации со сроком погашения от двух до десяти лет. Казначейские облигации имеют длительный срок погашения от 20 до 30 лет, что означает, что они несут несколько больший риск, чем краткосрочные казначейские ценные бумаги. И по облигациям, и по векселям выплачиваются проценты каждые шесть месяцев.

Рынок казначейских облигаций США является крупнейшим и наиболее ликвидным рынком в мире, поэтому их легко продать, если вам нужен доступ к наличным деньгам до даты погашения.

2. Сберегательные облигации серии I

- Уровень риска: Очень низкий

- Возможная доходность: Зависит от уровня инфляции

Облигации I представляют собой особый тип сберегательных облигаций США с переменной процентной ставкой, предназначенный для того, чтобы не отставать от инфляции, измеряемой индексом потребительских цен (ИПЦ).

Они предлагают доход на основе двух процентных ставок: фиксированная ставка, которая остается неизменной в течение 30-летнего срока действия облигации, плюс переменная процентная ставка, которая обновляется каждые шесть месяцев, чтобы соответствовать преобладающему уровню инфляции.

Кроме того, облигации I получают выгоду от полугодового начисления сложных процентов: заработанные проценты добавляются к стоимости облигации два раза в год, постепенно увеличивая основную сумму, на которую вы получаете проценты. Вы должны держать облигацию в течение как минимум одного года, прежде чем обналичить ее, и есть небольшой штраф, если вы обналичите ее до истечения пяти лет.

Если вы живете в стране с высокими налогами, облигации I являются хорошим вариантом, поскольку процентные платежи по ним не облагаются как государственными, так и местными налогами.

3. Казначейские ценные бумаги с защитой от инфляции (TIPS)

- Уровень риска: Очень низкий

- Возможная доходность: Зависит от уровня инфляции

Казначейские ценные бумаги с защитой от инфляции (TIPS) выпускаются Казначейством США, и, как и облигации I, они используют специальный механизм для обеспечения того, чтобы доходность соответствовала уровню инфляции. TIPS предлагает срок погашения 5, 10 или 30 лет.

Большинство облигаций обещают вернуть ваши первоначальные инвестиции — так называемую основную сумму — плюс фиксированную или переменную сумму процентов. TIPS предлагают фиксированную процентную ставку, но их основная стоимость увеличивается или уменьшается в соответствии с преобладающим уровнем инфляции, измеряемым ИПЦ.

По истечении срока, если основная сумма превышает ваши первоначальные инвестиции, вы сохраняете увеличенную сумму. Если основная сумма равна или ниже вашей основной инвестиции, вы получаете обратно первоначальную сумму. TIPS выплачивают проценты каждые шесть месяцев на основе скорректированного основного долга.

4. Фиксированные аннуитеты

- Уровень риска: Очень низкий

- Возможная доходность: Модест

Фиксированные аннуитеты являются популярным типом аннуитетных договоров, которые часто используются для пенсионного планирования, но также могут быть полезны для достижения среднесрочных финансовых целей. Фиксированный аннуитет, продаваемый страховыми компаниями и компаниями, предоставляющими финансовые услуги, гарантирует фиксированную норму прибыли в течение установленного периода времени, независимо от рыночных условий.

В жизни аннуитета есть две стадии: фаза накопления и фаза выплаты. В первом вы делаете серию платежей в свой аннуитет и получаете проценты, которые увеличивают стоимость вашего отсроченного налога на счет. Этап выплаты может быть либо разовым, единовременным платежом, либо серией регулярных платежей с течением времени.

В первом вы делаете серию платежей в свой аннуитет и получаете проценты, которые увеличивают стоимость вашего отсроченного налога на счет. Этап выплаты может быть либо разовым, единовременным платежом, либо серией регулярных платежей с течением времени.

Хотя инфляция может снизить стоимость фиксированного аннуитета, многие компании предлагают корректировку стоимости жизни (COLA), которая помогает стоимости вашего аннуитета не отставать от роста цен.

5. Высокодоходные сберегательные счета

- Уровень риска: Очень низкий

- Потенциальная доходность: Лучшие высокодоходные сберегательные счета могут предложить умеренную доходность в зависимости от преобладающих процентных ставок

Высокодоходные сберегательные счета предлагают непревзойденное сочетание скромной доходности ваших денег, неограниченной ликвидности — вы можете снять деньги в любое время — плюс поддержку Федеральной корпорации страхования депозитов (FDIC), которая страхует депозиты до установить лимит.

При почти полном отсутствии риска потери денег и возможности получения скромной прибыли (в зависимости от преобладающих процентных ставок) разумно хранить свой резервный фонд или наличные деньги, необходимые для краткосрочных покупок, на высокодоходном сберегательном счете.

Процентные ставки, предлагаемые высокодоходными сберегательными счетами, могут широко варьироваться в зависимости от рыночных условий. Но вы никогда не потеряете деньги на основной сумме и заработанных процентах.

6. Депозитные сертификаты (CD)

- Уровень риска: Очень низкий уровень

- Потенциальная доходность: Лучшие компакт-диски могут предлагать доходность, которая соответствует или превосходит высокодоходные сберегательные счета

Эти срочные депозитные счета позволяют вам вкладывать деньги по установленной ставке в течение фиксированного периода времени. Снятие денег до даты погашения приведет к штрафу за досрочное снятие средств.

Существуют различные типы компакт-дисков, например, обычные, повышающие, повышающие, высокодоходные, гигантские, без штрафных санкций и IRA, и разные финансовые учреждения будут иметь разные правила и сборы. Депозитные сертификаты застрахованы FDIC до установленных законом пределов, что делает их инвестиционным вариантом с очень низким уровнем риска.

7. Взаимные фонды денежного рынка

- Уровень риска: Низкий

- Возможная доходность: Модест

Взаимные фонды денежного рынка инвестируют в различные ценные бумаги с фиксированным доходом, коротким сроком погашения и очень низким кредитным риском. Они, как правило, выплачивают скромные проценты, но, в отличие от других видов взаимных фондов, у них очень мало шансов заработать на приросте стоимости.

Этот тип инвестиций предлагает большую ликвидность, и из-за типов инвестиций, которые они делают, они считаются очень безопасными с очень небольшим риском потери денег. Но в отличие от сберегательных счетов или компакт-дисков, они не поддерживаются FDIC.

Но в отличие от сберегательных счетов или компакт-дисков, они не поддерживаются FDIC.

Взаимные фонды денежного рынка лучше всего использовать в качестве места для стоянки наличных, которые вы, возможно, захотите держать под рукой для крупной покупки или другой инвестиционной возможности.

8. Корпоративные облигации инвестиционного класса

- Уровень риска: Умеренный

- Возможная доходность: От скромной до высокой

Корпоративные облигации представляют собой ценные бумаги с фиксированным доходом, выпущенные публичными компаниями. Когда публичная компания имеет очень хороший кредитный рейтинг, ее облигации имеют инвестиционный уровень, также называемый высоким рейтингом, что означает, что компания, скорее всего, будет продолжать выплачивать проценты в течение срока действия облигации и возвращать основную сумму по истечении срока погашения.

Агентства кредитного рейтинга, такие как Moody’s, Standard & Poor’s и Fitch, присваивают кредитные рейтинги компаниям после тщательного изучения их финансов и стабильности. Но тот факт, что сегодня облигация считается инвестиционной, не является гарантией того, что завтра у компании не возникнут проблемы и ее кредитный рейтинг не понизится. Вот почему этот тип инвестиций сопряжен с большим риском, чем другие, упомянутые выше.

Но тот факт, что сегодня облигация считается инвестиционной, не является гарантией того, что завтра у компании не возникнут проблемы и ее кредитный рейтинг не понизится. Вот почему этот тип инвестиций сопряжен с большим риском, чем другие, упомянутые выше.

9. Привилегированные акции

- Уровень риска: Умеренный

- Возможная доходность: От скромной до высокой

Привилегированные акции сочетают в себе характеристики акций и облигаций в одной ценной бумаге, предоставляя инвесторам надежные выплаты дохода, а также возможность повышения стоимости акций с течением времени.

Привилегированные акции выпускаются с установленной номинальной стоимостью, а доход от привилегированных акций получает льготный режим налогообложения, поскольку квалифицированные дивиденды, как правило, облагаются налогом по более низкой ставке, чем проценты по облигациям.

Несмотря на то, что дивиденды по обыкновенным акциям уменьшаются или отменяются до дивидендов по привилегированным акциям, в случае убытка компании дивиденды по привилегированным акциям также могут быть снижены или отменены.

10. Дивидендные аристократы

- Уровень риска: Умеренный

- Возможная доходность: От умеренной до высокой

Многие публичные компании выплачивают дивиденды, но дивидендные аристократы особенные. Эти компании продемонстрировали замечательную долгосрочную стабильность и надежность в выплате дивидендов.

Публичная компания считается дивидендным аристократом после увеличения ежегодных дивидендных выплат не менее 25 лет подряд. Есть и другие критерии — они включены в индекс S&P 500, имеют минимальную рыночную капитализацию в размере 3 миллиардов долларов, — но для инвесторов важно, чтобы эти компании сохраняли хорошую дивидендную доходность в долгосрочной перспективе.

Владение акциями публичной компании может быть более рискованным, чем другие варианты в этом списке, но дивидендные аристократы также могут обеспечить вам надежный денежный поток независимо от того, что происходит на фондовом рынке, а также возможность повышения стоимости акций с течением времени.

Рекомендации для инвесторов с низким уровнем риска

Понимание своей терпимости к риску

Несмотря на то, что каждое из перечисленных выше вложений считается низкорисковым, существует скользящая шкала риска, связанная с ними.

Вкладывание денег в депозитный сертификат, гарантирующий определенную норму прибыли, сопряжено с гораздо меньшим риском, чем вхождение в мир дивидендных аристократов.

Другими словами, даже инвестор с «низким риском» должен потратить некоторое время на размышления о том, какой «риск» он может допустить, и выбрать соответствующую инвестицию.

Знайте свой временной горизонт

Знание того, когда вы хотите получить доступ к своим деньгам, также важно, когда речь идет об инвестировании.

Некоторые депозитные сертификаты взимают комиссию за снятие денег до истечения срока, например, в то время как деньги, находящиеся на высокодоходном сберегательном счете, становятся вашими практически одним нажатием кнопки или посещением банкомата.

Используйте свои планы на эти деньги — ежемесячный доход, первоначальный взнос за дом через пять лет, пенсионный доход и т. д. — чтобы определить, куда вы решите инвестировать.

Часто задаваемые вопросы (FAQ)

Что такое инвестирование с низким уровнем риска?

Инвестирование с низким уровнем риска предполагает покупку активов с низкой вероятностью возникновения убытков. Хотя у вас меньше шансов увидеть убытки при инвестициях с низким уровнем риска, у вас также меньше шансов получить значительную прибыль.

Примеры инвестирования с низким уровнем риска включают покупку казначейских ценных бумаг, корпоративных облигаций, взаимных фондов денежного рынка, фиксированных аннуитетов, привилегированных акций, обыкновенных акций, по которым выплачиваются дивиденды, и индексных фондов

Зачем владеть инвестициями с низким уровнем риска?

Инвестиции с низким уровнем риска могут быть безопасным способом приумножить свои деньги быстрее, чем при использовании традиционного сберегательного счета, особенно в условиях низких процентных ставок, не беспокоясь о потенциальных убытках, которые могут быть связаны с более рискованными вариантами.

Если вы пытаетесь максимально использовать свой потенциал роста, инвестиции с низким уровнем риска, скорее всего, не для вас.

Когда следует покупать инвестиции с низким уровнем риска?

Инвестиции с низким уровнем риска лучше всего подходят людям, которые хотят приумножить свои деньги быстрее, чем предлагает процентная ставка по традиционным сберегательным счетам, но которые также хотят избежать возможных больших потерь.

Например, когда Федеральная резервная система снижает ключевые процентные ставки, банки могут последовать их примеру, понизив средние ставки по своим сберегательным счетам. В этой среде инвестиции с низким уровнем риска могут принести более высокую прибыль, чем сберегательный счет, не принимая на себя слишком большого риска.

Существуют ли высокодоходные инвестиции с низким уровнем риска?

Инвестиции с низким уровнем риска вряд ли принесут высокие результаты. По определению, инвестиции с низким уровнем риска обычно предлагают более высокую прибыль, чем традиционные банковские депозиты, но сопряжены с меньшим риском, чем другие инвестиционные возможности. Меньший риск обычно означает меньше шансов на высокий рост.

Меньший риск обычно означает меньше шансов на высокий рост.

Есть возможности для более роста в инвестициях с низким уровнем риска, в зависимости от вашей терпимости к риску, но в целом любые инвестиции, которые считаются низкими рисками, принесут вам меньшую прибыль, чем возможность инвестиций с более высоким риском.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Шерил Лок — независимый финансовый обозреватель из Арвады, штат Колорадо. Ее работы публиковались, среди прочего, в The New York Times, The Washington Post, MarketWatch, USA Today, Money и Newsweek.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor.

В начале 2002 года, Питер получил еще $2,000 долларов. Он ждал и вложил деньги 9 октября 2002, что является минимумом для рынка в этом году. Он продолжал делать свои инвестиции каждый год вплоть до 2020 года.

В начале 2002 года, Питер получил еще $2,000 долларов. Он ждал и вложил деньги 9 октября 2002, что является минимумом для рынка в этом году. Он продолжал делать свои инвестиции каждый год вплоть до 2020 года.

В то время как это не гарантирует прибыль и не защищает от потери на падающем рынке, это устранит соблазн попробовать маркет‑тайминг, который редко бывает успешным.

В то время как это не гарантирует прибыль и не защищает от потери на падающем рынке, это устранит соблазн попробовать маркет‑тайминг, который редко бывает успешным.