Куда банки вкладывают деньги: классификация активов банка

Когда вы решаете открыть депозит и доверить свои кровные сбережения банку, вы рассчитываете получить пусть маленький, но стабильный и гарантированный доход. Откуда он берется? Как банки распоряжаются вашими деньгами, чтобы заработать и при этом поделиться с вами? Куда они вкладывают деньги? Вопреки распространенному мнению, знать это нужно не только руководителям самого банка, но и простому вкладчику.

Содержание

- 1 Зачем нужна эта информация

- 2 Кассовые активы

- 3 Капитализированные активы

- 4 Размещенные активы

- 4.1 Кредитный портфель

- 4.2 Краткосрочные вложения в торговые ценные бумаги

- 5 Инвестиционные активы

Зачем нужна эта информация

- Во-первых, понимание структуры банковских активов позволит избежать ненужных рисков. Ведь, если банк вкладывает ваши деньги только в высокорисковые активы, надеясь заработать (например, спекулирует на акциях и валютных курсах), то риск потерять эти деньги достаточно велик.

- Во-вторых, понимание того, как зарабатывают банки, откроет перед вами собственные возможности альтернативных высокодоходных вложений.

Итак, куда банки вкладывают деньги? Ответ на этот вопрос кроется в анализе официальной бухгалтерской отчетности, которая в обязательном порядке публикуется на сайте самого банка, а также на сайте ЦБ РФ. Мы можем порекомендовать информационный ресурс http://www.banki.ru/banks/ratings/, где вам предоставлена возможность изучить структуру активов выбранного банка, сравнить ее с прочими банками, проанализировать динамику во времени.

Активы любого банка можно условно разделить на 4 группы.

Кассовые активы

Представляют собой денежные средства, средства и резервы на счетах ЦБ РФ, вложения в драгоценные металлы и т.п. Это — наиболее ликвидная и надежная часть активов. С одной стороны, чем она больше — тем надежнее банк. А с другой — если банк будет держать средства вкладчиков только в кассовых активах, он теряет возможность заработать. Следите, чтобы на долю высоколиквидных активов приходилось не менее 20%.

Следите, чтобы на долю высоколиквидных активов приходилось не менее 20%.

Капитализированные активы

Основные средства, капвложения, нематериальные активы, хозяйственные материалы и т.п. Как правило, эти «отвлеченные» активы занимают не более 10-15% и предназначены для обеспечения хозяйственной деятельности. Обратите внимание, их сумма должна в полном объеме покрываться собственным капиталом банка.

Размещенные активы

А вот эти активы уже приносят банку текущий доход в краткосрочной и среднесрочной перспективе и занимают 55–70%. К ним относятся:

Кредитный портфель

Экономическое «сердце» любого банка. Представляет собой чистую ссудную задолженность юридическим и физическим лицам за вычетом резервов на возможные потери. Верно оценить качество «кредитного портфеля» — ваша основная задача. Для этого существует несколько параметров:

- Субъекты кредитования (физические, юридические лица по отраслям).

- Назначение кредита (корпоративные кредиты, кредиты в сегменте малого предпринимательства, кредитные карты, ипотечные кредиты, автокредитование, потребительские кредиты и т.

д.).

д.). - Ликвидность, сроки погашения (по срокам погашения).

- Степень риска (в процентах), величина просроченной задолженности (по срокам задержки платежа).

- Наконец, интегрированный показатель качества кредитов (по категориям качества).

Отчетность любого банка, как правило, содержит достаточную степень детализации для построения выводов.

Краткосрочные вложения в торговые ценные бумаги

- Государственные облигации России, иностранных государств (в рублях, в валюте). Минимальная степень риска.

- Облигации кредитных и корпоративных организаций России, иностранных государств. Степень риска: от низкой до средней.

- Акции кредитных и корпоративных компаний России, иностранных государств. Степень риска: от средней до высокой.

- Производные финансовые инструменты: форвардные контракты, опционы «колл» и «пут», свопы. Степень риска: высокая.

Ваша задача на этом этапе — оценить портфель вложений по степени риска и доходности. Особое внимание обратите на качество и долю вложений в акции, производные финансовые инструменты.

Особое внимание обратите на качество и долю вложений в акции, производные финансовые инструменты.

Инвестиционные активы

Наконец, часть средств любой банк всегда направляет на долгосрочные портфельные или прямые инвестиции, призванные:

- Диверсифицировать риски.

- Увеличить доходы в будущем.

- Обеспечить стратегическое преимущество, расширить сферу влияния.

Это могут быть:

- Долгосрочные портфельные вложения в акции крупных российских и международных корпораций («голубые фишки»).

- Долгосрочные портфельные вложения в акции молодых, динамично развивающихся компаний.

- Прямые контрольные инвестиции в финансовые, промышленные, строительные или инновационные проекты (как правило, через дочерние компании).

Инвестиционные активы — наиболее интересная и сложная для анализа составляющая. Агрегированную долю этих вложений вы можете напрямую увидеть в балансе: раздел «Инвестиции». Но информация о конкретных объектах инвестиций может и не разглашаться. Доля вложений строго индивидуальна и зависит от специфики банка. Так, у специализированных инвестиционных банков она может доходить до 60%, в то время как у обычных коммерческих — не превышает 10% от стоимости активов.

Доля вложений строго индивидуальна и зависит от специфики банка. Так, у специализированных инвестиционных банков она может доходить до 60%, в то время как у обычных коммерческих — не превышает 10% от стоимости активов.

Интересный факт. В настоящее время доля прямых инвестиций банков в экономику растет. Это связано с ужесточением конкуренции и стабилизацией финансового и валютного рынков. Как следствие, многие банки имеют проблемы с избыточной ликвидностью и все чаще обращают свой взор на возможности долгосрочных инвестиций.

ТОП 6 вариантов вложений — статьи от Александра Герчика

План статьи:

- Недвижимость

- Ценные бумаги

- Предметы искусства

- Коллекционные вина

- Личные пенсионные накопления и страхование жизни

- Во что вкладывают инвесторы зрелого возраста и молодежь?

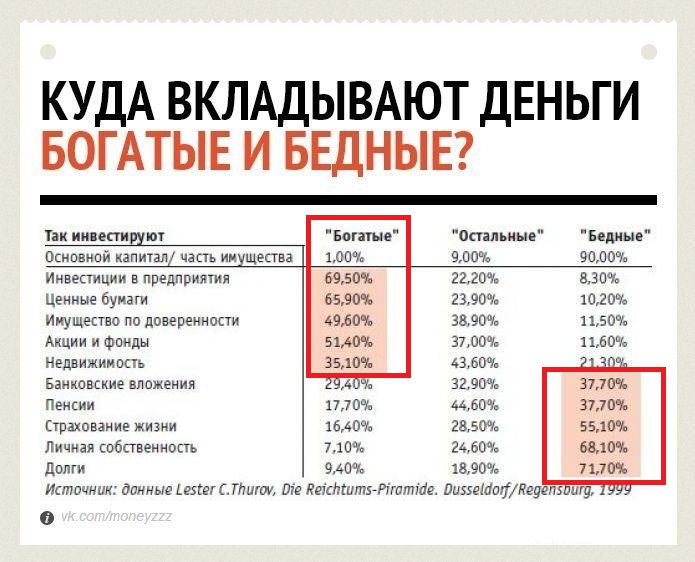

- Какими правилами руководствуются богатые при инвестировании?

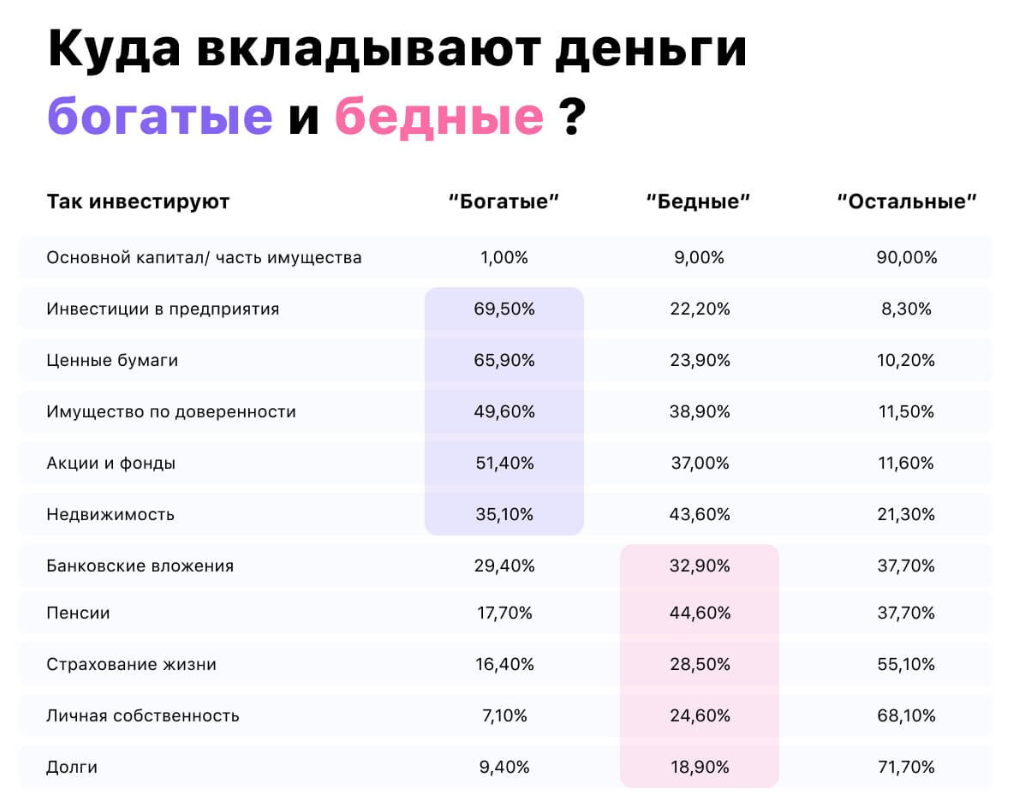

Понятие богатства относительное, но по крайней мере богатые люди не думают, как оплатить счета и прокормить семью.

Вопреки стереотипу, богатые люди не трясутся над своими сбережениями и не транжирят их бездумно. Подобные крайности больше свойственны людям бедным или внезапно разбогатевшим. Богатые относятся к деньгам спокойно и разумно вкладывают их в различные активы, которые способны приумножать капитал. И не надо сыпать отговорками, что им есть что вкладывать, вот они и богатеют. На самом деле многие из них начинали с нуля или даже с минуса, но смогли пробиться к своему Олимпу благодаря дисциплине, усилиям и наличию системы.

В условиях пандемии особенно возрастает необходимость находить дополнительные источники дохода. Некоторые отрасли пострадали из-за карантина, что повлияло и на сферу инвестиций.

Куда инвестируют богатые люди? Читайте в статье и следуйте их примеру.

К вариантам традиционно перспективных вложения относятся:

Недвижимость

Самый типичный способ вложения денег во всем мире. Сдача недвижимости в аренду всегда была и остается прибыльным бизнесом даже при определенных финансовых вливаниях в ее обслуживание. И неважно, дело касается вновь построенного жилья или вторичного, производственных помещений или торговых. Также выгодно заниматься перепродажей. Тем более, что можно на этапе закладки фундамента внести небольшую сумму, а по мере возведения здания стоимость вашей доли вырастает в разы, и вы можете ее перепродать. Развивается еще и такое направление, как покупка старинных зданий, историческая ценность которых с годами только растет еще больше, а значит, их стоимость тоже.

Ценные бумаги

Это уже фондовый рынок и все его выкрутасы. Чтобы получать прибыль от операций на бирже, надо глубоко разбираться в теме, иначе капиталы растают, как прошлогодний снег. Богатые не думают, куда вложить накопления, если имеют возможность вложения денег в акции, облигации и другие ценные бумаги не на 1-2 тысячу долларов, а на весьма солидные суммы, от которых и прибыль будет ощутимой. Но даже при наличии опытных финансовых советников вам все равно надо обладать чутьем и уметь ориентироваться на рынке, потому что за свои решения и состояние капитала отвечаете вы, а не ваши советники.

Платформа Gerchik Trading Ecosystem – путь к прибыльному трейдингу

Производство

Солидные инвесторы раньше или позже отказываются от купли-продажи, с чего обычно начинают карьеру, и предпочитают вкладывать в производство. Причем стараются инвестировать в отрасли, которые приносят стабильную прибыль даже во времена финансовых потрясений и дефолтов — это прежде всего пищевая отрасль, автомобилестроение и фармацевтика.

В последнее время инвестиционные стратегии «прокладывают» новые современные маршруты. Так, в портфеле компании Berkshire, принадлежащей известному Уоррену Баффету, наряду с новыми крупными приобретениями в текущем году ценных бумаг технологических и телекоммуникационных фирм, 48% инвестиций занимают акции Apple.

Открытие бизнеса

Если вы активны, готовы рисковать и вкладывать деньги, используя собственные способности и умения – это ваш вариант. Открытие бизнеса предполагает полный контроль владельцем всей деятельности и полную ответственность. Это перспективные вложения при условии, что вы в теме и можете довести дело до результата.

Направлений здесь множество — создание фирмы по ремонту, открытие интернет-магазина, оказание парикмахерских или бытовых услуг, собственная выпечка и др.

Главное – заниматься тем, в чем вы хорошо разбираетесь. И еще — желание быть полезным. Ведь вопрос стоит не только о расчете на большую стабильную прибыль, но и о получении удовольствия от работы.

Вы не уверены в своих способностях или не хватает сбережений на полномасштабный стартап? Инвестируйте часть средств, найдите партнера, скооперируйтесь с более опытным человеком.

А если не хватает знаний и опыта – вкладывайте в себя, развивайтесь. Посещение семинаров и тренингов, онлайн-обучение, участие в выездных мероприятиях и огромное количество обучающих программ по самым разным направлениям! Стоит только захотеть, и ваш кругозор расширится за счет полезных книг, знакомств, материалов.

А уже как результат — получите много знаний для построения бизнеса и улучшения жизни.

Предметы искусства

Что чаще всего покупают богатые люди? То, что никогда не выйдет из моды и будет капитализироваться. Скульптуры и картины могут либо уже обладать высокой ценностью, либо приобрести ее со временем. Поэтому их стоимость всегда будет расти. А если ваша коллекция солидная, то есть смысл сдавать ее в аренду какой-либо галерее и получать с этого пассивный доход.

Среди ценителей прекрасного все чаще появляются имена крупных инвесторов — Рей Далио, Джоэл Гринблатт и других.

Коллекционные вина

Еще вариант — куда инвестируют миллиардеры. Это — сравнительно новый вид инвестиций, но уже сейчас прибыль от перепродаж доходит до 11% — не каждый актив способен принести такую отдачу.

Личные пенсионные накопления и страхование жизни

Сюда вкладывают люди зрелого возраста со средним достатком. Их цель — не столько нарастить, сколько сохранить капитал, чтобы в пенсионном возрасте не влачить жалкое существование в рамках ограниченного пособия.

Во что вкладывают инвесторы зрелого возраста и молодежь

В дорогую недвижимость чаще всего вкладывают средства люди среднего возраста — 45-50 лет и тщательно следят за безопасностью своих вложений, так как оперируют исключительно собственными средствами.

Молодые люди 20-25 лет склонны инвестировать в инструменты с высоким уровнем риска, причем готовы использовать для этого даже заемные средства. Часто выбирают стартапы и фондовый рынок. Готовы вкладывать в собственное образование и развитие своего бизнеса. Искушенные инвесторы любого возраста предпочитают сбалансированные портфели из акций и облигаций.

Искушенные инвесторы любого возраста предпочитают сбалансированные портфели из акций и облигаций.

Какими правилами руководствуются богатые при инвестировании

Рассмотрев, куда инвесторы вкладывают деньги, следует остановиться на основных постулатах грамотного инвестирования.

- Вкладывайте деньги только в те инструменты, в которых досконально разбираетесь. Потому что любые движения денег надо уметь контролировать.

- Раскладывайте яйца по разным корзинам, чтобы внезапные убытки в одной перекрылись прибылью от других.

- Не приобретайте элитные вещи ради статуса и вообще старайтесь платить за все реальную стоимость без переплат.

- Слушайте советы только от людей, которые сами добились в инвестициях ощутимых результатов. Советы остальных ничего не стоят.

- Чтобы управлять миллионами, надо уметь сохранять холодную голову и держать в узде эмоции. Если вы рвете и мечете от потери пары сотен долларов в сделке, то мечтать о миллионах вам явно рановато.

- Все время ищите новые идеи и объекты для вложений. Идеи витают в воздухе, стоит присмотреться, прислушаться и распознать. Даже в сферах, где кажется, что придумать ничего нового уже нельзя.

Опыт самых богатых финансистов мира показывает, что нельзя пренебрегать ни одной возможностью увеличить свое состояние.

Многие аналитики заявляют об изменении приоритетов на рынке в 2023 году. Идет смена позиций, определяются новые направления вложений. Советы бывалых заключаются в том, чтобы делать инвестиции, рассчитывая на свои умения, финансовые возможности и задачи.

Меняйте свое отношение к деньгам и заставьте их работать на себя. Тем более, что многие инструменты вполне доступны и порог входа относительно низок. Главное — научиться этим пользоваться. Начать можно с бесплатных уроков от Александра Герчика, которому в свое время тоже помогли именно эти правила.

Часто задаваемые вопросы

Куда вкладывают деньги богатые люди?

В недвижимость, золото, ценные бумаги, собственный бизнес, в производство прибыльных отраслей экономики, в произведения искусства и коллекционные предметы (вина, марки, ножи и пр.)

Куда лучше вложить деньги в 2023 году?

Исходите из своих финансовых возможностей, целей и умений. Самый простой способ – банковский депозит. Покупайте акции и облигации, максимально разнообразив инвестиционный портфель. Обратите внимание на картины NFT и рынок Форекс.

Какой самый выгодный вариант инвестиций?

Перспективные вложения – криптовалюта, инвестиции в ПИФ, копирование сделок профессиональных трейдеров.

Результаты в трейдинге индивидуальны и зависят от опыта и личной дисциплины. Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Улучшить свои навыки и дисциплину можно на нашем Курсе: «Трейдинг Основы»

Как купить облигации серии I

Если вы ищете инвестиции с высокой процентной ставкой, защитой от инфляции и надежной государственной поддержкой, то облигации серии I могут стать привлекательным дополнением к вашему портфелю. Министерство финансов объявило, что по облигациям I, выпущенным в период с 1 мая 2023 г. по 31 октября 2023 г., теперь выплачивается 4,3% в течение полных шести месяцев.

Процентная ставка по этим облигациям увеличивается по мере роста инфляции, что гарантирует идет в ногу с растущими ценами и что вы не теряете покупательную способность с течением времени. Конечно, если инфляция падает, то и ставка по этим облигациям тоже. В отличие от облигаций серии I, текущая процентная ставка по облигациям серии EE составляет скромные 2,5 процента.

Эта защита от инфляции по облигациям I вызвала переполох среди вкладчиков в прошлом году, поскольку она достигла самого высокого уровня за последние 40 лет. Этот уровень инфляции подтолкнул ставку по облигациям I до 9,62 процента для облигаций, выпущенных в период с мая по октябрь 2022 года, а затем до 6,89 процента для облигаций, выпущенных в период с ноября 2022 года по апрель 2023 года. Новая более низкая ставка отражает снижение инфляции, хотя инфляция остается значительно выше цель Федеральной резервной системы. Вкладчики пытаются найти любой способ защитить свои деньги от разрушительного действия роста цен.

Этот уровень инфляции подтолкнул ставку по облигациям I до 9,62 процента для облигаций, выпущенных в период с мая по октябрь 2022 года, а затем до 6,89 процента для облигаций, выпущенных в период с ноября 2022 года по апрель 2023 года. Новая более низкая ставка отражает снижение инфляции, хотя инфляция остается значительно выше цель Федеральной резервной системы. Вкладчики пытаются найти любой способ защитить свои деньги от разрушительного действия роста цен.

Вот как покупать облигации серии I, как работают эти индексированные на инфляцию инвестиции и на что нужно обращать внимание. Кроме того, мы раскроем малоизвестный совет, который позволит вам инвестировать еще больше в эти специальные облигации.

Как купить облигации серии I

1. Определите, соответствуете ли вы требованиям

Казначейство США не позволяет никому покупать облигации I, поэтому вам необходимо проверить, соответствуете ли вы требованиям для их покупки.

Вы должны быть одним из следующих:

- Гражданин США, даже если вы живете за границей

- Резидент США

- Гражданский служащий правительства США, независимо от того, где вы живете

Кроме того, в некоторых случаях тресты и поместья могут приобретать облигации I, а корпорации, товарищества и другие организации — нет.

2. Откройте счет в TreasuryDirect

Если вы соответствуете требованиям, вы можете приступить к открытию счета в TreasuryDirect. Этот счет позволяет вам покупать облигации (включая облигации серии EE), а также казначейские векселя, казначейские билеты, казначейские облигации и TIPS прямо у правительства.

Для физических лиц, создающих учетную запись TreasuryDirect, вам потребуется идентификационный номер налогоплательщика (например, номер социального страхования), зарегистрированный адрес в США, текущий или сберегательный счет, адрес электронной почты и веб-браузер, поддерживающий 128- битовое шифрование.

Вы введете свою информацию в подсказках и сможете создать учетную запись всего за несколько минут. Вы установите пароль и три контрольных вопроса, чтобы защитить свою учетную запись.

Дети младше 18 лет не могут создать учетную запись TreasuryDirect напрямую, но родитель или другой взрослый опекун может открыть для несовершеннолетнего учетную запись, связанную с их собственной.

3. Разместите заказ

После того, как вы настроите учетную запись, TreasuryDirect отправит вам по электронной почте номер вашей учетной записи, который вы можете использовать для входа в свою учетную запись. Когда вы войдете в учетную запись, вы можете выбрать «BuyDirect», а затем выбрать облигации серии I и сумму, которую вы хотите приобрести. Затем выберите банковский счет и дату, когда вы хотите совершить покупку. Вы также можете настроить регулярную покупку.

Электронные облигации на сумму более 25 долларов можно купить с любым шагом до цента. То есть вы могли бы купить облигацию за 76,53 доллара, если бы захотели.

Проверьте свою покупку и отправьте заказ. Как только ваш заказ будет выполнен, ваши облигации будут храниться на вашем счете в TreasuryDirect, и вы сможете просмотреть их там в любое время.

Если вы хотите использовать возврат федерального налога для покупки бумажных облигаций I, вам следует заполнить форму 8888 и представить ее при подаче налоговой декларации. Бумажные облигации продаются с шагом в 50, 100, 200, 500 и 1000 долларов. После того, как IRS обработает вашу декларацию, ваши облигации будут доставлены по почте.

Бумажные облигации продаются с шагом в 50, 100, 200, 500 и 1000 долларов. После того, как IRS обработает вашу декларацию, ваши облигации будут доставлены по почте.

Что такое облигации серии I и как они работают?

Облигация серии I — это облигация, выпущенная федеральным правительством США, по которой проценты начисляются двумя способами: по фиксированной ставке и по переменной ставке, которая корректируется два раза в год в зависимости от уровня инфляции. Когда инфляция растет или падает, эта переменная ставка изменяется, чтобы компенсировать ее, защищая покупательную способность денег.

По облигации начисляются проценты в течение 30 лет или до тех пор, пока вы не обналичите ее, и она обеспечена правительством США, что исторически является одним из лучших кредитных рисков в мире.

В течение первых шести месяцев владения облигацией I вы будете получать процентную ставку, действующую на тот момент. Например, любая облигация I, выпущенная в период с мая 2023 года по октябрь 2023 года, приносит процентную ставку 4,3 процента годовых. Это означает, что даже если вы купите облигацию в октябре, вы все равно будете зарабатывать по этой ставке в течение полных шести месяцев. Тогда ваша облигация приспособится к любой новой ставке, объявленной в ноябре.

Это означает, что даже если вы купите облигацию в октябре, вы все равно будете зарабатывать по этой ставке в течение полных шести месяцев. Тогда ваша облигация приспособится к любой новой ставке, объявленной в ноябре.

Облигации нельзя обналичить в течение первых 12 месяцев владения ими. Если вы обналичите облигацию до того, как ей исполнится не менее пяти лет, вы заплатите штраф в размере процентов за последние три месяца. Однако могут применяться особые положения, если вы пострадали от стихийного бедствия.

Облигации серии I также предлагают некоторые налоговые льготы. Проценты по облигациям освобождены от государственных и местных налогов, хотя вам все равно придется платить федеральные налоги на прибыль. А использование процентов для оплаты высшего образования может также помочь вам избежать уплаты федеральных налогов на процентный доход.

К сожалению, облигации серии I нельзя приобрести на счет с налоговыми льготами, такой как IRA.

Сколько вы можете инвестировать в облигации серии I?

В любой календарный год физическое лицо может приобрести следующие суммы облигаций серии I:

- Электронные облигации I на сумму 10 000 долларов США от TreasuryDirect

- 5000 долларов США в бумажных облигациях с возмещением федерального подоходного налога

Это означает, что физическое лицо может ежегодно приобретать I-облигации на сумму до 15 000 долларов США, при условии, что их налоговый возврат достаточно велик, чтобы максимально использовать часть бумажных I-облигаций.

Любые облигации, которые вы покупаете для себя или которые приобретаются для вас, учитываются при расчете лимита. Исключением из этого правила является облигация, которая была передана вам в связи со смертью первоначального владельца облигации. В этом случае сумма не засчитывается в лимит.

Также важно отметить, что эти ограничения распространяются на получателей облигаций I. Таким образом, человек может максимально использовать этот лимит в качестве подарков для нескольких владельцев счетов TreasuryDirect, включая детей. Для подарков к получателю применяются те же годовые ограничения: 10 000 долларов США для электронных облигаций и 5 000 долларов США для бумажных облигаций, приобретенных через федеральные налоговые декларации.

Таким образом, человек может приобрести I-облигации на сумму до 15 000 долларов в год, а семья из четырех человек может приобрести I-облигаций на сумму до 60 000 долларов за один календарный год. Тем не менее, семье потребуется крупный чек на возмещение, чтобы позволить себе эти потенциальные 20 000 долларов в виде бумажных облигаций.

Тем не менее, семье потребуется крупный чек на возмещение, чтобы позволить себе эти потенциальные 20 000 долларов в виде бумажных облигаций.

(Тем не менее, есть малоизвестный способ инвестировать еще больше, хотя он требует некоторой работы.)

Практический результат

Поскольку американцы сталкиваются с высокой инфляцией, вкладчики ищут любой способ защитить себя от роста цен. Облигации серии I могут помочь вам в этом, хотя вкладчики ограничены годовыми лимитами. Кроме того, вы получаете безопасность актива, поддерживаемого государством, и относительно высокую процентную ставку, по крайней мере, в ближайшем будущем.

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

5 лучших инвестиций на 2023 год

Если вы никогда раньше не инвестировали, вам может быть трудно понять, куда и зачем вкладывать деньги. И если вы не новичок в инвестировании, текущие рыночные условия могут вызвать у вас головокружение и переосмыслить всю вашу инвестиционную стратегию.

И если вы не новичок в инвестировании, текущие рыночные условия могут вызвать у вас головокружение и переосмыслить всю вашу инвестиционную стратегию.

Раскаленная докрасна инфляция, повышение федеральных процентных ставок, банкротства банков и бесчисленное множество других экономических событий за последние несколько лет затруднили для инвесторов определение того, куда им следует вкладывать свои деньги, и чувство уверенности при этом.

Если вы давно не просматривали свой портфель, возможно, пришло время пересмотреть его, чтобы определить, имеет ли смысл текущее распределение активов для вас и ваших целей, или пришло время что-то изменить вверх.

5 лучших инвестиций в 2023Чтобы упростить задачу, редакция Fortune Recommends TM собрала для вас несколько самых многообещающих инвестиций, по мнению экспертов.

1. Казначейские векселя (казначейские векселя): лучше всего подходит для тех, кто менее склонен к риску

Что нужно знать: казначейские векселя, иногда называемые поддерживаются правительством США на срок от четырех до 52 недель. На время своего срока вы соглашаетесь одолжить деньги правительству США в виде этого счета, который обычно продается с шагом в 100 долларов. Когда ваш казначейский вексель достигнет срока погашения, вы получите свои деньги обратно плюс проценты. И, в отличие от других сберегательных инструментов, таких как депозитные сертификаты (CD), вы можете продать казначейский вексель до наступления срока его погашения без уплаты штрафа.

На время своего срока вы соглашаетесь одолжить деньги правительству США в виде этого счета, который обычно продается с шагом в 100 долларов. Когда ваш казначейский вексель достигнет срока погашения, вы получите свои деньги обратно плюс проценты. И, в отличие от других сберегательных инструментов, таких как депозитные сертификаты (CD), вы можете продать казначейский вексель до наступления срока его погашения без уплаты штрафа.

«Я призываю отдельных вкладчиков, а также управляющих портфелями оптимизировать доходность своих инвестиций за счет размещения краткосрочных казначейских облигаций, таких как казначейские векселя или казначейские облигации с плавающей процентной ставкой», — говорит Роберт Мишо, главный инвестиционный директор New Frontier Advisors. «Для профессионально управляемых портфелей это приводит к небольшому улучшению доходности с поправкой на риск. Однако для отдельного вкладчика это может привести к резкому увеличению процентов, получаемых от сбережений».

Как инвестировать: Вы можете инвестировать в казначейские векселя напрямую от правительства США через портал TreasuryDirect, хотя казначейские векселя также можно покупать и продавать через ваш банк или брокерскую контору.

2. Высокодоходные сберегательные счета: лучший вариант для тех, кто все еще хочет иметь доступ к своим деньгам

Что нужно знать: Высокодоходные сберегательные счета работают так же, как и традиционные сберегательные счета. Это депозитный счет в кредитном союзе или банке, который вы можете использовать для сбережений и получения процентов на свои деньги. Ключевое отличие заключается в том, что высокодоходные сберегательные счета имеют более высокие APY, чем традиционные сберегательные счета. Средняя ставка по стране для традиционного сберегательного счета составляет 0,37%, в то время как многие высокодоходные сберегательные счета, доступные на рынке, предлагают APY выше 4% или даже 5% в некоторых случаях.

Хорошие новости: когда инфляция набирает обороты, а ФРС повышает ставку по федеральным фондам, займы становятся дороже, и финансовые учреждения повышают ставки на своих сберегательных счетах, чтобы привлечь клиентов, что делает этот вид счета еще более привлекательным вариантом. прямо сейчас.

прямо сейчас.

Как инвестировать: Многие банки и кредитные союзы, а также онлайн-банки и финтех-компании предлагают высокодоходные сберегательные счета. Узнайте в своем банке об их предложениях продуктов и текущих тарифах, чтобы найти лучший счет для ваших нужд. Если вы решите открыть счет в другом финансовом учреждении, обязательно убедитесь, что это учреждение предлагает страховку FDIC или NCUA — таким образом, ваши вклады будут застрахованы на сумму до 250 000 долларов США.

3. Депозитные сертификаты (CD): лучше всего подходит для тех, кто имеет в виду определенный график и не нуждается в доступе к своим деньгам до этого

Что нужно знать: фиксированная процентная ставка по единовременному вкладу на определенный период времени. Поскольку банк или кредитный союз держит ваши средства в течение определенного периода времени, компакт-диски обычно имеют более высокие APY, чем другие типы депозитных счетов. Поскольку ставки CD фиксированы и не будут колебаться в зависимости от изменения процентных ставок или волатильности рынка, это делает их идеальной инвестицией для долгосрочных инвесторов, которые хотят приумножить свои деньги, не терпя никаких колебаний рынка.

Прямо сейчас средняя национальная ставка для компакт-диска составляет от 0,18% для 1-месячного компакт-диска до 1,35% для 5-летнего компакт-диска, хотя на рынке есть бесчисленное множество высокодоходных компакт-дисков, предлагающих ставки до 5,15%. .

Как инвестировать: Вы можете инвестировать в CD напрямую через свой банк, кредитный союз или брокерскую контору. Хотя, прежде чем выбрать компакт-диск, убедитесь, что вы нашли время, чтобы сравнить цены и прочитать мелкий шрифт, связанный с вашим компакт-диском. Большинство компакт-дисков не позволяют вам вносить дополнительные депозиты после вашего первоначального депозита, поэтому вам необходимо заранее подготовить сумму, которую вы хотите зафиксировать на своем компакт-диске, пока не истечет срок его погашения. Погружение в свои средства до этого, вероятно, приведет к суровым штрафам за досрочное снятие средств.

4. Альтернативные инвестиции: лучше всего подходит для тех, у кого есть дополнительный капитал и более высокая устойчивость к риску

Что нужно знать: Альтернативные инвестиции заключают в себе активы, которые не входят в традиционную корзину акций, облигаций и наличных денег. Помимо недвижимости, это могут быть товары, хедж-фонды, криптовалюта, невзаимозаменяемые токены (NFT), предметы искусства, антиквариат и многое другое. Хотя весь ваш портфель не должен состоять из альтернативных инвестиций, некоторое воздействие этих нетрадиционных активов может помочь вам диверсифицировать свой портфель, особенно во времена крайней волатильности.

Помимо недвижимости, это могут быть товары, хедж-фонды, криптовалюта, невзаимозаменяемые токены (NFT), предметы искусства, антиквариат и многое другое. Хотя весь ваш портфель не должен состоять из альтернативных инвестиций, некоторое воздействие этих нетрадиционных активов может помочь вам диверсифицировать свой портфель, особенно во времена крайней волатильности.

«Мы рекомендуем усиленную диверсификацию за счет альтернативных инвестиций, которые обеспечивают меньшую корреляцию и повышенный потенциал доходности в современном портфеле, скажем, 40/30/30 акций, облигаций и альтернатив соответственно», — говорит Милинд Мехер, генеральный директор и соучредитель. Yieldstreet. «Этот современный портфель более доступен для инвесторов, чем когда-либо, включая возможность инвестировать в альтернативные классы активов (такие как недвижимость, частный кредит и частный капитал) в рамках счетов с налоговыми льготами».

Как инвестировать: Самый простой способ получить доступ к альтернативным инвестициям, вероятно, будет через вашу брокерскую компанию, инвестиционное приложение или биржу.

5. Недвижимость: лучше всего подходит для тех, кто надеется получить пассивный доход

Что нужно знать: Недвижимость может быть прибыльной инвестицией в долгосрочной перспективе и является одним из способов диверсифицировать свой портфель, увеличивая доступ к различным рынки и, возможно, даже создание пассивного потока дохода для себя.

«Инвестиции в частную недвижимость предлагают диверсификацию, отсроченный налог на прибыль, денежный поток и долгосрочную оценку, а также низкую корреляцию с публичными рынками. Учитывая текущую волатильность на рынке, низкая корреляция с публичными рынками является огромным преимуществом для частных инвестиций в недвижимость», — говорит Линдси Коллингс, AVP в MLG Capital, частной инвестиционной компании в сфере недвижимости. «Частная недвижимость обычно имеет низкую корреляцию с S&P 500 и публичными REIT (которые торгуются на той же бирже, что и акции и облигации) и гораздо меньшую волатильность, что означает, что инвесторы могут иметь уникальную возможность увеличить свой капитал, несмотря на то, что происходит в публичные рынки».

Как инвестировать: Есть несколько способов начать инвестировать в недвижимость, наиболее очевидным из которых является покупка дома или сдаваемой в аренду недвижимости. Другие стратегии могут включать в себя инвестирование в инвестиционные фонды недвижимости (REIT), которые представляют собой компании, которые владеют, управляют или финансируют приносящую доход недвижимость, а затем собирают арендную плату, операционные расходы или процентные платежи за недвижимость в своем портфеле и используют эти средства. для выплаты дивидендов акционерам. Вы можете купить акции, используя налогооблагаемый брокерский счет или пенсионный счет с льготным налогообложением, такой как ваше рабочее место 401 (k) или IRA.

На что обратить внимание при выборе инвестиций Если вы не уверены, какие активы лучше всего подходят вам и вашему стилю инвестирования, есть несколько факторов, которые вы можете принять во внимание, чтобы сузить круг вариантов. Вы должны тщательно обдумать свои:

Вы должны тщательно обдумать свои:

- Инвестиционные цели: Спросите себя, для чего вы инвестируете. Вы инвестируете в образование своего ребенка? Надеетесь ли вы перейти на пассивный источник дохода, чтобы оставить работу с девяти до пяти и начать собственный бизнес? Знание ваших целей может помочь вам сформировать свою инвестиционную стратегию и структуру портфеля.

- Временной горизонт: Временной горизонт в инвестировании означает период времени, в течение которого вы ожидаете, что ваши инвестиции будут принадлежать вам, прежде чем вам потребуется доступ к вашим средствам. Если ваша цель — создать поток пассивного дохода, вам необходимо рассмотреть более ликвидные инвестиции, такие как, например, аренда недвижимости. Однако, если вы инвестируете для получения пенсионного дохода, вы можете подумать об инвестировании в акции, потому что у вас есть время, чтобы оправиться от любых потенциальных потерь.

- Допуск на риск: Ваша терпимость к риску — это ваша способность не сворачивать с курса, даже когда ваши инвестиции идут не очень хорошо.

д.).

д.).