Куда вложить деньги, чтобы они работали? – Finversia (Финверсия)

Топ-5 инструментов для большой прибыли

Инвестиции – больше не роскошь, а норма для всех, кто думает о будущем. Войти на финансовый рынок и построить капитал сегодня проще, чем начать свое дело. Давно мечтаете работать на себя или получать пассивный доход от сбережений? Торговля на бирже – доступный способ сделать это, имея в запасе всего пару сотен долларов.

Эти пять инструментов – классика прибыльного трейдинга. Один из них точно подойдет вам по надежности, доходности и размеру инвестиций.5 место

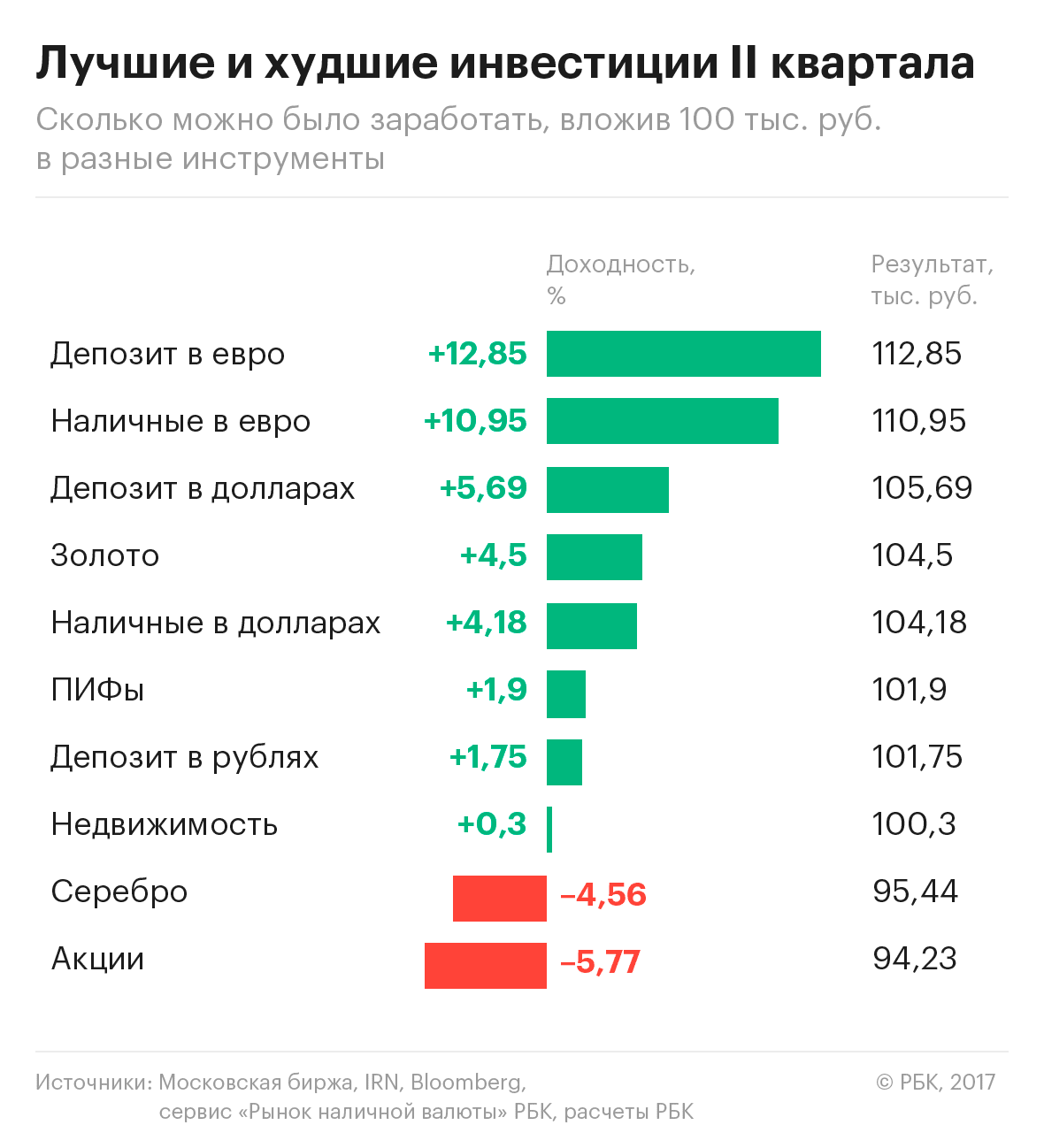

Золото: стать успешным инвестором

Главное преимущество золота – его стабильность. Цена может взять направление вверх и не менять его годами.

В паре с золотом торгуются только валюты – евро и доллар, поэтому долго изучать рынок не придется. Золото может стать первой инвестицией или заменить прибавку к зарплате. А вот собрать капитал, накопить на квартиру или машину с ним не получится.

Хотите защитить сбережения от инфляции и немного опередить банковский депозит? Золото подойдет! Планируете много зарабатывать? Лучше выбрать что-то другое.

4 место

Акции: открыть сделку и забыть про нее

Торговля акциями – это почти как вклад в банке, только выгоднее.

Чтобы стабильно зарабатывать, нужны знание рынка, капитал и железное терпение. Наладить идеальные условия не так-то просто! Зато когда все для старта готово, вы можете открыть сделку и наблюдать, как за счет дивидендов и роста рынка увеличивается прибыль.

Фондовый рынок не подойдет тем, кто хочет разбогатеть за один день. Здесь инвесторы месяцами ждут лучшего момента, чтобы купить акции. И столько же, чтобы продать их. Фондовый рынок – это надежность. НО! Если вы выбираете акции, не надейтесь на скорую прибыль.

3 место

Нефть: подняться на колебаниях рынка

Сегодня нефть – это новые деньги. Доллар зависит от нее не меньше, чем нефть от доллара. Нефть непредсказуема, и ее цена постоянно меняется. С ней легко получить 200% прибыли за пару месяцев или быстро собрать капитал.

Нефть непредсказуема, и ее цена постоянно меняется. С ней легко получить 200% прибыли за пару месяцев или быстро собрать капитал.

НО! Нефтью управляет политика, и это ее главный минус. Вы никогда не знаете, что будет с вашими деньгами завтра. Рисковать или выбрать стабильность – решать вам.

2 место

Валюта: легко войти, быстро заработать

На валютный рынок приходят за большими деньгами и с маленькими капиталами. Здесь просто начать торговлю, и тысячи трейдеров – тому доказательство.

Вам хватит 200-500 долларов, чтобы открыть счет и начать зарабатывать. НО! Чтобы доход был ощутимым, нужно кредитное плечо.

Кредитное плечо – это залог, который увеличивает депозит в 100 и даже 200 раз. Если сделка с плечом окажется успешной, трейдер получит хорошую прибыль. Но в случае неудачи он может потерять весь депозит. Так что войти на валютный рынок легко, но остаться здесь надолго и зарабатывать получается не у каждого.

1 место

Криптовалюта: быстро заработать, надежно сохранить

Криптовалюта – единственный инструмент на финансовом рынке, который приносит от 40% прибыли в неделю. Активность, надежная защита данных, проверенные стратегии – вот 3 причины, почему трейдеры переходят с других инструментов на крипто.

Активность, надежная защита данных, проверенные стратегии – вот 3 причины, почему трейдеры переходят с других инструментов на крипто.

В начале 10-х, когда цифровая валюта набирала популярность, многие считали, что это пузырь. А в 2017 году, когда биткоин вырос в 100 раз, так уже никто не думал.

Трейдеры раскачали рынок за считанные годы. 10 лет назад за 10 тысяч биткоинов можно было купить одну пиццу. Сегодня это 83 миллиона долларов – годовой бюджет небольшой страны или 83 нефтяные вышки.

Сейчас на рынке больше тысячи криптовалют. У каждой свои плюсы, но золотая десятка – это Биткоин, Эфириум, Рипл, Tether, Bitcoin Cash, Лайткоин, EOS, Binance Coin, Bitcoin CV и Stellar.

Почему в криптовалюту инвестируют:

- Криптовалюта не зависит от политики и мировых новостей.

- Рынок криптовалют работает 24/7. Сегодня он стоит в 300 раз больше всех акций на Московской бирже.

- На рынке цифровых активов не бывает инфляции – криптовалюта никогда не обесценится.

Как открыть прибыльную сделку на крипто? Дождаться падения, купить актив по низкой цене и продать на пике роста. Или наоборот – заработать на снижении цены. Вам может показаться, что это сложно, а шум вокруг дохода на бирже преувеличен.

Но когда вы поймете, как работает валюта, все станет проще. Узнайте больше об активе 21 века из книги наших партнеров, Школы трейдинга Бориса Купера.

«Криптоэволюция» – инструкция для тех, кто понимает силу прогресса и готов делать на ней состояние.Скачать бесплатно

8 глав:

от истории инструмента до алгоритмов сделок.Глубокий анализ и подробный разбор рынка для вашего дохода.

Вы узнаете:

- Как выбрать самую выгодную криптовалюту для инвестиций

- Как снизить риски до минимума и забыть об ошибках в трейдинге

- Как использовать прогнозы аналитиков для постоянной прибыли

6 лет опыта в торговле.

Автор книги – профессиональный трейдер.

Автор книги – профессиональный трейдер.Он прошел практику на Московской Бирже и знает рынок изнутри.

За его плечами – сотни статей на экономических порталах и тысячи прибыльных сделок.

Читать книгу

Когда теория изучена, пора освоить навыки торговли на практике!

В Школе Бориса Купера студенты постигают основы трейдинга на реальных сделках. За один курс вы пройдете путь от новичка до профессионала финансовых рынков.

Что вы получите уже на бесплатном вводном уроке:

- Топ-4 способа заработать на росте и падении криптовалют

- Личный торговый план, который поможет увеличить доход

- Примеры прибыльных сделок и работающие схемы торговли

Готовы испытать себя в трейдинге?

Запишитесь на вводный урок бесплатно!

Узнайте, какой инструмент поможет достичь того уровня дохода,

к которому вы стремитесь!

Записаться

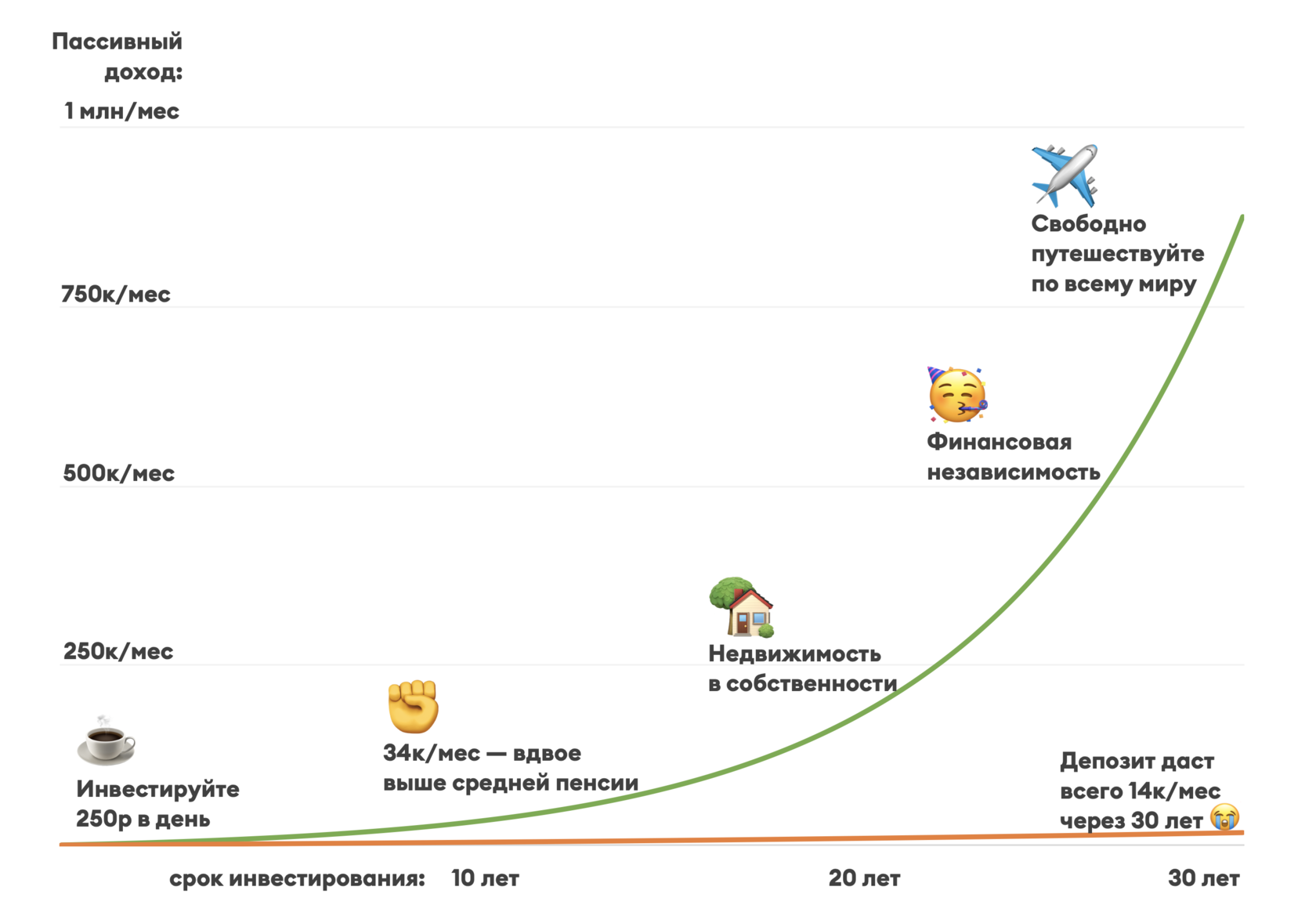

Куда вложить деньги для пассивного дохода: лучшие идеи 2023 года!

По правде говоря, каждый ищет источники пассивного дохода. Поскольку жизнь с каждым годом становится все дороже, растут обязанности и цели людей. Может быть, вы хотите купить новый дом, оплатить обучение своих детей, купить машину своей мечты или просто отправиться в отпуск и путешествовать по миру.

Поскольку жизнь с каждым годом становится все дороже, растут обязанности и цели людей. Может быть, вы хотите купить новый дом, оплатить обучение своих детей, купить машину своей мечты или просто отправиться в отпуск и путешествовать по миру.

Поскольку у большинства нет времени на вторую работу, идея создания источников пассивного дохода является отличным выходом из ситуации.

В этой статье вы узнаете, как создать для себя дополнительные источники пассивного дохода. Мы предложим вам несколько рабочих идей, которые вы сможете реализовать в 2023 году.

Содержание

- Пассивный заработок: какие есть виды пассивного дохода?

- Источник пассивного дохода: #1 Недвижимость

- Пассивный доход в Интернете: #2 Инвестирование в недвижимость на фондовом рынке

- Куда вложить деньги для пассивного дохода: #3 Облигации

- Варианты пассивного дохода: #4 Партнерские программы

- Как создать пассивный доход: #5 Одноранговое кредитование (P2P)

- Пассивный доход: #6 Сдача в аренду своего автомобиля

- Больше идей пассивных источников дохода

- Заключение

Пассивный заработок: какие есть виды пассивного дохода?

Вероятно, многие хотя бы раз слышали термин «источники пассивного дохода». Поскольку сравнение является эффективным способом для познания, давайте сначала дадим определение «активному доходу».

Поскольку сравнение является эффективным способом для познания, давайте сначала дадим определение «активному доходу».

Активный доход – это деньги, которые вы зарабатываете благодаря вашим регулярным усилиям и деятельности, осуществляемой согласно вашему рабочему контракту, поэтому на вашей обычной повседневной работе вам платят всякий раз, когда вы предоставляете свою услугу или продукт клиенту. Это распространенный метод получения дохода или заработной платы.

Теперь давайте разберемся в том, что такое пассивный доход:

| Пассивный доход – это деньги, которые вы получаете на регулярной основе из источника, отличного от основной работы, причем это не требует от вас больших затрат личного времени или специальных навыков. |

Какие виды пассивных доходов бывают? Наиболее распространенными источниками пассивного дохода являются:

- Сдача недвижимости в аренду

- Инвестиции в акции

- Инвестиции в биржевые фонды (ETF)

- Покупка облигаций

- Программы партнерского маркетинга

- P2P-кредитование

- Бизнес, который не требует вашего активного участия в организационных процессах

Когда люди задумываются над тем, как найти источник пассивного дохода, важно помнить один момент: идея того, что для получения денег из источников пассивного дохода вам совершенно ничего не нужно делать, или что таким образом вы быстро разбогатеете, является заблуждением.

Например, для того, чтобы вы могли регулярно получать прибыль из источников пассивного дохода, может потребоваться техническое обслуживание недвижимости, обновления продуктов и анализ рынка для совершения инвестиций.

Итак, как создать свой пассивный доход? Давайте рассмотрим наиболее распространенные методы создания источников пассивного дохода, к которым прибегают люди.

Источник пассивного дохода: #1 Недвижимость

Варианты пассивного дохода в сфере недвижимости:

▶️ Физическое приобретение недвижимости и/или ее сдача в аренду

▶️ Инвестиции в фондовые рынки (приобретение акций компаний в сфере недвижимости через биржевые фонды (ETF) или через инвестиционные фонды недвижимости (REIT).

Когда вы слышите об инвестициях в недвижимость, скорее всего, вы в первую очередь думаете о ее покупке.

Многие следуют традиционному методу «покупай и держи»: они покупают недвижимость и ждут, пока ее цена не вырастет. Вы также можете сдавать недвижимость в аренду за ежемесячную или годовую плату.

Но давайте взглянем на одни из самых современных способов, с помощью которых вы можете создать источник пассивного дохода благодаря недвижимости, которой вы уже владеете.

AirBnb

Услуги Airbnb приобрели особую популярность в последние годы. Airbnb является онлайн-площадкой для сдачи жилья в аренду, благодаря чему вы можете генерировать пассивный доход.

Если у вас есть собственная недвижимость, вы можете изучить местные законы и налоговую систему, после чего рассмотреть возможность размещения принадлежащей вам квартиры или дома в приложении Airbnb.

Хотя компания недавно объявила о своем IPO (первичное публичное размещение акций), инвесторы уже давно ждали этого события. Первоначально IPO планировалось на начало 2020 года. Но с приходом пандемии Covid-19, в результате которой ее доходы значительно сократились, американская компания решила отложить этот шаг.

Airbnb официально подала заявку на IPO в SEC (Комиссия по ценным бумагам и биржам) 16 ноября 2020 года.

Источник: TradingView

Согласно файлу IPO, с 2015 по 2019 год выручка компании Airbnb неуклонно росла. За первые девять месяцев 2020 года ее выручка снизилась на 1,2 млн долларов по сравнению с тем же периодом 2019 года, то есть более чем на 30%.

Как и любая быстрорастущая компания, Airbnb должна инвестировать свой капитал в развитие бизнеса, чтобы сохранять преимущество перед конкурентами.

Выручка Airbnb:

- 2015: $ 900 млн

- 2016: $ 1.7 млрд

- 2017: $ 2.6 млрд

- 2018: $ 3.6 млрд

- 2019: $ 4.7 млрд

Источник: Businessofapps.com

IPO Airbnb не предусматривает выплату дивидендов в ближайшем будущем, в связи с тем, что компания придерживается модели роста.

⚠️Важно

Сдача недвижимости в аренду на регулярной основе не является безрисковым источником пассивного дохода. Управляющий недвижимостью Airbnb должен учитывать потенциальный ущерб и дополнительные расходы на обслуживание при создании потока пассивного дохода от Airbnb (или полупассивного потока дохода).

?Если вы чувствуете, что вам нужна дополнительная информация о трейдинге и инвестировании, базовые знания и принципы, и хотите учиться, заходите к нам, у нас есть отличный уже готовый, и что более важно, совершенно бесплатный курс, который поможет вам разобраться в трейдинге как следует! Просто нажмите на баннер ниже для того, чтобы принять участие! ▼▼▼

Zero to HeroНаучитесь торговать за 20 дней – от настройки платформы до совершения первой сделки

ЗАРЕГИСТРИРОВАТЬСЯПассивный доход в Интернете: #2 Инвестирование в недвижимость на фондовом рынке

Как можно инвестировать в недвижимость на бирже и получать дополнительный пассивный доход?

На фондовом рынке вы можете получать пассивный доход за счет инвестирования в различные активы, предоставляющие вам доступ на рынок недвижимости. Каждый из них обладает своими особенностями. Давайте рассмотрим, какие возможности для создания пассивного дохода каждый из них предлагает:

Акции компаний в сфере недвижимости

На мировых биржах можно найти множество акций компаний, чья деятельность напрямую связана с недвижимостью. Вы можете инвестировать в акции одной или нескольких компаний в этом секторе, потратив на это гораздо меньше денег, чем если бы покупали физическую недвижимость. Таким образом, торговля акциями компаний в секторе недвижимости является одним из способов получения пассивного дохода в Интернете.

Вы можете инвестировать в акции одной или нескольких компаний в этом секторе, потратив на это гораздо меньше денег, чем если бы покупали физическую недвижимость. Таким образом, торговля акциями компаний в секторе недвижимости является одним из способов получения пассивного дохода в Интернете.

Компании в сфере недвижимости работают не только с жильем, но и отелями, курортами, супермаркетами, оздоровительными центрами и многим другим. Таким образом, приобретение акций различных компаний в сфере недвижимости поможет вам диверсифицировать свой портфель и риски. Кроме того, некоторые компании выплачивают своим акционерам дивиденды, что представляет собой еще один способ получения инвесторами пассивного дохода от инвестиций в акции.

- Подробнее о дивидендах читайте в нашей статье «Как получить дивиденды по акциям».

Биржевые фонды (ETF)

ETF (биржевые фонды) – это ценные бумаги, которые можно покупать и продавать на фондовом. Эти фонды предлагают различные классы активов, от акций до валют и товаров.

Биржевые фонды похожи на взаимные фонды, но предлагают более низкие издержки и большую диверсификацию.

Если вы хотите инвестировать в недвижимость для пассивного заработка, но предпочитаете диверсифицировать риски, вам стоит обратить внимание на ETF. Кроме того, инвестирование в ETF не потребует серьезного анализа каждой отдельной компании, как в случае с традиционными акциями.

Примеры биржевых фондов недвижимости:

- Vanguard REIT ETF (#VNQ)

- iShares US Real Estate ETF (#IYR)

- Real Estate Select Sector SPDR Fund ETF (#XLRE)

Инвестиционные фонды недвижимости (REITs)

Инвестиционный фонд недвижимости, или REIT, – это организация, которая управляет или финансирует доходную недвижимость. Это может стать одним из вариантов получения пассивного дохода для тех, кто хочет понять, как работают REIT.

К REIT предъявляются особые требования, например, они должны распределять большую часть своего дохода среди акционеров путем выплаты дивидендов. Некоторые рассматривают инвестирование в такие фонды как возможность пассивного дохода именно из-за выплаты дивидендов.

Некоторые рассматривают инвестирование в такие фонды как возможность пассивного дохода именно из-за выплаты дивидендов.

REIT позволяют индивидуальным инвесторам получать доход от различной недвижимости. Объекты недвижимости в портфеле фонда могут включать в себя жилые комплексы, учреждения здравоохранения, медицинские учреждения, отели, офисные здания, торговые центры и т.д.

Большинство инвестиционных фондов недвижимости специализируются в определенном секторе, сосредотачивая свое время, энергию и финансирование на конкретном сегменте недвижимости. Однако портфели как диверсифицированных, так и специализированных REIT зачастую содержат в своем составе разные типы собственности.

? Эти фонды генерируют стабильный поток пассивного дохода для своих инвесторов, но обеспечивают не самый большой прирост капитала.

Примеры инвестиционных фондов недвижимости:

- Prologis (#PLD)

- Simon Property Group (#SPG)

- Digital Realty Trust (#DLR)

⚠️Важно

Хотя REIT может стать источником пассивного заработка в Интернете, помните, что успешно инвестировать в них – является не самой простой задачей. Вам необходимо провести надлежащий анализ, прежде чем выбрать фонд для инвестирования, а также помнить о проблемах, с которыми сталкиваются компании: например, снижение прибыли, операции с физической недвижимостью и связанные с ними кризисы, такие как ипотечный кризис 2008 г. в США.

Вам необходимо провести надлежащий анализ, прежде чем выбрать фонд для инвестирования, а также помнить о проблемах, с которыми сталкиваются компании: например, снижение прибыли, операции с физической недвижимостью и связанные с ними кризисы, такие как ипотечный кризис 2008 г. в США.

К счастью, Admirals предлагает инструменты для аналитики, а также бесплатные рыночные данные в режиме реального времени, низкие комиссии за транзакции и многое другое. Вы можете начать торговать акциями, CFD на акции и ETF, а также тысячами различных инструментов на MetaTrader 5 – самой популярной платформе в мире! Скачайте MetaTrader 5 прямо сейчас, совершенно бесплатно, нажав на баннер ниже: ▼▼▼

Лучшая платформа для работы с несколькими активами в миреСКАЧАТЬ MT5 БЕСПЛАТНОКуда вложить деньги для пассивного дохода: #3 Облигации

Облигации представляют собой продукт с фиксированной доходностью, благодаря которому различные институты и компании генерации средств в долгосрочной перспективе. Несмотря на то, что существуют разные типы облигаций, все они работают одинаково и могут стать хорошим вариантом пассивного дохода.

Несмотря на то, что существуют разные типы облигаций, все они работают одинаково и могут стать хорошим вариантом пассивного дохода.

Облигации являются разновидностью долга. Другими словами, облигация – это обещание заплатить, которое эмитент облигации дает держателю облигации. Эмитент облигаций является должником, а лицо, покупающее облигации, – держателем, который предоставляет деньги в долг.

Эмитент облигаций может использовать эти деньги для финансирования своей деятельности. Взамен он регулярно выплачивает фиксированные проценты по долгу в течение всего срока действия облигации – именно за счет этих выплат вы создаете потоки пассивного дохода. По наступлении срока погашения облигации инвестору возвращается полная сумма, за которую облигация была первоначально продана, т.е. ее номинальная стоимость.

⚠️Важно

Прежде чем инвестировать в облигации для создания пассивного дохода, вы должны также рассмотреть связанные с ними риски, такие как инфляционный риск и риск процентной ставки, которые могут повлиять на ваши инвестиции и полученный в результате это дополнительный доход.

Если Вы готовы начать работу на финансовых рынках, но пока не готовы рисковать своими средствами, Вы можете бесплатно открыть торговый демо-счет с Admirals, протестировать торговую платформу и отработать свои идеи и стратегии в виртуальной торговой среде совершенно бесплатно. Попробуйте прямо сейчас, совершенно бесплатно, нажав на баннер ниже! ▼▼▼

Торгуйте без риска на демо-счетеОттачивайте навыки торговли, используя виртуальные средства

ОТКРЫТЬ ДЕМО-СЧЕТВарианты пассивного дохода: #4 Партнерские программы

Программа партнерского маркетинга – это продвижение продукта или услуги, предоставляемой третьей стороной. Вы получаете вознаграждение, если в результате вашего продвижения третья сторона совершает продажу своего продукта/услуги.

В контексте трейдинга это означает, что вы размещаете у себя на сайте или в социальных сетях ссылку на сайт брокера или торговую платформу. Если кто-то нажимает на вашу ссылку, а затем регистрируется на сайте брокера, то вам выплачивается вознаграждение, размер которого будет зависеть от суммы их депозита, проценте от сделок, которые они совершат в будущем, или других условий.

Например, в партнерской программе CPA (Cost Per Action) ваше вознаграждение зависит от того, выполняет ли третье лицо определенное действие, такое как открытие счета, подписка на получение маркетинговых материалов и т.д. Действие, за которое вам будет выплачено вознаграждение, указывается заранее в соглашении.

Хотя партнерский маркетинг не полностью пассивный вариант заработка, он является одним из самых распространенных источников пассивного дохода в Интернете.

⚠️Важно

Партнерский маркетинг требует навыков, инструментов и времени для создания интересного контента для привлечения потенциальных клиентов, чтобы вы смогли превратить его в один из главных источников пассивного дохода. Если вы начинаете с нуля, для создания потока посетителей и привлечения внимания аудитории понадобятся время и энергия. Учитывая высокую конкуренцию, некоторые могут уйти к другому маркетологу или инфлюенсеру.

- Узнайте больше о партнерской программе Admirals здесь.

Как создать пассивный доход: #5 Одноранговое кредитование (P2P)

Одноранговое (P2P) кредитование стало очень популярным за последние годы, и на самом деле вы можете получать около 10% годовых от ваших первоначальных кредитных вложений, при условии хорошего коэффициента доходности по вашему кредиту.

Существует множество онлайн-платформ для P2P-кредитования, где вы можете начать с небольших сумм и со временем перейти к более крупным объемам для кредитования. Все это зависит от вашего управления рисками и стратегии.

Обычно пользователи запрашивают необходимую им сумму в платформе или в офисе, где это возможно, и кредиторы предоставляют им эти деньги или их часть, которые затем заемщики со временем возвращают с процентами.

⚠️Важно

Прежде чем принять решение заняться P2P-кредитованием, напоминаем, что кредитный бизнес также несет в себе риски. Предоставляя несколько кредитов, вы должны учитывать риски отсутствия у вас части своих денег и убедиться, что вы получаете платежи своевременно, и они не были получены мошенническим способом.

Также следует учитывать высокую конкуренцию со стороны банков и низкие процентные ставки из-за кризиса, возникшего как следствие пандемии.

Пассивный доход: #6 Сдача в аренду своего автомобиля

Вы можете получать пассивный доход, сдавая автомобиль в аренду. Для этого есть много вариантов: онлайн-платформы, группы в социальных сетях и другие типы рекламы. Это популярное занятие, ведь многие люди нуждаются в машине ежедневно. Поэтому те, кто будет пользоваться вашими услугами и вашим автомобилем, смогут приносить вам стабильный пассивный доход.

⚠️Важно

Опять же, прежде чем сдавать свой автомобиль в аренду для создания пассивного дохода, учтите, что на это также могут потребоваться дополнительное обслуживание, страховые полиса и налоговые декларации. Поэтому убедитесь, что вы учли все расходы, связанные с арендой автомобиля, прежде чем заниматься этим.

Больше идей пассивных источников дохода

Помимо чисто пассивных источников дохода, вы можете получать дополнительный доход с помощью других методов. Некоторые из них являются полупассивными источниками дохода, а другие – активными. Их преимущество в том, что вы работаете удаленно.

Некоторые из них являются полупассивными источниками дохода, а другие – активными. Их преимущество в том, что вы работаете удаленно.

Онлайн-бизнес и фриланс

Вы можете создать свой собственный веб-сайт с услугами, которые вы можете предоставлять, будь то аудит, цифровой маркетинг, дизайн и т. д., создавая полупассивный доход.

Вы также можете создать полупассивный источник дохода, перепродавая товары или продавая собственные изделия на таких платформах, как Amazon.

Акции ведущей компании в сфере электронной коммерции выросли более чем на 70% в прошлом году благодаря диверсификации компании и росту онлайн-покупок во время пандемии. Кроме того, Amazon стремится выйти на рынок здравоохранения. Если вы будете усердно работать и поймете, что вам нужно сделать, чтобы совершать успешные продажи на Amazon, вполне возможно, что это может стать стабильным источником пассивного дохода.

Онлайн-обучение и курсы

Один из способов получения дополнительного дохода является онлайн-преподавание того, в чем вы хорошо разбираетесь, будь то языки, дизайн или что-то еще. Это не скорее активный источник дохода, но этим можно заниматься удаленно, в отличие от офисной работы.

Это не скорее активный источник дохода, но этим можно заниматься удаленно, в отличие от офисной работы.

Во время пандемии количество обучающих курсов, которыми люди начали делиться в Интернете, все больше и больше росло. В основном обучение проходило благодаря таким онлайн-платформам, как Zoom, Skype, Slack и другие.

Заключение

Когда вы выбираете источники пассивного дохода, помните, что в зависимости от навыков, доступных ресурсов, личных и финансовых целей, разные люди выберут разные варианты.

У вас может быть много источников пассивного дохода, главное не забывать о рисках и всегда применять надежную стратегию управления рисками.

Всегда соблюдайте баланс между доходами и расходами, активными и пассивными источниками доходов.

Если вы готовы применить приобретенные знания и создать для себя источники пассивного дохода, вы можете сделать это с Admirals. Инвестируйте в акции, CFD на акции, облигации, ETF и другие инструменты, получайте последние новости и аналитику от Dow Jones и Trading Central, используйте кредитное плечо и многие другие преимущества. Нажмите на баннер ниже, чтобы открыть реальный счет сегодня:

Нажмите на баннер ниже, чтобы открыть реальный счет сегодня:

Получите доступ к более чем 40 CFD на валютные пары, доступным для торговли 24/5

НАЧАТЬ ТОРГОВЛЮПродолжайте свое обучение

- Валютный рынок: что это и как работает торговля на Форекс?

- Что такое волатильность: виды и причины, индикаторы волатильности. Как воспользоваться волатильностью в трейдинге?

- Заработать на Форекс без вложений – возможно ли это?

Ссылки

- Wall Street Journal

- Wikipedia

- Investopedia

- Financial Times

- Financial Conduct Authority

О нас: Admirals

Admirals – глобальный, удостоенный множества наград, регулируемый брокер Forex и CFD, предлагающий торговлю более чем 8000 финансовыми инструментами на самых популярных торговых платформах в мире: MetaTrader 4 и MetaTrader 5. Начните торговать сегодня!

Этот материал не содержит и не должен трактоваться как содержащий рекомендации и советы по инвестированию, предложение или просьба о любых сделках с финансовыми инструментами. Обратите внимание, что такой торговый анализ не является надежным индикатором для любой текущей или будущей торговли, поскольку обстоятельства могут меняться со временем. Прежде чем принимать какие-либо инвестиционные решения, вам следует обратиться за советом к независимым финансовым экспертам, чтобы Вы поняли все риски.

Обратите внимание, что такой торговый анализ не является надежным индикатором для любой текущей или будущей торговли, поскольку обстоятельства могут меняться со временем. Прежде чем принимать какие-либо инвестиционные решения, вам следует обратиться за советом к независимым финансовым экспертам, чтобы Вы поняли все риски.

9 Надежные инвестиции с максимальной отдачей для защиты ваших денег

Инвестирование / Стратегия

zamrznutitonovi / iStock.com Высокая доходность — это то, к чему стремится каждый инвестор, но это не единственный важный фактор. При рассмотрении инвестиций профессионалы обращают внимание не только на абсолютную потенциальную доходность, но и на так называемую «доходность с поправкой на риск». Суть в том, что не все доходы одинаковы, и умные инвесторы стремятся инвестировать туда, где они получают наибольшую отдачу от риска, который они берут на себя, даже если это означает получение более низкой прибыли.

С этой точки зрения вы можете предпочесть инвестиции, приносящие всего 2% в год, чем инвестиции, приносящие 20%. Почему? Потому что, если этот доход в 2% гарантирован, например, через Казначейство США, но путь к доходу в 20% связан с риском потери 40%, эти стабильные 2% могут быть лучшим значением с течением времени, исходя из его низких рисков — особенно для не склонного к риску инвестора.

Для индивидуального инвестора этот баланс тем более важен. Если вы понимаете, что сравнение инвестиций требует рассмотрения как доходности, так и риска с одинаковым весом, вы поймете, как даже крошечная прибыль может иметь большое значение, если инвестиции действительно безрисковые.

9 безопасных инвестиций с высокой доходностью

Вот девять лучших безопасных инвестиций с высокой доходностью:

- Высокодоходные сберегательные счета

- Депозитные сертификаты

- Счета денежного рынка

- Казначейские облигации

- Казначейские ценные бумаги с защитой от инфляции

- Муниципальные облигации

- Корпоративные облигации

- Индексный фонд S&P 500/ETF

- Дивидендные акции

С ними вы вряд ли добьетесь экспоненциального роста, но еще меньше вероятность того, что вы потеряете деньги, на которые рассчитываете, чтобы защитить себя и свою семью.

1. Высокодоходные сберегательные счета

Высокодоходный сберегательный счет — это в значительной степени золотой стандарт безопасных инвестиций, предлагающий вам высокую доходность при полном отсутствии риска. Деньги, которые вы спрятали почти в любом банке, застрахованы Федеральной корпорацией страхования депозитов, а это означает, что правительство возместит вам убытки до 250 000 долларов.

Одна из немногих особенностей высокодоходных сберегательных счетов заключается в том, что ставки могут меняться в зависимости от текущих рыночных условий. Когда ставки падают, выплаты могут показаться не такими привлекательными.

Ставки ползут вверх с начала этого года, а самые высокодоходные сберегательные счета впервые за многие годы платят более 4%. При средней норме сбережений по стране, колеблющейся на уровне 0,39% по состоянию на 17 апреля, высокодоходные сберегательные счета — это очень выгодно.

Хотя, возможно, это не так захватывающе, как потенциальная доходность фондового рынка, высокодоходные сберегательные счета являются очень ликвидными инвестициями, а это означает, что вы можете легко получить доступ к своим деньгам без штрафных санкций, если они вам нужны быстро. Это делает припрятывание вашего резервного фонда — то, что вам лучше иметь, если вы действительно хотите ограничить свой финансовый риск — довольно приличной инвестицией.

Это делает припрятывание вашего резервного фонда — то, что вам лучше иметь, если вы действительно хотите ограничить свой финансовый риск — довольно приличной инвестицией.

Практический результат: страховка FDIC означает, что ваши деньги в 100% безопасности. Его легко получить в крайнем случае, а ставки намного выше средней ставки сберегательного счета по стране.

Подходит для: Припрятывание вашего резервного фонда; инвесторы ищут варианты без риска

2. Депозитные сертификаты

Депозитные сертификаты практически идентичны сберегательным счетам. Большинство из них застрахованы FDIC, поэтому риск отсутствует. Однако они все еще жидкие.

С компакт-диском вы соглашаетесь с временным горизонтом, когда инвестируете — обычно от одного месяца до 10 лет. Хотя некоторые компакт-диски позволяют вам снять деньги досрочно без каких-либо последствий, вы, как правило, должны заплатить штраф, если вы получите доступ к своим деньгам до истечения срока действия компакт-диска. С одной стороны, это делает компакт-диски гораздо менее ценными для вашего резервного фонда или сбережений.

С одной стороны, это делает компакт-диски гораздо менее ценными для вашего резервного фонда или сбережений.

С другой стороны, это должно означать, что вы получите более высокую норму прибыли в обмен на потерю легкого доступа. По сути, банкам будет легче реинвестировать ваши сбережения, если вы пообещали оставить их в покое на определенное время. В свою очередь, вы должны получать более высокую ставку.

Прежде чем приобрести компакт-диск, учтите следующее:

- Могут ли вам понадобиться эти деньги до даты созревания компакт-диска. Если ответ да, вам нужно искать в другом месте.

- Действительно ли вы получаете более высокую процентную ставку, чем та, которую можно получить на высокодоходных сберегательных счетах. Ваше единственное преимущество с компакт-диском по сравнению со сберегательным счетом заключается в получении большей прибыли, поэтому, если вы можете найти сберегательный счет, который платит лучше, чем компакт-диски в вашем банке, в этом просто нет смысла.

Тем не менее, доходность компакт-диска, застрахованного FDIC, может показаться скромной, но она довольно высока в контексте почти полного отсутствия риска потери денег для вас.

Итог: компакт-диски должны предлагать более высокую доходность, чем большинство сберегательных счетов, но это приводит к потере гибкости, поскольку вы, как правило, должны платить штраф за досрочное снятие денег.

Подходит для: Деньги, которые, можете быть уверены, вам не понадобятся в течение установленного периода времени; инвесторы со стабильной финансовой ситуацией, стремящиеся избежать любого риска в своих инвестициях

3. Счета денежного рынка

Счета денежного рынка работают по тому же принципу, что и компакт-диски или сберегательные счета. Обычно они предлагают более выгодные ставки, чем сберегательные счета, но они также обладают большей ликвидностью, чем компакт-диски, и могут даже позволить вам выписывать чеки или использовать дебетовую карту со счетом, что обеспечивает большую гибкость при использовании вместе со сберегательным счетом.

Если вы используете учетную запись, например, только для того, чтобы вносить депозиты и выписывать ежемесячный чек за аренду, MMA может быть идеальным. Тем не менее, это имеет непосредственное отношение к доходности, поэтому присмотритесь и сравните свои варианты не только с другими счетами денежного рынка, но и с компакт-дисками и высокодоходными сберегательными счетами.

Кроме того, обратите внимание, что основное предостережение относительно счета денежного рынка заключается в том, что многие банки вводят ограничение в шесть транзакций в месяц. Превысите это, и вы будете оштрафованы; продолжайте превышать его, и банку придется преобразовать ваш счет в текущий счет или, возможно, даже закрыть ваш счет.

Практический результат: Счета денежного рынка очень похожи на сберегательные счета, но предлагают возможность выписывать ограниченное количество чеков каждый месяц.

Подходит для: Деньги, которые вам могут понадобиться нечасто; инвесторы, которым нужна немного большая гибкость, чем предлагает их сберегательный счет

Полезно знать

Страховой лимит FDIC в размере 250 000 долларов США применяется на банк, на человека, а не на каждый счет.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег.

4. Казначейские облигации

Несмотря на то, что доходность высокодоходного сберегательного счета в 4% больше, чем вы, вероятно, получите на обычном сберегательном счете в вашем банке, вам, вероятно, потребуются по крайней мере некоторые инвестиции, которые несут немного больший риск, если вы хотите для создания сильного портфолио. Следующим уровнем после банковских продуктов с точки зрения более высокого риска и более высокой доходности являются облигации, которые по сути представляют собой структурированные кредиты, предоставленные крупной организации.

Казначейские облигации, также известные как казначейские облигации, обеспечены полной верой и доверием правительства США. С вашей стороны, казначейские обязательства во многих отношениях будут действовать точно так же, как CD. Вот как это работает:

Вот как это работает:

- Вы инвестируете с установленной процентной ставкой и сроком погашения от одного месяца до 30 лет с момента покупки облигации.

- Вы будете получать регулярные «купонные» платежи по процентам, пока вы держите облигацию, а затем ваша основная сумма возвращается, когда наступает срок погашения облигации.

В то время как ваши купонные выплаты полностью предсказуемы и безопасны, номинальная стоимость ваших облигаций будет расти и падать с течением времени в зависимости от преобладающих процентных ставок, динамики фондового рынка и множества других факторов. Конечно, это может сработать в вашу пользу, но только потому, что вы взяли на себя дополнительный риск. Поэтому, если вы не уверены, что сможете удерживать облигацию до погашения, это определенно более рискованная инвестиция.

Имейте в виду

В отличие от компакт-диска, вы не можете снять свои деньги раньше срока погашения, даже за штраф. Это не означает, что вы застряли — вы можете легко выйти и продать облигацию на вторичном рынке.

Но в этот момент вы перешли от покупки и владения казначейскими облигациями к погашению, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному.

Итог: Долг, выпущенный Казначейством, обеспечен полным доверием и доверием правительства США, что делает его таким же свободным от риска, как и банковские счета, застрахованные FDIC.

Подходит для: Деньги, которые, как вы знаете, вам не понадобятся до даты погашения облигации; средства, превышающие 250 000 долларов США, застрахованных FDIC; инвесторы, готовые отказаться от некоторой гибкости в поисках немного более высокой прибыли

5. Казначейские ценные бумаги с защитой от инфляции

Многие люди обращаются к казначейским ценным бумагам, защищенным от инфляции, или TIPS, в ответ на инфляцию. Ваши процентные платежи будут значительно ниже, чем то, что вы заработали бы на обычном казначействе той же длины. Однако вы принимаете эту более низкую ставку, потому что ваша основная сумма будет увеличиваться или уменьшаться в цене в соответствии с инфляцией, измеряемой индексом потребительских цен. С инфляцией в 5% в апреле 2023 года инвесторы TIPS неплохо сидят, в то время как люди, которые купили облигации по фиксированной ставке 2%, в основном теряют 3% в год.

С инфляцией в 5% в апреле 2023 года инвесторы TIPS неплохо сидят, в то время как люди, которые купили облигации по фиксированной ставке 2%, в основном теряют 3% в год.

Как и любые другие казначейские облигации, вы подвергаете себя всевозможным дополнительным рискам, если вам нужно продать TIPS до их погашения, поэтому вам следует убедиться, что вам не потребуется доступ к этим деньгам до погашения.

Практический результат: TIPS предлагают более низкую доходность, но основная сумма будет увеличиваться или уменьшаться в цене в зависимости от преобладающих темпов инфляции, пока вы держите облигацию.

Подходит для: Деньги, которые, как вы знаете, вам не понадобятся до даты погашения облигации; средства, превышающие 250 000 долларов США, застрахованных FDIC; инвесторы, которые ищут казначейские облигации, но заинтересованы в устранении риска, связанного с инфляцией, из своего портфеля

6. Муниципальные облигации

Муниципальные облигации, выпускаемые правительствами штатов и местными органами власти, являются хорошим вариантом для немного более высокой доходности при лишь немного большем риске. Почти нет шансов на дефолт правительства США, но определенно есть случаи, когда крупные города объявляют о банкротстве и теряют своих держателей облигаций много денег.

Почти нет шансов на дефолт правительства США, но определенно есть случаи, когда крупные города объявляют о банкротстве и теряют своих держателей облигаций много денег.

Но большинство людей, вероятно, знают, что банкротство крупного города происходит довольно редко, хотя, если вы хотите быть в дополнительной безопасности, вы можете держаться подальше от любых городов или штатов с большими необеспеченными пенсионными обязательствами.

А поскольку федеральное правительство кровно заинтересовано в поддержании низкой стоимости заимствований для правительств штатов и местных органов власти, оно освободило проценты от налогов на муниципальном уровне на федеральном уровне. В некоторых случаях муниципалитеты также освобождаются от государственных и местных налогов. Таким образом, они не только обычно безопасны, но и имеют дополнительный бонус в виде уменьшения вашего налогового счета по сравнению со многими другими вариантами.

Практический результат: Эти долговые обязательства, выпущенные правительствами штатов и местными органами власти, немного более рискованны, чем казначейские обязательства, но имеют преимущество в том, что они не облагаются налогом на федеральном уровне.

Подходит для: Принятие чуть большего риска в погоне за чуть более высокой прибылью; инвестировать, сохраняя при этом свой налоговый счет как можно ниже; инвесторы ищут относительно безопасные облигации

7. Корпоративные облигации

Как и правительства различных размеров, корпорации также выпускают долговые обязательства путем продажи облигаций. Как и у муни, это может означать, что вы все еще находитесь на безопасной территории, но это также не верная ставка. Множество корпораций, которые балансируют на грани платежеспособности, предлагают высокую доходность при высоком риске — обычно называемом «мусорными облигациями» — и это не лучший выбор, если вы ищете что-то действительно безопасное.

Хотя корпоративные облигации по своей природе более рискованны, чем казначейские облигации, и часто более рискованны, чем муниципальные, если вы придерживаетесь крупных публичных компаний с голубыми фишками и держите облигации до погашения, они все еще находятся в области очень безопасной.

К счастью, вам не приходится гадать, насколько финансово устойчива компания. Публичные компании регулярно публикуют финансовые отчеты с подробным описанием активов, обязательств и доходов, чтобы вы могли получить четкое представление об их положении.

И если вы, как и большинство людей, не очень хорошо разбираетесь в балансовом отчете или отчете о прибылях и убытках, вы можете положиться на рейтинговые агентства, такие как Moody’s или S&P Global Ratings. В большинстве случаев облигации с рейтингом AAA представляют минимальные риски, если вы держите их до погашения.

Практический результат: Эти долги, выпущенные корпорациями, немного более рискованны, чем муниципальные, но обычно предлагают чуть больше процентного дохода.

Подходит для: Измеренное увеличение риска вашего портфеля для повышения доходности; инвесторы, желающие диверсифицировать свои вложения в облигации

8. Индексный фонд S&P 500/ETF

Фондовые рынки могут быть невероятно волатильными, и в любой день вы можете получить или потерять большую часть своих инвестиций. А учитывая, что опрос неинвесторов, проведенный GOBankingRates, показал, что основным фактором, удерживающим большее количество людей от покупки акций, является нехватка средств для вложения, многим семьям трудно рисковать деньгами, которые они только освободили для сбережений, пожертвовав чем-то другим. .

А учитывая, что опрос неинвесторов, проведенный GOBankingRates, показал, что основным фактором, удерживающим большее количество людей от покупки акций, является нехватка средств для вложения, многим семьям трудно рисковать деньгами, которые они только освободили для сбережений, пожертвовав чем-то другим. .

Если у вас есть деньги, которыми вы можете позволить себе рисковать на фондовом рынке, взаимный фонд индекса S&P 500 или биржевой фонд может стать менее рискованным способом намочить ноги. Эти фонды отслеживают индекс S&P 500, который включает в себя 500 крупнейших государственных корпораций США по рыночной капитализации. Компании представляют различные секторы рынка, поэтому S&P 500 широко рассматривается как барометр фондового рынка США и экономики США в целом.

Диверсификация вашего портфеля

Использование индексных фондов или ETF может обеспечить диверсификацию вашего портфеля. Любая компания может потерпеть крах, но если вы владеете акциями фонда, владеющего акциями разных компаний, вы значительно увеличиваете этот риск. Тем лучше, если вы получаете акции крупных стабильных компаний, которые на инвестиционном языке известны как «акции голубых фишек».

Тем лучше, если вы получаете акции крупных стабильных компаний, которые на инвестиционном языке известны как «акции голубых фишек».

Одна рота может утонуть из-за катастрофы, но несколько сотен одновременно? Это маловероятно.

Долгосрочное владение акциями

Еще одна стратегия, позволяющая снизить большую часть риска, связанного с инвестициями в акции, заключается в том, чтобы владеть акциями в течение очень и очень долгого времени. Хотя фондовые рынки невероятно хаотичны в течение любой недели, месяца или даже года — о чем свидетельствует падение S&P 500 примерно на 20% в период с января по декабрь 2022 года — они на самом деле становятся удивительно предсказуемыми, если рассматривать их с точки зрения десятилетий.

За свою историю S&P 500 приносил около 10% прибыли в год. И хотя были годы, когда акции падали на 30% или даже 40%, в последующие годы рынки всегда восстанавливались.

Полезно знать

Если бы вы владели ETF S&P 500 во время финансового кризиса 2008 года, ваши инвестиции потеряли бы почти половину своей стоимости всего за несколько месяцев, но в течение следующих восьми лет ваши инвестиции составляли бы в среднем 18% в год.

Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

Почему стоит выбрать индекс S&P 500?

S&P 500 — один из самых популярных вариантов для инвестиций в индексы. Индекс включает в себя почти все акции «голубых фишек» и имеет долгую историю доходности примерно 10% в год — невероятная доходность для того, как мало риска связано с длительным периодом времени. Вы также можете рассмотреть Russell 1000, который состоит из 1000 самых ценных американских компаний, что дает вам двойную диверсификацию.

Итог: Акции более рискованны, чем облигации, но, покупая крупные фонды, представляющие сотни акций, и удерживая их в течение очень длительных периодов времени, вы можете снизить большую часть этого риска и получить более высокую доходность по сравнению с облигациями.

Подходит для: Долгосрочные инвестиции, которые не окупятся годами или даже десятилетиями; более молодые инвесторы, у которых достаточно времени, чтобы быть терпеливыми к колебаниям рынка; инвесторы, заинтересованные в увеличении своих денег более быстрыми темпами, чем могут обеспечить облигации и банковские продукты

9. Дивидендные акции

Дивидендные акции представляют собой особенно сильные варианты по нескольким причинам. Дивиденд — это регулярная денежная выплата акционерам — действительно самый прямой способ, с помощью которого акции могут вернуть своим инвесторам успех в бизнесе. Это также обычно означает некоторые важные вещи для профиля риска этой акции.

Вот некоторые факторы, которые следует учитывать при оценке риска акции:

- Эти дивиденды гораздо более стабильны и выплачиваются независимо от того, растут акции или падают. Даже если ваши акции неэффективны с точки зрения их стоимости, вы все равно получаете что-то взамен, что упрощает удержание акций и пережидание спада.

- Дивиденды действуют как защита от падения цен на акции. Дивиденды устанавливаются в виде выплаты на акцию, но инвесторы обычно сосредотачиваются на «дивидендной доходности», которая представляет собой процент от цены акций компании, который будет возвращен в виде дивидендов в данном году. Когда цены на акции падают, вы платите меньше за те же дивиденды.

- Чем выше эта доходность, тем труднее будет отказаться от нее инвесторам, ищущим выгодные дивиденды. Это не будет иметь большого значения для компании, которая явно движется к банкротству — плохая инвестиция, независимо от дивидендной доходности, — но это поможет поддержать цену акций компании, которая только что переживает трудные времена.

Компании могут и будут сокращать свои дивиденды в трудные времена. Это случается редко, так как обычно это приводит к падению акций. Людям нравится постоянство в дивидендах, поэтому они, как правило, очень плохо реагируют, когда дивиденды кажутся менее надежными. Но выплата дивидендов менее надежна, чем, например, выплата купона по облигации, которая является фиксированной.

Но выплата дивидендов менее надежна, чем, например, выплата купона по облигации, которая является фиксированной.

Тем не менее, если вы ищете компании, которые не только предлагают высокую доходность, но и имеют большой опыт последовательного увеличения своих дивидендов на регулярной основе — иногда их называют «дивидендными аристократами», — вы можете снизить большую часть этого риска. .

Практический результат: Владение акциями отдельной компании гораздо более рискованно, чем другие варианты, но дивидендные акции обеспечат стабильный доход независимо от того, растут рынки или падают.

Подходит для: Долгосрочные инвестиции, приносящие пассивный доход; инвесторы, желающие инвестировать, чтобы создать регулярный поток дохода; более молодые инвесторы реинвестируют дивиденды, чтобы максимизировать рост

Сравнение безопасных и высокодоходных инвестиций

Идеальный портфель — это портфель с минимальным риском и максимальной доходностью. Всегда есть компромисс, необходимый для нахождения правильного баланса. Хотя относительная уверенность, обеспечиваемая вашим сберегательным счетом, велика, доходов, которые он обеспечит, самих по себе недостаточно для реального накопления богатства.

Всегда есть компромисс, необходимый для нахождения правильного баланса. Хотя относительная уверенность, обеспечиваемая вашим сберегательным счетом, велика, доходов, которые он обеспечит, самих по себе недостаточно для реального накопления богатства.

Аналогичным образом, несмотря на то, что доходность, обеспечиваемая фондом S&P 500, намного выше в долгосрочной перспективе, важно рассматривать ее в контексте риска, который вы должны принять, — в первую очередь, риска двузначных процентных потерь по сравнению с краткосрочные — чего у застрахованных банковских продуктов просто нет.

Часто задаваемые вопросы

Вот некоторые из вопросов, которые люди задают, решая, куда вложить свои деньги.- Какая самая надежная инвестиция с самой высокой отдачей?

- К сожалению, самые надежные инвестиции не приносят максимальной прибыли. Тем не менее, сберегательный счет — это самое безопасное место для хранения ваших денег, а высокодоходный счет может обеспечить достойную прибыль.

- К сожалению, самые надежные инвестиции не приносят максимальной прибыли. Тем не менее, сберегательный счет — это самое безопасное место для хранения ваших денег, а высокодоходный счет может обеспечить достойную прибыль.

- Какие инвестиции дают наибольшую отдачу?

- Акции обеспечивают самую высокую среднегодовую доходность: 13,8% в среднем по сравнению с 1,6% по облигациям, 0,8% по золоту, 8,8% по недвижимости и 0,38% по компакт-дискам, по данным Fidelity.

- Каковы три самых безопасных типа инвестиций?

- Три самые безопасные инвестиции — это сберегательные счета, депозитные сертификаты и казначейские облигации.

Дарья Улиг, Синтия Мисом и Джон Цизар внесли свой вклад в репортаж для этой статьи.

Данные собраны 5 мая 2023 г. и могут быть изменены.

Наша собственная исследовательская группа и местные финансовые эксперты работают вместе над созданием точного, беспристрастного и актуального контента. Мы проверяем каждую статистику, цитату и факт, используя надежные первичные ресурсы, чтобы убедиться, что предоставляемая нами информация верна. Вы можете узнать больше о процессах и стандартах GOBankingRates в нашей редакционной политике.

- Федеральный резерв. 2023. «Операции на открытом рынке».

- FDIC. 2023. «Национальные ставки и предельные ставки».

- Бюро трудовой статистики. 2023. «Сводка индекса потребительских цен».

8 лучших способов инвестировать 1000 долларов в 2023 году

Вы накопили 1000 долларов и пытаетесь придумать, что с ними делать. Это была бы значительная сумма денег, чтобы разориться и потратить все сразу, но достаточно ли этого для инвестиций? Правда в том, что 1000 долларов — это отличное место для начала инвестирования, которое может изменить ваше финансовое состояние.

Ниже CNBC Select предлагает несколько способов, которыми вы можете инвестировать 1000 долларов, и объясняет, как решить, какой вариант может подойти вам лучше всего. Некоторые инвестиции могут принести большую прибыль, но они также сопряжены с большим риском. Если ваша система финансовой безопасности допускает этот риск, такие инвестиции стоит рассмотреть. Если нет, вы можете использовать свои 1000 долларов, чтобы исправить это.

Некоторые инвестиции могут принести большую прибыль, но они также сопряжены с большим риском. Если ваша система финансовой безопасности допускает этот риск, такие инвестиции стоит рассмотреть. Если нет, вы можете использовать свои 1000 долларов, чтобы исправить это.

Деньги имеют значение — используйте их по максимуму. Получайте советы экспертов, стратегии, новости и все остальное, что вам нужно, чтобы максимизировать ваши деньги, прямо на ваш почтовый ящик. Подпишите здесь.

1. Создайте резервный фонд

Чрезвычайный фонд имеет решающее значение для вашего финансового здоровья. Когда вы сталкиваетесь с непредвиденными расходами, такими как потеря работы, медицинские расходы или внезапный ремонт дома или автомобиля, ваш резервный фонд не даст вам перегрузить свой бюджет или влезть в долги.

Специалисты обычно рекомендуют иметь в резервном фонде средства на проживание на сумму от трех до шести месяцев. Если вы не совсем там, 1000 долларов могут иметь большое значение.

Хорошим местом для хранения вашего резервного фонда является высокодоходный сберегательный счет. Таким образом, вы получите гарантированный доход в виде сложных процентов. Некоторые высокодоходные сберегательные счета в настоящее время предлагают около 5 % годовой процентной доходности (APY) — доходность, которую мы не видели с 1990-х годов. Кроме того, эти счета обычно застрахованы FDIC, поэтому они практически без риска.

Вот несколько высокодоходных сберегательных счетов, которые мы рекомендуем:

Высокодоходные сберегательные счета LendingClub

Подробнее

LendingClub Bank, N.A., Member FDIC

См. нашу методологию, применяются условия.

UFB Premier Savings

Узнать больше

UFB Premier Savings предлагает Axos Bank, член FDIC.

Зарабатывайте до 4,81% годовых

Нет

Нет

Нет максимального количества транзакций; могут применяться максимальные суммы перевода

Нет

Комиссия за овердрафт может взиматься в соответствии с условиями, но конкретная сумма не указана; доступна услуга защиты от овердрафта

Нет

Да

Применяются условия.

Marcus by Goldman Sachs High Yield Online Savings

Узнать больше

Goldman Sachs Bank USA является членом FDIC.

Применяются условия.

2. Погасить задолженность

Если у вас есть задолженность по кредитной карте, ее погашение должно быть вашим приоритетом, особенно в условиях высоких процентных ставок.

Допустим, у вас есть остаток на кредитной карте в размере 1000 долларов США с 20% годовых, и вы делаете минимальный платеж в размере 25 долларов США каждый месяц. На погашение остатка у вас уйдет 67 месяцев, и вы потеряете 661 доллар на проценты. Или вместо этого вы могли бы погасить весь остаток и вообще не беспокоиться о начислении процентов.

Если вы должны значительно больше, вам может казаться, что 1000 долларов едва ли покроют ваш долг по карте. В этом случае вы также можете рассмотреть кредитную карту с годовой ставкой 0% или кредит на консолидацию долга, чтобы сэкономить на процентных платежах. Карта Wells Fargo Reflect®, например, имеет начальную годовую процентную ставку 0 % в течение 21 месяца с момента открытия счета для покупок и соответствующих переводов остатка (затем от 17,99 % до 29,99 % с переменной годовой процентной ставкой). Переводы баланса, сделанные в течение 120 дней с момента открытия счета, имеют право на вводную ставку, комиссию BT в размере 5%, минимум 5 долларов США.

Переводы баланса, сделанные в течение 120 дней с момента открытия счета, имеют право на вводную ставку, комиссию BT в размере 5%, минимум 5 долларов США.

Карта Wells Fargo Reflect®

Подробнее

На защищенном сайте Wells Fargo

Нет

Нет

- 90 002 $0

0% вступительный годовых в течение 21 месяца с момента открытия счета на покупки и квалификационные переводы баланса. 17,99% — 29,99% плавающей годовой процентной ставки после этого.

17,99% — 29,99% переменная годовая процентная ставка на покупки и переводы баланса

Комиссия за переводы баланса 5%, мин. $5.

3%

Отлично/Хорошо

См. тарифы и сборы. Применяются условия.

3. Внесите это в пенсионный план

Еще один аспект вашей финансовой жизни, который вы хотите покрыть, — это ваши пенсионные фонды. Если ваш работодатель предлагает соответствие 401(k), вы можете что-то упустить, если не воспользуетесь им в полной мере. Кроме того, рекомендуется откладывать 15% вашего годового дохода на пенсию (включая любые взносы вашего работодателя). Если на данный момент это кажется вам высокой целью, вклад 1000 долларов определенно может изменить ситуацию.

Кроме того, рекомендуется откладывать 15% вашего годового дохода на пенсию (включая любые взносы вашего работодателя). Если на данный момент это кажется вам высокой целью, вклад 1000 долларов определенно может изменить ситуацию.

Если у вас нет пенсионного плана, спонсируемого работодателем, вы всегда можете вместо этого инвестировать в индивидуальный пенсионный счет (IRA). Предел взноса IRA на 2023 год составляет 6500 долларов или 7500 долларов, если вам 50 лет и старше.

CNBC Select выбрал Charles Schwab IRA как лучшую учетную запись IRA. Если вы только начинаете инвестировать, Fidelity Investments IRA может стать отличным выбором.

Charles Schwab

Подробнее

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Нет минимального счета для активного инвестирования через Schwab One ® Брокерский счет. Для автоматизированного инвестирования с помощью интеллектуальных портфелей Schwab ® требуется минимальный депозит в размере 5000 долларов США.

Schwab One ® Брокерский счет не предусматривает комиссию за открытие счета, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт

Schwab One ® Брокерский счет не предусматривает комиссию за открытие счета, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контрактНет

Ro помощник: Schwab Intelligent Portfolios ® и Schwab Intelligent Portfolios Premium™ IRA: Charles Schwab Традиционные, Roth, Пролонгированные, Унаследованные и Кастодиальные IRA; плюс пенсионный счет Personal Choice ® (PCRA) Брокерские услуги и торговля: Schwab One ® Брокерский счет, Брокерский счет + специализированные платформы и поддержка для торговли, Schwab Global Account™ и Schwab Organization Account

Акции , облигации, взаимные фонды, компакт-диски и ETF

Расширенные инструменты пенсионного планирования

Применяются условия.

Fidelity Investments

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Нет минимума для открытия учетной записи Fidelity Go, но минимальный баланс 10 долларов США для робота-консультанта, чтобы начать инвестировать. Минимальный баланс в размере 25 000 долларов США для Fidelity Personalized Planning & Advice

Сборы могут различаться в зависимости от выбранного инвестиционного инструмента. Нулевые комиссионные за сделки с акциями, ETF, опционами и некоторыми взаимными фондами; нулевая комиссия за транзакции для более чем 3400 взаимных фондов; $0,65 за опционный контракт. Fidelity Go бесплатен для баланса менее 10 000 долларов США (после 3 долларов США в месяц для баланса от 10 000 до 49 долларов США).,999; 0,35% для остатков на сумму более 50 000 долларов США). Fidelity Personalized Planning & Advice имеет комиссию за консультационные услуги в размере 0,50 %.

Индивидуальное планирование и консультации IRA: Fidelity Investments Traditional, Roth и пролонгированные IRA Брокерские услуги и торговля: Fidelity Investments Trading Прочее: Fidelity Investments 529 Сбережения колледжей; Верность HSA ®

Индивидуальное планирование и консультации IRA: Fidelity Investments Traditional, Roth и пролонгированные IRA Брокерские услуги и торговля: Fidelity Investments Trading Прочее: Fidelity Investments 529 Сбережения колледжей; Верность HSA ® Акции, облигации, ETF, взаимные фонды, компакт-диски, опционы и дробные акции

Обширные инструменты и ведущие в отрасли углубленные исследования от более чем 20 независимых поставщиков

Применяются условия.

4. Откройте депозитный сертификат (CD)

Предположим, ваш резервный фонд находится в хорошем состоянии, вы на пути к пенсионному плану и у вас нет долгов с высокими процентами. Тем не менее, вы предпочитаете не рисковать, когда речь идет о ваших деньгах.

В этом случае вы можете заглянуть в депозитные сертификаты (CD). Этот тип депозитного счета приносит фиксированную процентную ставку в течение определенного периода времени на средства, которые вы вносите при открытии счета. Продолжительность срока обычно колеблется от трех месяцев до пяти лет. Более длительные сроки, как правило, предполагают более высокие APY, но с традиционным компакт-диском вы не можете снять свои деньги до конца срока. В противном случае вам, как правило, придется заплатить штраф за досрочное снятие средств.

Продолжительность срока обычно колеблется от трех месяцев до пяти лет. Более длительные сроки, как правило, предполагают более высокие APY, но с традиционным компакт-диском вы не можете снять свои деньги до конца срока. В противном случае вам, как правило, придется заплатить штраф за досрочное снятие средств.

Процентные ставки по компакт-дискам часто выше, чем по обычным сберегательным счетам. Это означает, что вы можете получить более высокую доходность за счет отсутствия легкого доступа к своим наличным деньгам до даты погашения. Но если у вас уже есть резервный фонд на более доступном счету, откладывание дополнительных денег на компакт-диск может быть хорошим шагом.

На момент написания статьи следующие счета предлагали одни из лучших ставок CD:

CD Synchrony Bank

Узнать больше

Synchrony Bank является членом FDIC.

За 3-месячный компакт-диск: 2,25% годовых; более высокие APY могут быть доступны для более длительных сроков, нажмите «Узнать больше», чтобы узнать подробнее 0071

Применяются условия.

CFG Community Bank CD

Подробнее

Capital Funding Group является членом FDIC.

Для 3-летнего компакт-диска: 4,60% годовых; более высокие APY могут быть доступны для более длительных сроков, нажмите «Узнать больше», чтобы узнать подробности

500 долларов США, чтобы открыть и начать зарабатывать проценты

Нет

Для 3-летнего компакт-диска: подлежит штрафу; Снятие средств в течение шести дней после открытия счета будет стоить вам 7-дневного пени

См. нашу методологию, применяются условия.

Ally Bank High Yield CD

Подробнее

Ally Bank является членом FDIC.

Для 5-летнего компакт-диска: 4,25% годовых; более высокие APY могут быть доступны для других условий, нажмите «Узнать больше», чтобы узнать подробности. проценты

Применяются условия.

5. Инвестируйте в фонды денежного рынка

Кеннет Чавис IV, CFP и старший менеджер по управлению активами в LourdMurray, предлагает фонды денежного рынка «для тех, кто не устраивает инвестиционный риск, но хочет получать проценты на свои деньги».

Фонды денежного рынка (MMF) инвестируют в долговые ценные бумаги с низким уровнем риска, такие как казначейские векселя и коммерческие бумаги, и считаются одними из самых безопасных инвестиций. ММФ ежемесячно выплачивают дивиденды. Доходность обычно близка или немного выше, чем на банковских сберегательных счетах. Это также высоколиквидный вариант — вы можете вывести вложенные деньги в любой момент.

Вы можете купить средства денежного рынка в банке, поставщике фондов, таком как Fidelity Investments или Vanguard, или открыв брокерский счет.

Fidelity

Узнать больше

$0 для акций, ETF, опционов и некоторых взаимных фондов

$0

Акции, облигации, дробные акции, ETF, взаимные фонды, опционы

Vanguard

Узнать больше

$0

$0

Акции, облигации, ETF, взаимные фонды, опционы, компакт-диски

6. Покупка казначейских векселей правительство и дать вам гарантированный доход в течение установленного периода времени.

«Вы получите хорошую гарантированную ставку в зависимости от срока погашения (при условии, что вы держите до погашения), и вы не будете платить подоходный налог штата с процентов», — говорит Чавис.

Поскольку существует срок погашения, этот опцион обеспечивает меньшую ликвидность, чем фонды денежного рынка. При этом срок может быть очень коротким — всего от нескольких дней до года.

Вы можете купить казначейские векселя непосредственно на веб-сайте TreasuryDirect или через брокера, такого как Charles Schwab или Fidelity.

Charles Schwab

Подробнее

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Нет минимального счета для активного инвестирования через Schwab One ® Брокерский счет. Для автоматизированного инвестирования с помощью интеллектуальных портфелей Schwab ® требуется минимальный депозит в размере 5000 долларов США. Schwab One ® Брокерский счет не предусматривает комиссию за открытие счета, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт

Нет

Ro помощник: Schwab Intelligent Portfolios ® и Schwab Intelligent Portfolios Premium™ IRA: Charles Schwab Традиционные, Roth, Пролонгированные, Унаследованные и Кастодиальные IRA; плюс пенсионный счет Personal Choice ® (PCRA) Брокерские услуги и торговля: Schwab One ® Брокерский счет, Брокерский счет + специализированные платформы и поддержка для торговли, Schwab Global Account™ и Schwab Organization Account

Акции , облигации, взаимные фонды, компакт-диски и ETF

Расширенные инструменты пенсионного планирования

Применяются условия.

7. Инвестируйте в акции

Если вы не возражаете на время расстаться со своей 1000 долларов ради возможности получить более высокую прибыль (с более высоким риском), подумайте об инвестировании в фондовый рынок.

Чавис предлагает использовать фондовые индексы. Эти инвестиционные фонды следуют эталонному индексу, такому как Nasdaq 100 или S&P 500. Деньги, которые вы вкладываете в такой фонд, затем инвестируются во все компании, входящие в индекс, что позволяет иметь более разнообразный портфель, чем вы бы получить покупку отдельных акций.

«Это отличный вариант для тех, у кого большие перспективы, — говорит Чавис. «Вы получите хорошую диверсификацию фондового рынка, низкие затраты и, вероятно, отсутствие торговых комиссий».

Вы можете инвестировать в индексный фонд, если у вас есть брокерский счет, традиционная IRA или Roth IRA.

Многие из лучших платформ для торговли акциями не взимают комиссию, включая TD Ameritrade, Ally Invest, E*TRADE, Vanguard, Charles Schwab и Fidelity.

Или, если вам нужен более простой интерфейс и торговая платформа, рассмотрите возможность инвестирования в такие приложения, как Robinhood и Webull. Оба приложения также предоставляют доступ к дробным акциям, которые позволяют вам приобрести часть акций, меньшую, чем одна полная акция. Это может помочь вам диверсифицировать свой портфель с меньшими затратами.

Или, если вам нужен более простой интерфейс и торговая платформа, рассмотрите возможность инвестирования в такие приложения, как Robinhood и Webull. Оба приложения также предоставляют доступ к дробным акциям, которые позволяют вам приобрести часть акций, меньшую, чем одна полная акция. Это может помочь вам диверсифицировать свой портфель с меньшими затратами.Robinhood

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Минимум не требуется для открытия счета или начала инвестирования

Сборы могут варьироваться в зависимости от выбранного инвестиционного инструмента. Торговля без комиссии; могут взиматься нормативные сборы за транзакции и сборы за торговую деятельность

Robinhood добавит 1 акцию бесплатных акций на ваш брокерский счет, когда вы привяжете свой банковский счет и выполните условия своей акции (вы сможете сохранить акции или продать это через 2 торговых дня)

Брокерский счет: Robinhood Financial Инвестирование без комиссии

Торговля акциями, ETF, опционами, дробными акциями, IPO, а также некоторыми криптовалютами через Robinhood Crypto (в зависимости от того, где вы живете)

9 0017

«Инвестирование основы», онлайн-библиотека контента и ежедневный информационный бюллетень Robinhood Snacks

Применяются условия.

Webull

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Минимум не требуется для открытия счета или начала инвестирования

Сборы могут варьироваться в зависимости от выбранного инвестиционного инструмента. Торговля без комиссии; могут взиматься нормативные сборы за транзакции и сборы за торговую деятельность

Получите 5 бесплатных акций при открытии и пополнении нового счета: зарегистрируйтесь в Webull, чтобы получить 2 бесплатных акции, каждая на сумму до 300 долларов США, и внесите любую сумму, чтобы получить 3 бесплатные акции, каждая стоимостью до 3000 долларов США

Брокерский счет: Webull инвестирование без комиссии IRA: Традиционный, Roth, Rollover IRA

Акции, ETF, торговля опционами, дробные акции, IPO, ADR, а также некоторые криптовалюты через Webull Crypto

Блог Webull

Применяются условия.

8. Используйте робота-советника

Если вы заинтересованы в инвестировании, но предпочитаете более независимый подход, вы можете использовать робота-советника, который будет автоматически инвестировать в несколько индексных фондов и ETF в зависимости от ваших целей и риска. толерантность. Эти счета, как правило, имеют низкий или нулевой минимальный начальный депозит и гораздо более доступные управленческие консультационные услуги, чем традиционные финансовые консультанты. CNBC Select предлагает Betterment и Wealthfront в качестве лучших роботов-консультантов.

Улучшение

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента. Например, Betterment не требует от клиентов поддерживать минимальный баланс инвестиционного счета, но минимальный депозит ACH составляет 10 долларов США. Для Premium Investing требуется минимальный баланс в размере 100 000 долларов США.

Сборы могут различаться в зависимости от выбранного инвестиционного инструмента. Для Betterment Digital Investing: 0,25% от остатка средств в качестве ежегодной платы за аккаунт; Premium Investing имеет годовую комиссию 0,40%

Бесплатное управление до 5000 долларов США в течение года с соответствующим депозитом в течение 45 дней после регистрации. Действительно только для новых индивидуальных инвестиционных счетов в Betterment LLC

Robo-advisor: Betterment Digital Investing IRA: Betterment Traditional, Roth и SEP IRA 401(k): Betterment 401(k) для работодателей 90 003

Акции, облигации, ETF и денежные средства

Betterment предлагает пенсионные и другие образовательные материалы

Применяются условия. Не применяется к портфелям криптоактивов.

Wealthfront

Узнать больше

Требования к минимальному депозиту и балансу могут различаться в зависимости от выбранного инвестиционного инструмента.

Минимальный депозит в размере 500 долларов США для инвестиционных счетов

Минимальный депозит в размере 500 долларов США для инвестиционных счетовСборы могут варьироваться в зависимости от выбранного инвестиционного инструмента. Нулевые счета, переводы, торговые или комиссионные сборы (могут применяться коэффициенты фонда). Ежегодная плата за консультации по управлению Wealthfront составляет 0,25% от баланса вашего счета

Нет

Робот-консультант: Wealthfront Automated Investing IRA: Wealthfront Traditional, Roth, SEP и Rollover IRA Другое: 9005 0 Wealthfront 529 College Savings

Акции, облигации, ETF и денежные средства . Дополнительные классы активов в вашем портфеле включают недвижимость, природные ресурсы и дивидендные акции

Предлагает бесплатное финансовое планирование для планирования колледжа, выхода на пенсию и покупки жилья0003

Применяются условия.

Сравните инвестиционные ресурсы

Практический результат

Вам не нужно ждать, пока появятся тысячи долларов, чтобы начать инвестировать.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег.

Итак, если у вас есть сберегательный счет, CD и MMA в одном и том же банке, и на них в общей сложности 300 000 долларов, вы не застрахованы на 50 000 долларов из этих денег. Но в этот момент вы перешли от покупки и владения казначейскими облигациями к погашению, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному.

Но в этот момент вы перешли от покупки и владения казначейскими облигациями к погашению, что, как правило, невероятно безопасно, к торговле облигациями — гораздо менее безопасному. Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

Поэтому, если вы относитесь к инвестициям в акции как к неликвидным и инвестируете только деньги, в которых можете быть уверены, что вам не понадобится использовать их в течение нескольких лет, у вас будет возможность переждать неприятный спад в экономике и восстановиться.

Schwab One ® Брокерский счет не предусматривает комиссию за открытие счета, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт

Schwab One ® Брокерский счет не предусматривает комиссию за открытие счета, комиссию в размере 0 долларов США за сделки с акциями и ETF, комиссию за транзакцию в размере 0 долларов США для более чем 4000 взаимных фондов и комиссию в размере 0,65 доллара США за опционный контракт Индивидуальное планирование и консультации IRA: Fidelity Investments Traditional, Roth и пролонгированные IRA Брокерские услуги и торговля: Fidelity Investments Trading Прочее: Fidelity Investments 529 Сбережения колледжей; Верность HSA ®

Индивидуальное планирование и консультации IRA: Fidelity Investments Traditional, Roth и пролонгированные IRA Брокерские услуги и торговля: Fidelity Investments Trading Прочее: Fidelity Investments 529 Сбережения колледжей; Верность HSA ®

Или, если вам нужен более простой интерфейс и торговая платформа, рассмотрите возможность инвестирования в такие приложения, как Robinhood и Webull. Оба приложения также предоставляют доступ к дробным акциям, которые позволяют вам приобрести часть акций, меньшую, чем одна полная акция. Это может помочь вам диверсифицировать свой портфель с меньшими затратами.

Или, если вам нужен более простой интерфейс и торговая платформа, рассмотрите возможность инвестирования в такие приложения, как Robinhood и Webull. Оба приложения также предоставляют доступ к дробным акциям, которые позволяют вам приобрести часть акций, меньшую, чем одна полная акция. Это может помочь вам диверсифицировать свой портфель с меньшими затратами.

Минимальный депозит в размере 500 долларов США для инвестиционных счетов

Минимальный депозит в размере 500 долларов США для инвестиционных счетов