Как вернуть до 27 % от стоимости покупок за рубежом через такс-фри

Приезжать из-за границы с покупками будет вдвойне приятно, если вам компенсируют часть потраченных денег. Рассказываем, как правильно воспользоваться системой Tax Free и сэкономить на шопинге за рубежом.

→ Что такое Tax Free

→ Кто может претендовать на возврат по системе такс-фри

→ С каких трат за границей можно вернуть НДС

→ Как оформить возврат налога и получить деньги

→ Вернут ли НДС полностью

→ В каких странах работает система такс-фри

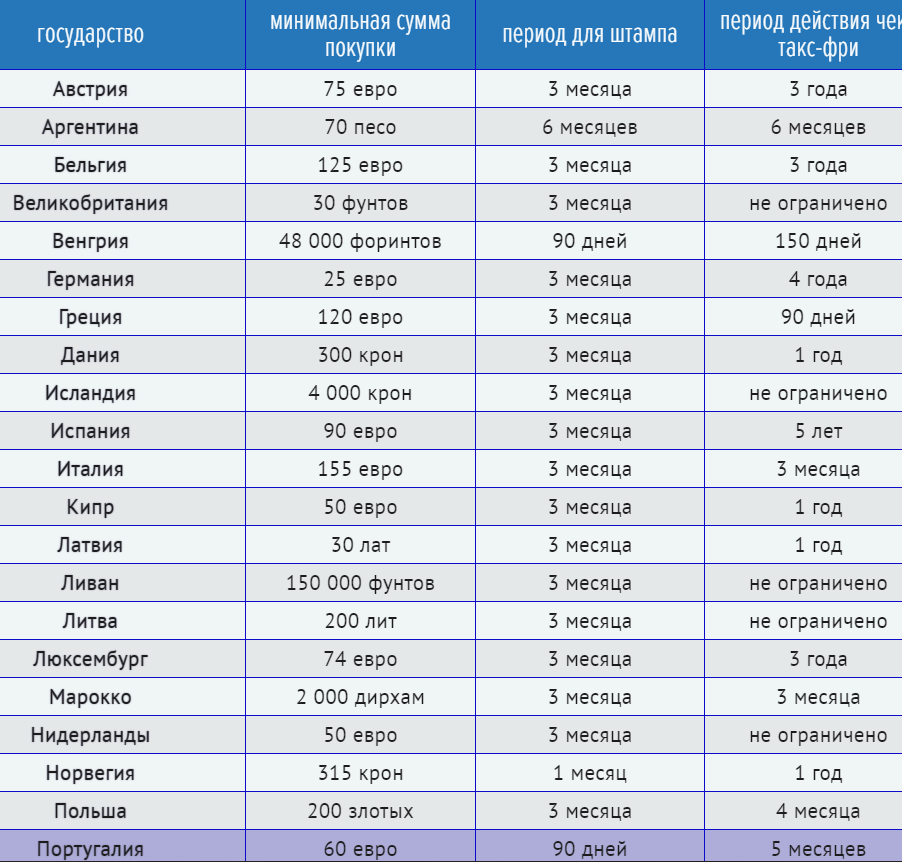

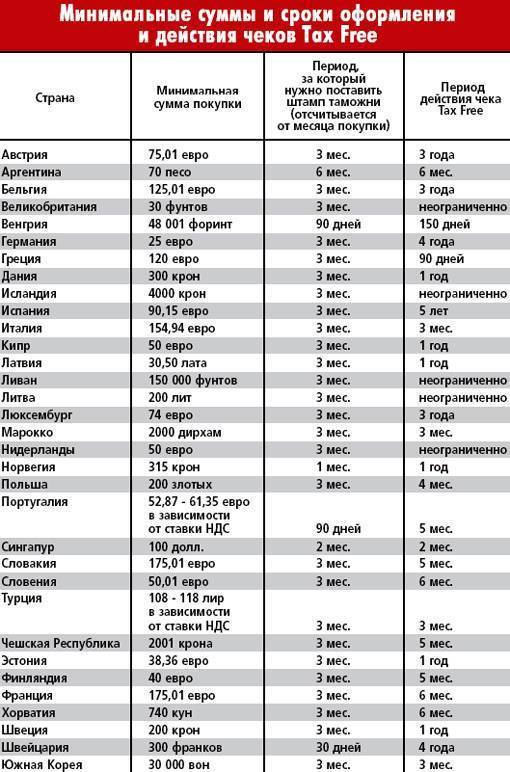

→ На какую минимальную сумму нужно совершить покупку для возврата по Tax Free в разных странах

→ 5 главных советов по такс-фри для тех, кто спешит

Что такое Tax Free

VAT и GST — это аналоги НДСВ цену большинства товаров по всему миру включен НДС (он же VAT / GST) — налог на добавленную стоимость. В магазине покупатель оплачивает полную стоимость товара, включающую НДС, после чего продавец перечисляет НДС в бюджет государства.

Такс-фри (от английского Tax Free — «не облагается налогом») — это международная система, позволяющая вернуть НДС с покупок за рубежом.

Турист не пользуется государственными сервисами, доступными местным жителям, поэтому налоги вправе не платить. Для этого и нужна система Tax Free — она позволяет вернуть НДС, уплаченный при покупках за границей.

Кому вернут такс-фри

Получить возмещение Tax Free вправе иностранные туристы. Чаще всего это происходит при выезде из страны.

Система не распространяется на тех, кто с точки зрения государства не считается туристом. Если у вас есть рабочая или учебная виза, вид на жительство, статус беженца или вы провели в стране дольше определенного срока, то НДС вам не вернут.

С каких покупок можно и нельзя вернуть НДС

Можно получить возмещение НДС с покупок в магазинах, которые отмечены эмблемой Tax Free.

При вывозе из страны вещи должны быть не использованы и в заводской упаковке. Это часто проверяют. Если в Европе вы купили куртку и хотите вернуть сумму НДС, то надеть ее сможете, только покинув страну.

Чтобы вернуть НДС с покупок за границей:

- не пользуйтесь вещами до выезда из страны. Таможенникам вы должны предъявить новые вещи с ярлыками, чеками и в заводской упаковке;

- уложитесь в максимальный срок для проставления таможенной печати. В Европе, Китае и Уругвае у вас 90 дней с даты покупки, в Таиланде — 60 дней.

- с покупок на рынках и в магазинах без специальной эмблемы, так как они не участвуют в системе Tax Free;

- с покупок в интернет-магазинах;

- с услуг. Например, вам не компенсируют НДС с оплаченной гостиницы, экскурсии, поездки на такси или ужина в ресторан;

- с некоторых товаров, например, если они не облагаются НДС.

Как воспользоваться Tax Free и получить деньги

Шаг 1. Оплата покупки и получение квитанции такс-фри

Убедитесь, что магазин участвует в системе такс-фри. Обычно на входе и на кассах таких магазинов есть наклейки со словами Tax Free или Tax Refund.

Узнайте минимальную сумму, с которой возвращают налог, и выберите товаров на нее или выше. Чеки за разные покупки в одном магазине обычно разрешают суммировать, если все куплено в один день. Узнайте, можно ли суммировать покупки в одном торговом центре.

При оплате скажите, что хотите оформить форму (заявку) такс-фри. Иногда это делают прямо на кассе, в больших магазинах — чаще на отдельной стойке.

Сразу купить вещь без НДС нельзя, даже будучи туристом. Придется сначала оплатить полную стоимость, потом подать заявку на возврат суммы НДС.

Приготовьте загранпаспорт. В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

В квитанцию такс-фри внесут ваши данные: имя и фамилию, как в загранпаспорте, адрес с индексом по-английски и номер заграна. Сам паспорт, скорее всего, тоже придется показать, но бывает, что хватает копии. Проверьте, что в данных нет ошибок, иначе в возврате налога откажут. В итоге вам выдадут конверт с формой такс-фри и чеком.

Товарный чек и заявка Tax Free — разные бумажки. Товарный чек вы оставите себе, квитанцию такс-фри потом отдадите в обмен на сумму НДС, которую вам вернут.

Если в магазине вам дали пустой бланк такс-фри, не забудьте его заполнить, чтобы не делать это в последний момент в аэропорту.

Узнайте, как получить деньги. Детально уточните, что именно и в какой срок вы должны сделать, чтобы вам вернули НДС.

Шаг 2. Таможенный штамп и возврат налога

Схема возврата НДС — более-менее универсальная. Вы покупаете на минимальную сумму или больше → в магазине оформляют форму Tax Free напрямую или через посредника-оператора → при вылете из страны таможенники проверяют неиспользованные покупки и документы и заверяют форму такс-фри печатью → вы получаете сумму НДС наличными или на карту.

Но есть несколько вариантов, как именно вы будете подтверждать вывоз покупок, кто и где вам вернет НДС. Это зависит от страны, магазина, оператора такс-фри и вашего удобства. Уточните в магазине, как получить возврат, вот возможные варианты:

1) В городе через оператора такс-фри. В Европе очень распространены посредники-операторы Tax Free, самые известные — Global Blue и Premier (Planet). Они берут комиссию.

Если в магазине есть наклейки этих операторов, значит, на кассе по вашей просьбе могут оформить их фирменные формы Tax Free. Вернуть по ним деньги вы сможете в стране совершения покупки (сервис Early Refund, то есть ранний возврат), в аэропорту перед вылетом или дома по прилете.

Если оформляете ранний возврат в городе, то деньги вам выдадут сразу. Кажется, что это удобно, но многие потом сталкиваются со штрафами из-за того, что оператор не вовремя получил документы, подтверждающие вывоз товаров из страны.

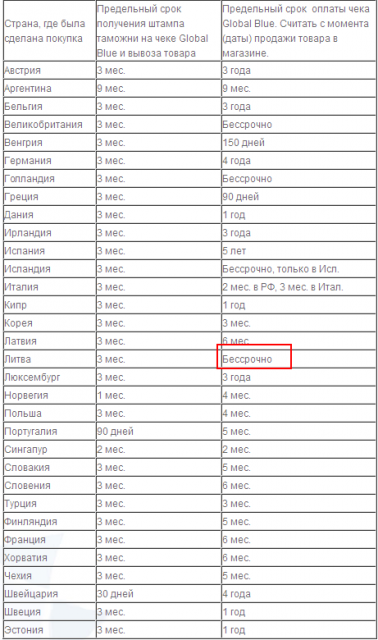

Например, если вы получили деньги за ранний возврат от оператора Global Blue, то обязаны предоставить проштампованную таможней форму в течение 21 дня (для карт Visa, MasterCard, Amex) или 15 дней (для карты UnionPay) со дня покупки. Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

Форму обычно кладут в фирменный ящик Global Blue в аэропорту или отправляют почтой перед отлетом домой. Если конверт придет к оператору позже (например, ящик в аэропорту редко проверяют), то с вашей банковской карты спишут штраф или даже полную сумму, которую раньше вам выплатили. Эта ситуация очень распространенная, поэтому опытные путешественники избегают сервиса Early refund в городах и оформляют возврат налога в офисе Global Blue в аэропорту перед вылетом.

На фото — один из первых в Европе пассажей, роскошная Галерея Виктора Эммануила II рядом с собором Дуомо

2) Позже через магазин. Многие европейские магазины оформляют возврат НДС напрямую без посредника-оператора. После оплаты товара для вас заполнят зеленую форму Tax Free, в аэропорту таможенник поставит на нее печать, потом вы вернетесь в магазин и получите деньги. Или отправите проштампованную форму почтой, а деньги вам переведут на банковскую карту или счет.

Самих зеленых бланков в магазине может не быть: в этом случае вас попросят их купить и принести для заполнения.

3) В аэропорту — самый распространенный вариант. В европейских аэропортах есть офисы посредников-операторов, в аэропортах других стран также возвращают налог по такс-фри.

Вне зависимости от того, как вы оформляете возврат налога, в аэропорту, как правило, нужно пройти таможенную проверку (Tax Free Validation) и поставить печать на форму такс-фри. Узнайте, нужно ли перед этим зарегистрироваться и получить посадочный талон.

Если планируете сдать в багаж вещи, по которым возвращаете налог, предупредите об этом на регистрации. Возможно, вас попросят потом отнести багаж на специальную стойку.

Бывает, что муторную таможню можно пропустить. К примеру, в Испании, если на чеке есть надпись ‘DIVA’, проставить печать можно электронно: просканируйте чек, а потом в зоне вылета в автомате получите деньги. В Таиланде отдельное таможенное оформление вообще не требуется: пройдя предполетный досмотр, покажите форму Tax Free из магазина и покупки на стойке VAT Refund For Tourists — и вам сразу выплатят НДС.

Получив печать в форму такс-фри на таможне, проходите в зону вылета. Если там есть офис Tax Free / VAT Refund, то отдавайте квитанцию, и вам вернут налог. Деньги выдадут наличными сразу или перечислят на карту (процесс занимает до двух месяцев), посчитайте, как будет выгоднее.

Если офис Tax Free закрыт или его нет, вы можете отправить документы в конверте, который вам выдали в магазине. Обычно в аэропорту есть фирменные почтовые ящики операторов такс-фри. Если нет — воспользуйтесь обычной почтой в стране вылета или после прилета или зайдите в офис оператора после возвращения домой.

Перед отправкой конверта почтой сфотографируйте форму такс-фри.

На таможенное оформление и в офисах Tax Refund часто бывают очереди: приезжайте в аэропорт не позднее чем за 4 часа до вылета.4) В своей стране после возвращения. Если вы не успели разобраться с возвратом НДС перед вылетом, еще не все потеряно. Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве. Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Global Blue возвращает деньги в своих офисах в Москве, Санкт-Петербурге, Калининграде и Пскове при условии, что на квитанции такс-фри стоит печать таможенной службы. Представительство Premier Tax Free есть в Москве. Если офиса поблизости нет или вы оформляли возврат через другого оператора / напрямую в магазине, отправьте конверт с заполненными формами Tax Free заказным письмом. Только не откладывайте: у проштампованных форм такс-фри — ограниченный срок действия.

Вернут ли полную сумму НДС

НДС — это процент, начисляемый на стоимость товара. Допустим, на ценнике написано 50 €, ставка НДС — 21 %. Значит, НДС — 10,5 €, и в идеальном случае именно столько вам и вернут.

В Европе многие магазины сотрудничают с посредниками — операторами такс-фри, которые за свои услуги берут комиссию.

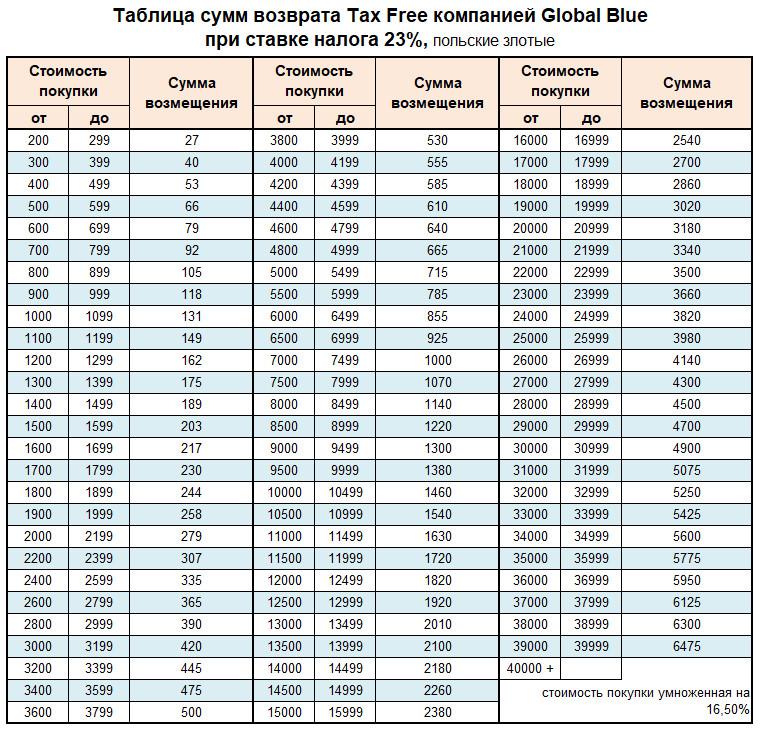

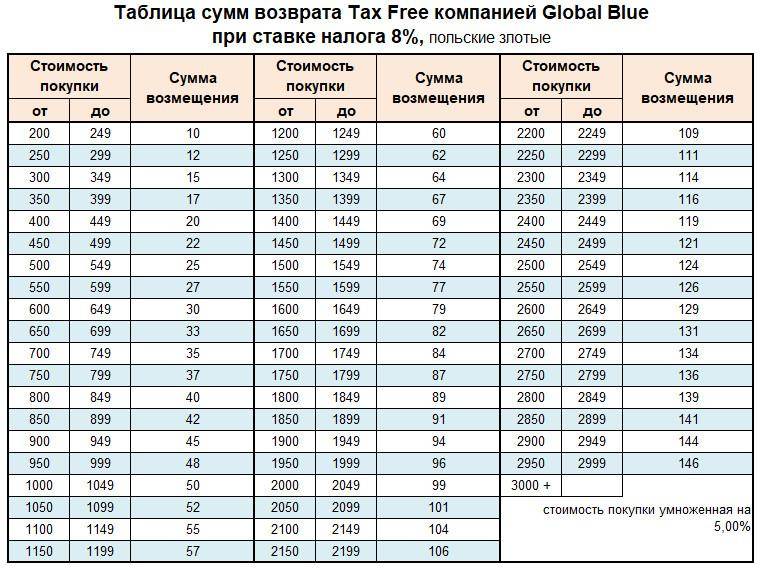

Сколько стоят услуги Global Blue по возврату такс-фри:

- При возврате наличными в аэропорту — 3 € за каждую форму Tax Free, налог возвращают в валюте страны, в которой находитесь.

Учтите, что менять деньги в зоне вылета обычно невыгодно;

Учтите, что менять деньги в зоне вылета обычно невыгодно; - При возврате на банковскую карту — комиссии нет, но деньги конвертируют (иногда дважды) по плохому курсу, причем за конвертацию предусмотрена комиссия 3–5 %. В итоге потери могут быть гораздо больше 3 €.

Другие операторы такс-фри тоже берут комиссию и штрафуют, если вы оформили возврат в городе, а потом не вовремя отправили проштампованную таможенниками форму.

В некоторых магазинах можно вернуть НДС самостоятельно без комиссии.

В каких странах можно вернуть НДС с покупок

Система такс-фри работает примерно в полусотне стран, среди которых:

Австралия

Австрия

Азербайджан

Аргентина

Армения

Бельгия

Болгария

Великобритания

Венгрия

Вьетнам

Германия

Греция

Дания

Израиль

Индонезия

Ирландия

Исландия

Испания

Италия

Канада

Кипр

Корея

Латвия

Ливан

Литва

Лихтенштейн

Люксембург

Македония

Малайзия

Марокко

Мексика

Нидерланды

Норвегия

Польша

Португалия

Россия

Румыния

Сербия

Сингапур

Словакия

Словения

США

Таиланд

Тайвань

Турция

Финляндия

Франция

Хорватия

Чехия

Швейцария

Швеция

Эстония

Южная Африка

Япония

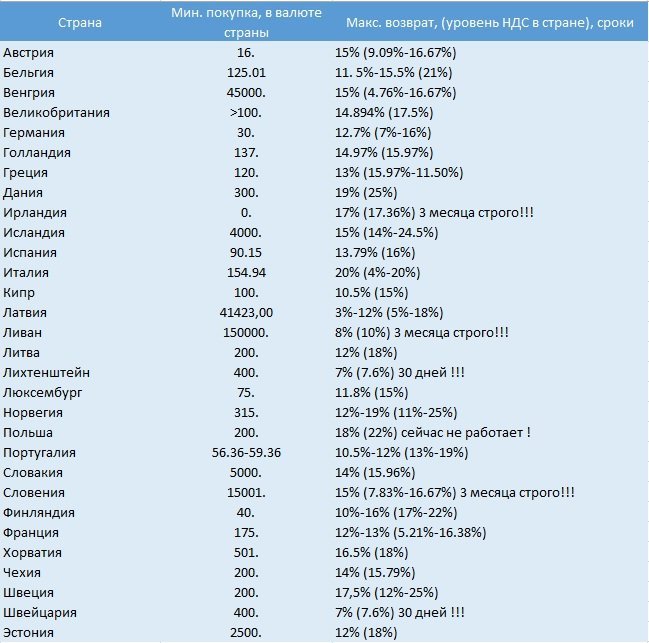

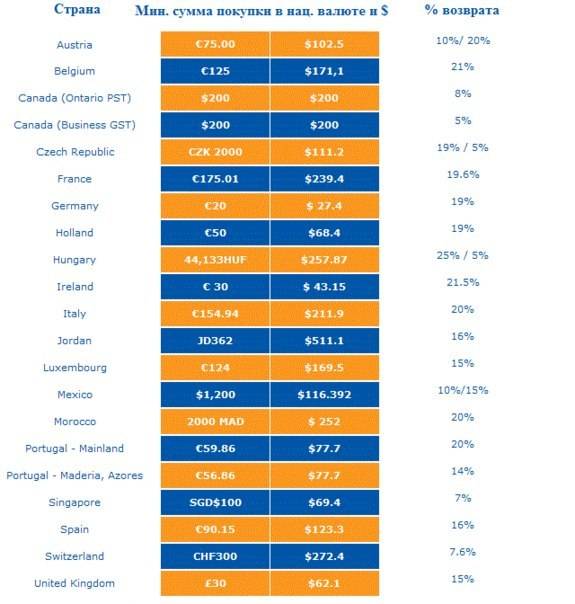

Минимальная сумма покупки для возврата такс-фри и сколько вернут в разных странах

О ставках НДС и минимальной сумме покупок, с которой делают возврат, вам расскажут во всех магазинах, работающих с системой такс-фри. Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

Но чтобы вы примерно представляли, о каких величинах речь, мы собрали в одну табличку условия возврата НДС в популярных странах.

| Страна | Минимальная сумма покупки | НДС |

|---|---|---|

| Австрия | 75,01 евро | 20 % |

| Венгрия | 50000 венгерских форинтов (~ 170 евро) | 27 % |

| Германия | 25 евро | 19 % |

| Испания | 90,16 евро | 21 % |

| Италия | 154,94 евро | 22 % |

| Кипр | 50 евро | 19 % |

| Литва | 55 евро | 21 % |

| ОАЭ | 250 дирхамов (~ 61 евро) | 5 % |

| Польша | 200 злотых (~ 47 евро) | 23 % |

| Таиланд | всего за поездку 5000 батов (~ 148 евро), каждая покупка — 2000 батов (~ 59 евро) | 7 % |

| Финляндия | 40 евро | 24 % |

| Франция | 175,01 евро | 20 % |

| Япония | 5000 иен (~ 42 евро) | 8 % |

В Европе система возврата такс-фри хорошо отработана. Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Действуйте по стандартной схеме: найдите магазины с эмблемой Tax Free, купите на минимальную сумму или больше, заполните форму такс-фри, в день вылета заверьте заявку у таможенников и получите деньги у оператора.

Минимальная сумма в Европе привязана к стране покупки, налог возвращают при выезде из границ ЕС или Шенгенской зоны (в зависимости от того, куда входит страна). Если вы купили на минимальную сумму в Германии и выезжаете из Франции, то формы Tax Free вам засчитают по немецкой минимальной сумме 25 евро, а не по французской 175,01 евро.

В США ситуация немного другая. Вместо НДС к стоимости товаров добавляют налог с продаж, который различается по штатам — от 0 до 10,5 %.

Выгоднее всего — закупаться в штатах, где налога с продаж нет: в Делавэре, Монтане, Нью-Гэмпшире и Орегоне. На Аляске правительство штата налог с продаж не взимает, но его установили многие местные органы власти.

Среди штатов с ненулевым налогом с продаж вернуть его обратно по системе, аналогичной такс-фри, можно в Луизиане и Техасе. Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

Кликните, чтобы посмотреть списки авторизованных магазинов. При оформлении у вас заберут оригиналы чеков (можно оформить копии), попросят визу и обратный авиабилет / посадочный талон. Сбор за возврат немаленький: в Луизиане с вас возьмут 30 % от налога с продаж, в Техасе — 50 % при выплате наличными и 35 %, если деньги отправят на карту или PayPal.

5 советов, как вернуть НДС по системе такс-фри

В какую бы страну вы ни ехали, следуйте нашим простым советам:

- До поездки уточните минимальную сумму покупки для возврата НДС.

- Носите с собой загранпаспорт и старайтесь выбирать магазины с эмблемой Tax Free.

- Не доставайте из упаковки и не используйте купленные вещи, с которых хотите вернуть налог. Сохраните конверт с чеком и формой такс-фри.

- Узнайте, где в аэропорту находится пункт таможенной проверки покупок Tax Freе и офис нужного оператора.

- Приезжайте в аэропорт за 4 часа до вылета, чтобы все успеть.

Удачных вам покупок!

Читайте также:

Лучшие распродажи и аутлеты в Европе

Что делать, если за границей у вас украли деньги и документы

Как сэкономить на аренде машины

Задержка и отмена рейса: права пассажиров и обязанности авиакомпаний

15 полезных сервисов Скайсканера, о которых вы могли не знать

Tax-free в Италии. Калькулятор возврата/ Italiamania

Иностранные граждане, не проживающие на территории Европейского Содружества, имеют право на возврат налога на добавленную стоимость на купленные ими товары в Италии в магазине, который входит в систему GlobalRefund , если стоимость покупки в чеке не менее 154,94 евро. На момент пересечения границы эти товары должны находиться в упаковке и с ярлыками, т.е. не быть использованными.

Порядок действий возврата Tax-free:

1. В Италии в магазине с логотипом Tax-free, оформляя покупки, предъявите свой заграничный паспорт и попросите у кассира оформить бланк Global Refund. Впишите туда Ваше имя и фамилию, адрес проживания, телефон и номер паспорта. Попросите прикрепить кассовый чек к бланку, иначе он потеряется. Проверьте: сумма возврата НДС должна быть проставлена сразу, а сумма покупки должна соответствовать сумме в кассовом чеке.

Впишите туда Ваше имя и фамилию, адрес проживания, телефон и номер паспорта. Попросите прикрепить кассовый чек к бланку, иначе он потеряется. Проверьте: сумма возврата НДС должна быть проставлена сразу, а сумма покупки должна соответствовать сумме в кассовом чеке.

2. При выезде из Италии, в аэропорту, после регистрации на рейс, покажите Ваши покупки, чеки и паспорт сотрудникам таможни. Они сверят данные и проставят печати. В этом случае рассчитывайте прибытие в аэропорт заранее, т.к. возможна очередь. Возврат по чекам с надписью «Tax Free Shopping» можно получить в окошке с надписью «Global Refund», если же стоит логотип Cashback , вам, соответственно, к окну Cashback. За вычетом налогов и сборов вы получите порядка четырнадцати процентов от суммы покупок. Приятно, не правда ли?

Есть второй вариант получения выплат: наличными до выезда из страны, воспользовавшись услугой Downtown Cash Refund, которая представлена в таких городах Италии, как Милан, Рим, Флоренция, Сиена и Венеция. Но в данном случае общая сумма покупок должна составлять не более 500 евро, выезд из страны должен быть максимум через 10 дней. Вместе с паспортом необходимо предъявить кредитную карту. Возврат НДС выплачивается в евро.

Но в данном случае общая сумма покупок должна составлять не более 500 евро, выезд из страны должен быть максимум через 10 дней. Вместе с паспортом необходимо предъявить кредитную карту. Возврат НДС выплачивается в евро.

Обратите внимание на график работы пунктов Downtown Cash Refund:

Милан (магазин La Rinascente, Piazza Duomo, пн-сб. 9:00 -22:00, вс. 10:00 -20:00),

Рим (Forexchange, Via Del Caravita 6 и Piazza della Rotonda 68/B, ежедневно 11:00-19:00),

Флоренция (Forexchange, Via Por S. Maria 3r и Via dei Calzaiuoli 42r, ежедневно 9:00- 19:00),

Сиена (Forexchange, Via di Città 80/82, ежедневно 9:00-19:00),

Венеция (Exchange Office, San Marco 72/b, Calle dell’Ascensione, ежедневно 10:00- 18:00, зимой закрыт в вскр. ипн.).

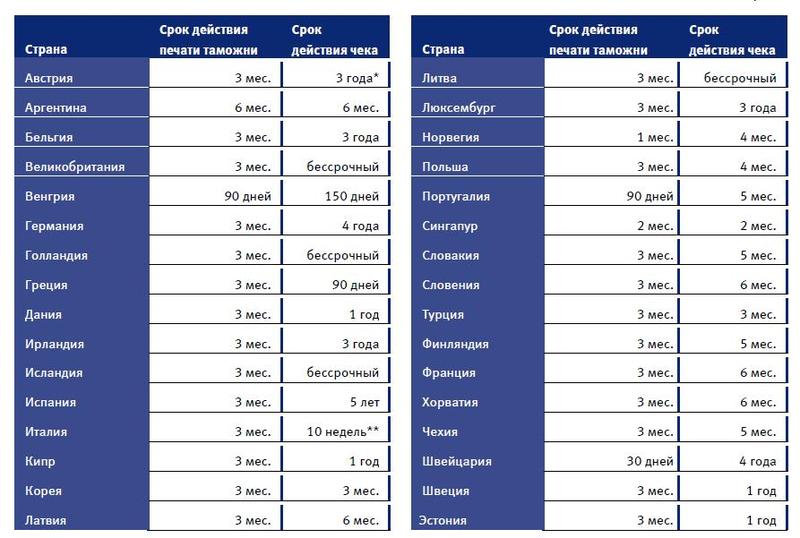

Global Refund действителен в течение 3 месяцев с момента оформления. То есть необходимо получить возврат в течение этого времени.

В любом случае, если Вам что-то не понятно, Вы всегда можете обратиться к Вашему сопровождающему, который поможет оформить TaxFree и даст рекомендации по беспроблемному вывозу — ввозу и получению возврата денег на таможне.

Воспользуйтесь калькулятором возврата Taх Free компании Global Blue, чтобы узнать сумму возврата на ваши покупки заграницей. Просто выберите из представленных стран «Италия» и введите потраченную сумму — калькулятор выдаст сумму возврата автоматически.

КАЛЬКУЛЯТОР ВОЗВРАТА TAX FREE

Чеки Tax Free — система возврата НДС

Что такое Такс Фри (Tax Free)?

Чек Такс Фри (Tax Free) — это документ, выдаваемый при покупке товара в иностранном государстве, который даёт право вернуть уплаченный НДС. Налог на добавленную стоимость в разных странах, где действует система чеков Tax Free, может составлять от 3 до 19%. Возврат такой суммы — это прекрасная возможность экономии своего бюджета, особенно, учитывая, что получить деньги можно по возвращению домой.

ОАО «Технобанк» осуществляет возмещение налога на добавочную стоимость за покупки, сделанные за границей, после возвращения в Беларусь в удобное для Вас время. Мы обслуживаем чеки ведущих международных компаний по возврату НДС: Global Blue, Planet Tax Free, Innova Tax Free, Tax Card, Digital Tax Free.

Экономия до 19 % от суммы покупок за рубежом в 32 странах мира. Кроме этого, мы обслуживаем самые популярные виды чеков Tax Free.

Как получить деньги по чеку Tax Free

Шаг — В магазине

Совершите покупки в магазине со знаком Tax Free и получите у продавца бланк Tax Free.

Шаг — На таможне

Покидая иностранное государство, предъявите Ваши покупки в ненарушенной упаковке, кассовые чеки и паспорт сотруднику таможни, и попросите поставить таможенную печать на чеке Tax Free. Сотрудники таможни хорошо знакомы с этой системой. Не забывайте, что у каждой системы могут быть свои особенности прохождения таможни

Шаг — Получение денег обратно

Получите возмещение по чекам Tax Free в отделении ОАО «Технобанк», имея при себе паспорт и правильно оформленный чек. Обратите внимание, что у каждой системы Tax Free могут отличаться правила оформления чеков.

Шаг — Возможность зачисления денежных средств на банковскую платежную карточку (БПК)

Для этого Вам необходимо отправить чеки Tax Free (предварительно указав номер банковской платежной карточки ОАО «Технобанк» в соответствующем поле) и, при необходимости, товарные чеки почтой в компанию-эмитент (Global Blue, Innova Tax Free, Planet Tax Free).

Адрес, по которому нужно отправить чеки Tax Free, указан на конверте, выдаваемом в магазине, в котором была совершена покупка, на официальном сайте компании-эмитента чеков Tax Free.

Адрес, по которому нужно отправить чеки Tax Free, указан на конверте, выдаваемом в магазине, в котором была совершена покупка, на официальном сайте компании-эмитента чеков Tax Free.

Когда и где получать деньги

Также, при получении возврата по чекам Tax Free, существует возможность зачисления денежных средств на платежную карточку ОАО «Технобанк». Для этого в компанию-эмитент (Global Blue, Planet Tax Free) необходимо отправить товарные чеки и чеки Tax Free (предварительно указав номер банковской платежной карточки ОАО «Технобанк» в соответствующем поле). Адрес, по которому нужно отправить чеки Tax Free, указан на чеке Tax Free, на конверте, выдаваемом в магазине, в котором была совершена покупка, а также на официальном сайте компании-эмитента чеков Tax Free.

Оформить карту клиента Global Blue и привязать к ней банковскую платежную карточку ОАО «Технобанк», вы можете здесь.

Для Вашего удобства на нашем сайте размещен наиболее востребованный образец доверенности для получения денежного возмещения по чекам Tax Free. В остальных случаях доверенности оформляются в порядке, предусмотренном ст.186 Гражданского Кодекса Республики Беларусь.

В остальных случаях доверенности оформляются в порядке, предусмотренном ст.186 Гражданского Кодекса Республики Беларусь.

Скачать Образец доверенности

Чеки Tax Free, которые мы возмещаем

Правила возмещения чеков

| Система | Страна покупок | Срок проставления штампа таможни на чеке Tax Free | Срок оплаты проштампованного чека Tax Free | Обязательное наличие товарного чека | Минимальная сумма покупки по чеку Tax Free | ||

|

Система |

Страна покупок Австрия |

Срок проставления штампа таможни на чеке Tax Free Месяц покупки, указанный в чеке Tax Free, + 3 месяца |

Срок оплаты проштампованного чека Tax Free Дата покупки + 3 года |

Обязательное наличие товарного чека Да |

Минимальная сумма покупки по чеку Tax Free 75,01 EUR в день |

||

|

Система |

Страна покупок Австрия |

Срок проставления штампа таможни на чеке Tax Free Месяц покупки + 3 месяца |

Срок оплаты проштампованного чека Tax Free Дата покупки + 3 года |

Обязательное наличие товарного чека Да |

Минимальная сумма покупки по чеку Tax Free 75,01 EUR |

||

Часто задаваемые вопросы

Причины отказа в возмещении по чекам Tax Free

- На чеке Tax Free отсутствует штамп таможенной службы.

- Образец штампа таможенной службы не соответствует требованиям компании эмитента.

- Штамп таможенной службы нечеткий/нечитаемый.

- Чек Tax Free и/или товарный чек не является/-ются оригиналом.

- Оформление чека Tax Free и/или товарного/кассового чека не соответствует/-ют требованиям эмитента чека Tax Free.

- На чеке Tax Free отрицательная отметка сотрудника таможенной службы.

- Чек Tax Free и/или товарный / кассовый чек имеет/-ют следы исправлений, подчисток и/или поврежден/-ы.

- Предъявитель чека Tax Free не является его Владельцем, при этом отсутствует доверенность на получение возмещения по чеку Tax Free.

- Владелец чека Tax Free или доверенное лицо не предъявил документ удостоверяющий личность.

- Владелец чека Tax Free имеет гражданство страны, граждане которой не имеют права на получение возмещения по чекам Tax Free.

- Срок проставления штампа таможенной службы и/или срок оплаты проштампованного чека Tax Free не соответствует/-ют требованиям компании-эмитента.

- Сумма покупки ниже минимальной, установленной эмитентом.

- Отсутствует товарный чек в случае, когда он необходим по условиям эмитента.

- При обращении в Банк у предъявителя чеков отсутствует один из необходимых для возмещения документов.

- Получение выплаты по чекам Tax Free по доверенности, в случае отсутствия на чеке Tax Free подписи владельца чека.

Часто задаваемые вопросы

Как узнать, действует ли в магазине система Tax Free?

Ориентироваться необходимо на логотипы компаний Global Blue, Planet Tax Free, Innova Tax Free, Tax Card. Они, как правило, расположены на самом видном месте в магазине. Если их не видно, то можно уточнить у продавца о возможности оформления чека Tax Free. ОАО «Технобанк» работает с чеками Tax Free именно этих компаний.

Какая сумма выплачивается по чеку Tax Free?

Все зависит от страны, где совершается покупка.

Например, в Литве, чтобы получить право на возврат НДС, необходимо потратить минимум 55 евро, в то время как в Польше минимальная сумма покупки составляет 200 PLN, а в Германии — 25 евро.

Например, в Литве, чтобы получить право на возврат НДС, необходимо потратить минимум 55 евро, в то время как в Польше минимальная сумма покупки составляет 200 PLN, а в Германии — 25 евро. В какой валюте выплачивается возмещение по чеку Tax Free?

Непосредственный возврат всегда выплачивается в валюте страны, где находится пункт возврата.

Существует ли комиссионный сбор при возврате НДС с чеков Tax Free?

Комиссия компании Planet Tax Free за каждый выплаченный чек составит 4% от суммы (min 2,5 Евро; max 25 Евро). Комиссия компании Global Blue за выплату возмещения наличными по чеку Tax Free составляет 3 евро за выплату чеков свыше 15 евро и до 400 евро. Вознаграждение компании Innova Tax Free составляет 4% от суммы выплаты ( min 1,5 Евро; max 10 Евро).

Могу ли я использовать товары перед экспортом?

Нет. Купленные товары в оригинальной упаковке должны быть доступны для контроля работниками таможни, в противном случае Вам могут отказать в получении таможенной печати.

Существует ли возможность получения средств по чекам Tax Free на платежную карточку ОАО «Технобанк»?

При получении возврата по чекам Tax Free, существует возможность зачисления денежных средств на платежную карточку ОАО «Технобанк». Для этого в компанию-эмитент (Global Blue, Premier Tax Free, Tax Free Worldwide) необходимо отправить товарные чеки и чеки Tax Free (предварительно указав номер банковской платежной карточки ОАО «Технобанк» в соответствующем поле). Адрес, по которому нужно отправить чеки Tax Free, указан на чеке Tax Free, на конверте, выдаваемом в магазине, в котором была совершена покупка, а также на официальном сайте компании-эмитента чеков Tax Free.

Можно ли получить возврат по польскому чеку Tax Free компании Global Blue, если на нем стоит отметка 100% VAT? »?

Банк имеет возможность сделать возврат НДС по польским чекам Tax Free компании Global Blue с отметкой «100% VAT» путем зачисления компанией денежных средств на карту клиента, за исключение чеков Tax Free, номер (Doc ID) которых начинается на 111048, 110348, 050348, и при условии, что на форме есть поле для номера БПК (т.е. новая форма).

Чеки с номерами, начинающимися на 111048, 110348, 050348, оплачиваются только в Республике Польша, либо могут быть отправлены в компанию Global Blue по адресу: Global Blue Slovakia, P.O.BOX 363, 810 00 Bratislava, Slovakia – для получения выплаты на пластиковую карту. В соответствующем поле на чеке необходимо указать номер платежной карты, при отсутствии такого поля – с обратной стороны чека Tax Free в поле «Remarks/Uwagi».

Есть вопросы?

Мы подберем для Вас оптимальное предложение или просто дадим ценный совет.

8 (017) 388-57-57 Пн-пт: с 8:00 до 20:00 ,Сб: с 09:30 до 19:00, Вс: с 9:30 до 17:00

ОТ ИДЕИ ДО ПРИБЫЛИ — ОДИН БАНК

В ОАЭ система tax free начнет работать на всей территории страны

https://ria.ru/20181213/1547899634.html

В ОАЭ система tax free начнет работать на всей территории страны

В ОАЭ система tax free начнет работать на всей территории страны — РИА Новости, 12.02.2020

В ОАЭ система tax free начнет работать на всей территории страны

Система, позволяющая иностранным гражданам возместить уплаченный НДС за покупку товаров (tax free), начнет работать на всей территории ОАЭ, сообщает Arabian… РИА Новости, 12.02.2020

2018-12-13T10:01

2018-12-13T10:01

2020-02-12T16:03

туризм

дубай (город)

шарджа (город)

туристы

налоги

туризм

абу-даби

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/152715/49/1527154921_0:151:3108:1899_1920x0_80_0_0_2ff0024c9416ceebe22d46a211d7142f.jpg

ДУБАЙ, 13 дек — РИА Новости. Система, позволяющая иностранным гражданам возместить уплаченный НДС за покупку товаров (tax free), начнет работать на всей территории ОАЭ, сообщает Arabian Business.Около месяца назад система tax free начала работать в международных аэропортах Абу-Даби, Дубая и Шарджи. С 16 декабря она будет дополнительно запущена в трех других международных аэропортах, двух морских портах в Абу-Даби и Дубае и четырех сухопутных погранпунктах.По заявлению Федеральной налоговой службы ОАЭ, в ходе первой фазы внедрения системы tax free ежедневно обрабатывалось около 3,8 тысячи заявок на возмещение налога.Система tax free в ОАЭ является полностью автоматизированной, возврат средств осуществляется в специальных киосках по чеку и копии паспорта. Компания-оператор удерживает 15% от суммы уплаченного налога в качестве вознаграждения, а также взимает сбор в размере 5 дирхамов ОАЭ (1,3 доллара) за каждую операцию.Возврат налога туристам осуществляется только в случае покупок в магазинах, которые предварительно зарегистрировались в системе tax free. Стоимость покупок в каждом магазине в целях возврата налога должна составлять не менее 250 дирхамов (68 долларов).Налог на добавленную стоимость был впервые введен в ОАЭ в начале текущего года. Ставка НДС составляет 5%, он распространяется на большинство категорий товаров и услуг.

https://ria.ru/20181204/1542325286.html

дубай (город)

шарджа (город)

абу-даби

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2018

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/152715/49/1527154921_189:0:2920:2048_1920x0_80_0_0_768c9c3ac2c7c45eadbf07759cc7b51b.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

дубай (город), шарджа (город), туристы, налоги, туризм, абу-даби

ДУБАЙ, 13 дек — РИА Новости. Система, позволяющая иностранным гражданам возместить уплаченный НДС за покупку товаров (tax free), начнет работать на всей территории ОАЭ, сообщает Arabian Business.

Около месяца назад система tax free начала работать в международных аэропортах Абу-Даби, Дубая и Шарджи. С 16 декабря она будет дополнительно запущена в трех других международных аэропортах, двух морских портах в Абу-Даби и Дубае и четырех сухопутных погранпунктах.

По заявлению Федеральной налоговой службы ОАЭ, в ходе первой фазы внедрения системы tax free ежедневно обрабатывалось около 3,8 тысячи заявок на возмещение налога.

Система tax free в ОАЭ является полностью автоматизированной, возврат средств осуществляется в специальных киосках по чеку и копии паспорта. Компания-оператор удерживает 15% от суммы уплаченного налога в качестве вознаграждения, а также взимает сбор в размере 5 дирхамов ОАЭ (1,3 доллара) за каждую операцию.

4 декабря 2018, 11:09ТуризмВ Дубае объявили о небывалых скидках в 2019 году для привлечения туристовВозврат налога туристам осуществляется только в случае покупок в магазинах, которые предварительно зарегистрировались в системе tax free. Стоимость покупок в каждом магазине в целях возврата налога должна составлять не менее 250 дирхамов (68 долларов).

Налог на добавленную стоимость был впервые введен в ОАЭ в начале текущего года. Ставка НДС составляет 5%, он распространяется на большинство категорий товаров и услуг.

Возврат TAX FREE в Великобритании

Отправляясь в Соединенное Королевство, не забывайте, что эта страна является лучшим местом для шопинга. Одним из приятных бонусов во время шопинга за границей является система Tax Free, по которой при выезде из страны вы имеете право на возврат НДС (англ. VAT), а это 20% от стоимости покупки.

Tax Free включает только товары, предназначенные для личного пользования и которые вы планируете вывести с собой в багаже в течение 3 месяцев от даты приобретения. Также товары не должны быть использованы до отлета, поэтому лучше не распаковывать и не снимать этикетки с покупок.

Если вы не являетесь гражданином ЕС, вы сможете вернуть НДС в размере 20% с розничных покупок по системе Tax Free

Как воспользоваться Tax Free?

В основном, возврат налога Tax Free на территории Великобритании осуществляется двумя компаниями: Global Blue и Planet. Но не все магазины участвуют в системе Tax Free, а также существует ограничение по минимальной стройности покупки в размере 30 фунтов.

Информацию о том, можно ли получить возврат налога на товары, купленные в конкретном магазине, можно узнать у сотрудников. В магазинах, которые поддерживают программу Tax Free, кассовый аппарат автоматически выдает форму для возврата налога. Покупателю необходимо попросить продавца об оформлении бланка и предъявить свой заграничный паспорт.

Еще есть возможность оформить ваш возврат в электронном виде, скачав мобильное приложение AIRVAT и объединив все покупки в единую Tax Free форму. Так вы сэкономите время и сможете избежать нелепых ошибок при заполнении разных Tax Free бланков, чтобы на таможне не возникало проблем с заверением формы. Приложение также позволит избежать ограничений по минимальной стоимости покупок, сэкономит вам на комиссии, и при этом распространяется на все магазины — от сувенирных лавок до бутиков.

Что надо сделать в аэропорту?

Перед отлетом необходимо заверить налоговую форму Tax Free в пункте таможни, который обозначен как Tax Free или VAT Refund. Предъявив вместе с запакованными покупками ваш заграничный паспорт, посадочный талон, заполненную налоговую форму, сотрудник таможни поставит на бланке Tax Free печать о разрешении на экспорт.

Сколько ждать возврата?

Срок ожидания получения возврата НДС на ваш счет может занять до 10 недель. Существует три способа сократить этот период, но каждый из них предусматривает дополнительные сборы. Поэтому если вы не ощущаете острой необходимости в наличных деньгах, лучше сэкономить и дождаться прихода платежа на указанный вами банковский счет после прилета домой.

1/ В больших магазинах в Лондоне иногда существует возможность получить возврат НДС прямо в городе до отлета домой. Эта будет стоить 3,5 фунтов дополнительной комиссии за каждую покупку. Учтите что вам так или иначе понадобиться заверить бланк Tax Free в аэропорту, в противном случае компания, которая оформила выплату НДС, возвратит себе сумму налога с вашей кредитной карты, обложив ее дополнительным сбором.

2/ В аэропортах в пунктах Tax Free Cash Refund есть возможность получить НДС сразу наличностью после получения таможенной печати на бланке Tax Free. Будьте внимательны, поскольку такая услуга ничего не подозревающим туристам может стоить дополнительной комиссии в размере 10-20% от суммы НДС.

3/ По желанию наличные денежные средства можно получить в некоторых уполномоченных банках России. Для этого по возвращению следует предоставить в банк: бланк Tax Free с отметками таможни и паспорт. Этот сервис стоит 3,5 EUR за каждый чек.

При соблюдении всех необходимых условий процедуры Tax Free совершение покупок в Великобритании становится не только приятным, но и выгодным делом.

Далее: Памятка туристам ›

Возврат Tax Free в Дубае и ОАЭ – все что нужно знать

С 1-го января 2018 года ОАЭ пополнили список стран, в которых введен налог на добавленную стоимость, его размер составляет всего 5%. Ощутимое повышение конечной цены в первую очередь затронет дорогостоящую продукцию. Однако подобные изменения — не повод отказываться от эксклюзивных покупок в этой стране, ведь в Эмираты уже успели внедрить популярную в мире систему освобождения от НДС — Tax Free.

Условия для возврата денежных средств

Возмещение НДС во время шопинга в стране возможно в следующих случаях:

- Если вы являетесь гражданином иностранного государства, достигшим 18 лет и не имеющим резидентской визы ОАЭ;

- Если вы совершили покупку в торговой точке, зарегистрированной в электронном перечне Федерального налогового управления Эмиратов;

- Если вы покинули территорию ОАЭ на протяжении трех месяцев от даты приобретения вместе с приобретенным товаром;

- Если стоимость покупки превышает 250 дирхамов;

- Если товар не был в эксплуатации и сохранил свою первоначальную целостность до момента обращения за возвратом средств.

Даже при выполнении всех вышеперечисленных пунктов Такс Фри имеет ряд ограничений, и не распространяется:

- На сотрудников в составе экипажа иностранных воздушных судов;

- На приобретение в Эмиратах транспортных средств: авто- и мото-техники, самолетов, яхт;

- На продукцию, которая была частично или полностью использована во время пребывания в ОАЭ.

Процедура возмещения НДС в Дубае и ОАЭ

Возвратить себе налог на добавленную стоимость в Дубае и ОАЭ для туристов не представляет сложности, главное – соблюсти все требования государства.

- Во процессе совершения покупки в торговой точке, оказывающей услугу Tax Free, следует попросить специальный купон. При себе нужно обязательно иметь паспорт для подтверждения вашего права на возврат денег. К слову, за сам талон не бесплатный, его стоимость составляет 4,8 дирхама. Возмещение средств возможно в течение 90 дней с момента покупки.

- Уезжая из ОАЭ, необходимо подойти к специальной стойке «Такс фри», где вам понадобится предъявить: паспорт, посадочный талон, чеки, талон Tax Free и непосредственно сам вывозимый товар.

- Возврат суммы НДС осуществляется в терминалах, установленных в аэропортах, морских портах, пунктах таможенного и пограничного контроля.

Совершая шопинг с расчетом на последующее возмещение налога на добавленную стоимость, следует учитывать несколько нюансов. Во-первых, сумма возвращения потраченных наличных денежных средств за один раз не может превышать 7 тысяч дирхамов, однако при возмещении налога на карту лимит отсутствует. Во-вторых, возмещение НДС осуществляется в объеме 85% от его суммы, при этом, дополнительно с каждого предоставленного чека вычитается 4,8 дирхама в виде сбора за стоимость купона оператором системы возврата средств.

Власти Арабских Эмиратов сделали все возможное, чтобы процесс освобождения от налогов иностранными гражданами был максимально простым и комфортным.

Приветствуем вас на сайте компании Туристино!

Предлагаем вам ознакомиться с нашими предложениями экскурсий, туров и билетов в парки развлечений по выгодным ценам.

Переходите в раздел «Экскурсии, Туры, Билеты» по ссылке >>>

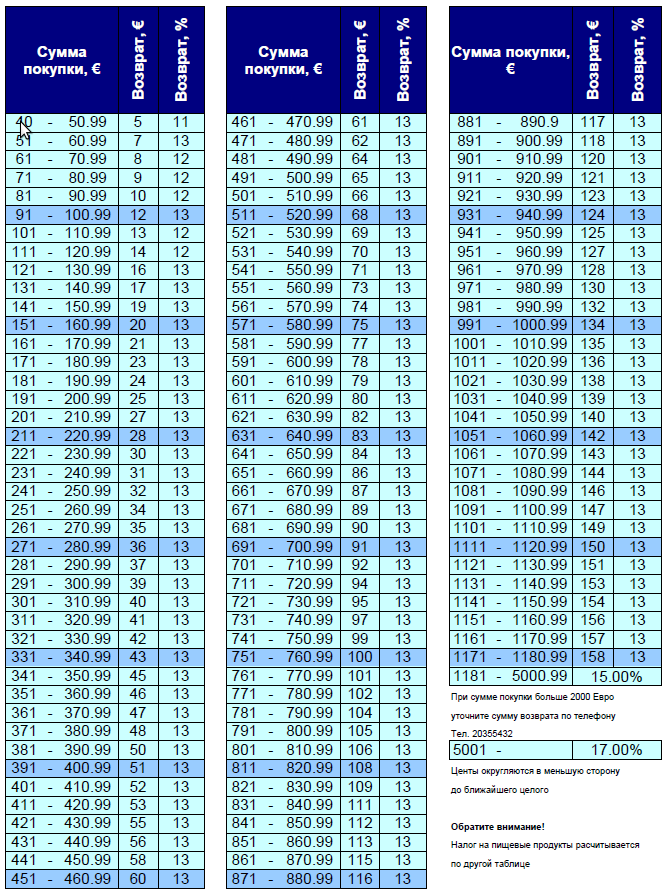

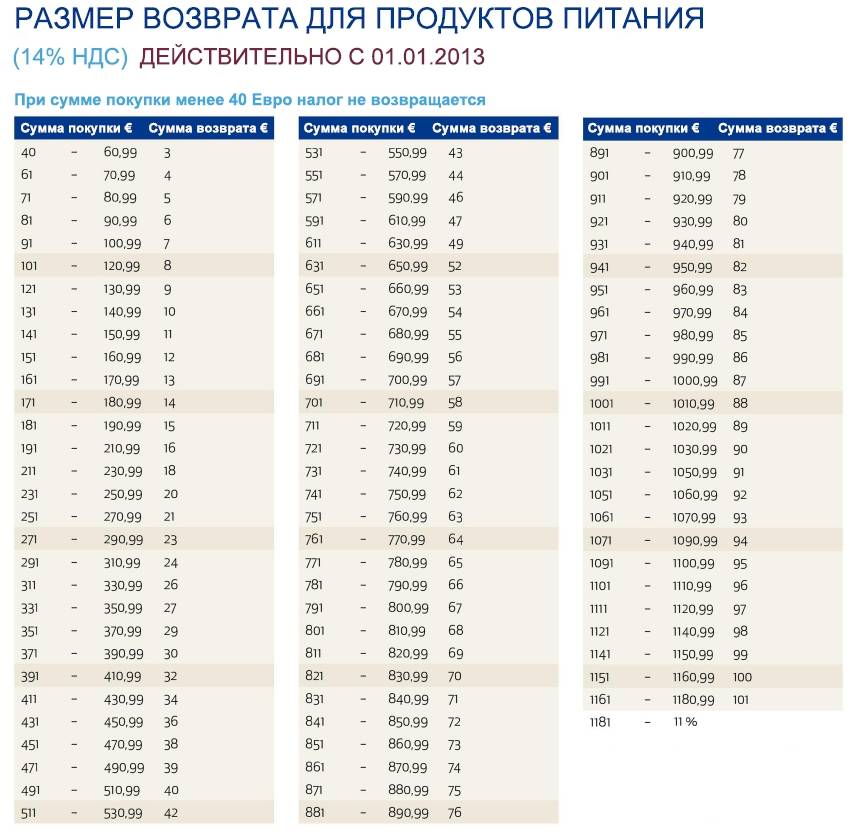

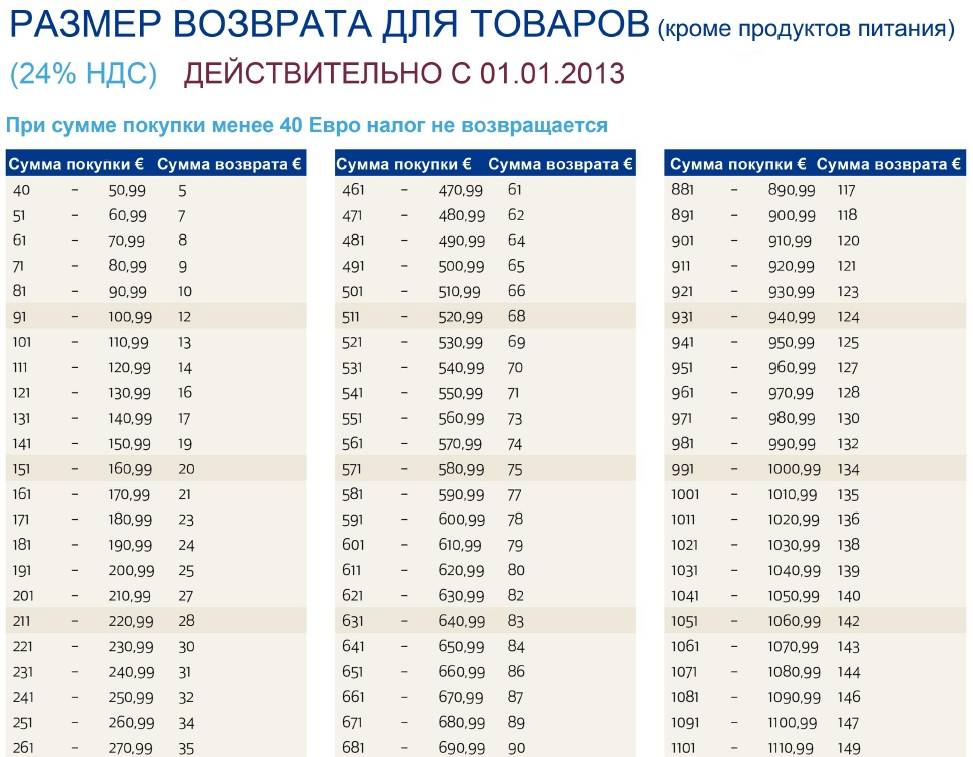

Такс-Фри в Финляндии – проценты, сроки, адреса выплат

Такс-фри в Финляндии — это возврат суммы налога на добавленную стоимость (НДС) и он может быть частично возвращен, когда вы въезжаете обратно в Россию. Вернуть деньги можно сразу на российско-финской границе по дороге домой. Обратите внимание, что сумма выплаты составляет примерно 13% от суммы товара, но оформление возможно только при покупке стоимостью от 40 Евро и выше. Потребительские товары и продукты питания нужно считать раздельно.

Многие наши туристы едут в Финляндию, потому что здесь вы сможете приобрести не только разнообразную качественную продукцию, но и можно получить хорошую скидку на разные приобретаемые вещи. Если вы собираетесь поехать в первый раз, то давайте разберем простой пример. Допустим, вы зашли в один из популярных финских магазинов и купили зимнюю куртку стоимостью 100 Евро.

Оформление такс-фри

На кассе при оплате вам необходимо сказать продавцу «Такс-Фри», предъявить паспорт и вам оформят вам необходимые документы. В итоге, вы сэкономите примерно 13% с ваших 100 Евро и эта куртка обойдется вам в 87 Евро. Для таких случаев во многих финских магазинах работают кассы, на которых большими буквами написано «Tax-Free» или сделаны специальные стойки для оформления.

Далее вам упакуют покупки, наклеив на каждый пакет уникальный номер, который будет также отражен в чеке. Обязательно помните, что пакеты нельзя вскрывать до пересечения границы. Если финские пограничники или работники пункта выдачи такс-фри проверят у вас упакованные пакеты, а они будут вскрыты, то вам не вернут деньги.

За этим следят достаточно строго и мы рекомендуем вам придерживаться этих правил. Есть еще одна важная деталь, — обязательно заполняйте чеки. Если вы приедете на пункт возврата, а он будет не заполнен, то вам также могут не возвратить наличные. Нужно сказать, что эта совсем не сложная процедура, которая не занимает много времени. Далее, выбираете наиболее удобный для вас таможенный переход, проходите финский пограничный контроль и заезжаете в пункт выдачи.

Если говорить про город Иматра, то как только вы прошли паспортный контроль, садитесь в машину и проезжайте около 200 метров вперед. Справа вы увидите отворот, небольшое здание и парковку. Нужно сказать, что туристов едет много и периодически происходят заторы, особенно это часто бывает в выходные и праздники.

На улице постоянно дежурит сотрудник службы «GlobalBlue», вы заметите его по светоотражающему жилету. После того, как вы припарковались, открываете багажник и показываете упакованные сумки и чеки на приобретенные покупки. У вас проверят пакеты и поставят печати. Если на улице никого нет, то идите внутрь с чеками и паспортом. Предоставляете сотруднику вышеперечисленные документы и получаете деньги.

Где ставить печать на таможне?

Часто бывает так, что многие туристы пересекают финскую границу в позднее время, когда офисы выплаты уже закрыты. У многих резонно возникает вопрос, что делать? В этом случае, вам нужно поставить печать у сотрудника таможни.

Фото: fin-ware.ruТак как на границе в Иматре открылся дополнительный таможенный терминал, то теперь проштамповать чеки такс-фри и счета инвойса можно и там. Сделать это можно прямо в окне при проверке загранпаспорта, сотрудник поставит штамп и забрать деньги вы сможете при следующей поездке.

Процент возврата

Проштампованные такс-фри можно получить сразу на выезде из Финляндии или в течении 1 года со дня покупки. Получается примерно 13% от суммы товара. Нередки ситуации, когда наши туристы очень спешат и забывают поставить печати на чеки такс-фри. В этом случае, берете с собой купленные товары, они должны быть неиспользованные и в оригинальной упаковке, чеки из магазина, форму Tax-Free и едете обратно в Финляндию.

На обратной дороге нужно поставить таможенный штамп и сделать это можно в течении 3-х месяцев с даты совершения покупки. Но все-таки мы рекомендуем делать все во время и не создавать себе лишних проблем. Ниже, вы можете посмотреть часы работы пунктов выдачи, которые расположены в Финляндии.

Время может меняться, поэтому мы рекомендуем вам отслеживать эти данные на официальном сайте компании «GlobalBlue». Там же можно почитать правила оформления документов на русском языке и узнать адреса и часы работы других пунктов выдачи. В следующем нашем материале мы расскажем вам, как правильно оформить инвойс. Он составляет примерно 20% от суммы, но за деньгами придется приехать повторно в магазин, где были куплены товары.

Иматра

Нуйямаа

- Выплата производится на российской таможне, около 200 метров после финского терминала.

- Часы работы: с 9 до 22 часов.

Ваалимаа

- Место выплаты находится на российской таможне, около 800 метров после финского терминала.

- Часы работы: c 9 до 22 часов.

Цены на бронирование отелей в Иматре

Booking.com

2020-2021 Федеральные налоговые ставки и налоговые ставки

Существует семь федеральных налоговых категорий на 2020 налоговый год: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Ваш рейтинг зависит от вашего налогооблагаемого дохода и статуса регистрации. Это ставки налогов, подлежащих уплате в мае 2021 года.

Налоговые категории и ставки на 2021 налоговый год, а также на 2019 год и предыдущие годы находятся в другом месте на этой странице.

2020 шкала федерального подоходного налога

(для налогов, подлежащих уплате в мае 2021 года или в октябре 2021 года с продлением)

Расширьте статус подачи, который относится к вам.

987,50 долл. США плюс 12% от суммы свыше 9 875 долл. США | ||

4 617,50 долл. США плюс 22% от суммы свыше 40,125 долл. США | ||

14 605,50 долларов плюс 24% от суммы свыше 85 525 долларов | ||

33 271,50 долларов плюс 32% от суммы свыше 163 300 долларов | ||

47 367 долларов.50 плюс 35% от суммы свыше 207 350 долл. США | ||

156 235 долл. США плюс 37% от суммы свыше 518 400 долл. США |

| 9 1 975 долларов США плюс 12% от суммы свыше 19750 долларов США | ||

9 235 долларов США плюс 22% от суммы свыше 80 250 долларов США | ||

29 211 долларов США плюс 24% от суммы свыше 171 050 долларов США | ||

94735 долларов плюс 35% от суммы свыше 414 700 долларов | ||

167 307 долларов.50 плюс 37% от суммы свыше 622 050 долларов США |

В браке, подача отдельно

987,50 долларов США плюс 12% от суммы свыше 9 875 долларов США | ||

4 617,50 долл. США плюс 22% от суммы свыше 40 125 долл. США | ||

14 605,50 долл. США плюс 24% от суммы свыше 85 525 долл. США | ||

33 271 долл. США.50 плюс 32% от суммы свыше 163 300 долл. США | ||

47 367,50 долл. США плюс 35% от суммы свыше 207 350 долл. США | ||

83 653,75 долл. США плюс 37% от суммы свыше 311 025 долл. США |

1410 долл. США плюс 12% от суммы свыше 14 100 долл. США

6 162 долл. США плюс 22% от суммы свыше 53 700 долл. США

13 158 долларов плюс 24% от суммы свыше 85 500 долларов

31 830 долларов плюс 32% от суммы свыше 163 300 долларов

45 926 долларов плюс 35% от суммы свыше 207 350 долларов

154 793 долл. США.50 плюс 37% от суммы свыше 518 400 долларов США

2021 федеральные налоговые ставки

(для налогов, подлежащих уплате в апреле 2022 года)

Разверните статус подачи, который относится к вам.

995 долларов плюс 12% от суммы свыше 9 950 долларов | ||

4664 долларов плюс 22% от суммы свыше 40 525 долларов | ||

14 751 доллар плюс 24% от суммы свыше 86 375 долларов | ||

33 603 доллара плюс 32% от суммы свыше 164925 долларов | ||

47 843 доллара плюс 35% от суммы свыше 209 425 | ||

157 804 долл. США.25 плюс 37% от суммы свыше 523 600 долларов США |

1990 долларов США плюс 12% от суммы свыше 19 900 долларов США | ||

9328 долларов плюс 22% от суммы свыше 81 050 долларов | ||

29 502 доллара плюс 24% от суммы свыше 172 750 долларов | ||

67 206 долларов плюс 32% от суммы свыше 329 850 долларов | ||

168 993 долларов.50 плюс 37% от суммы свыше 628 300 долларов США |

В браке, подача отдельно

995 долларов США плюс 12% от суммы свыше 9 950 долларов США | ||

4664 долл. США плюс 22% от суммы свыше 40 525 долл. США | ||

14 751 долл. США плюс 24% от суммы свыше 86 375 долл. США | ||

33 603 долл. США плюс 32% от суммы свыше 164 925 долл. США | ||

47 843 долл. США плюс 35% от суммы свыше 209 425 долл. США | ||

84 496 долл. США.75 плюс 37% от суммы свыше 314 150 долларов США |

1420 долларов США плюс 12% от суммы свыше 14 200 долларов США | ||

6220 долл. США плюс 22% от суммы свыше 54 200 долл. США | ||

13 293 долл. США плюс 24% от суммы свыше 86 350 долл. США | ||

32 145 долл. США плюс 32% от суммы свыше 164 900 долл. США | ||

| 900 | ||

156 355 долларов США плюс 37% от суммы свыше 523 600 долларов США |

Как работают налоговые шкалы

В Соединенных Штатах действует прогрессивная налоговая система, Это означает, что люди с более высокими налогооблагаемыми доходами платят более высокие ставки федерального подоходного налога.

Нахождение в налоговой категории не означает, что вы платите федеральный подоходный налог со всего, что вы делаете. Прогрессивная налоговая система означает, что люди с более высокими налогооблагаемыми доходами облагаются более высокими ставками федерального подоходного налога, а люди с более низкими налогооблагаемыми доходами — более низкими ставками федерального подоходного налога.

Правительство решает, сколько налогов вы должны, разделив ваш налогооблагаемый доход на части, также известные как налоговые скобки, и каждая часть облагается налогом по соответствующей налоговой ставке.Прелесть этого заключается в том, что независимо от того, в какой категории вы находитесь, вы не будете платить эту налоговую ставку со всего своего дохода. (Это идея, лежащая в основе концепции эффективной налоговой ставки.)

Пример №1: Предположим, вы — одинокий заявитель с налогооблагаемым доходом в 32 000 долларов. Таким образом, в 2020 году вы попадете в категорию 12% налогов. Но платите ли вы 12% со всех 32 000 долларов? Нет. На самом деле вы платите только 10% с первых 9 875 долларов; вы платите 12% на остальное. (Посмотрите на налоговые скобки выше, чтобы увидеть разбивку.)

Пример № 2: Если бы у вас был 50 000 долларов налогооблагаемого дохода, вы бы заплатили 10% с первых 9875 долларов и 12% на долю дохода между 9 876 долларов и 40 125 долларов.А затем вы заплатите 22% от остальной части, потому что часть вашего налогооблагаемого дохода в размере 50 000 долларов США попадает в 22% налоговую категорию. Общий счет составит около 6800 долларов — около 14% вашего налогооблагаемого дохода, даже если вы находитесь в группе 22%. Эти 14% называются вашей эффективной налоговой ставкой.

Это касается только федерального подоходного налога. В вашем штате могут быть разные скобки, фиксированный подоходный налог или полное отсутствие подоходного налога.

Что такое предельная ставка налога?

Ваша предельная ставка налога — это ставка налога, которую вы заплатили бы на еще один доллар налогооблагаемого дохода.Обычно это соответствует вашей налоговой категории.

Например, если вы один податель налоговой декларации с налогооблагаемым доходом в размере 30 000 долларов, вы будете относиться к налоговой группе 12%. Если ваш налогооблагаемый доход увеличится на 1 доллар, вы также заплатите 12% с этого дополнительного доллара.

Если бы у вас был 41 000 долларов налогооблагаемого дохода, большая часть этого дохода все равно попадала бы в категорию 12%, но последние несколько сотен долларов попадали бы в группу 22% налога. Ваша предельная налоговая ставка составит 22%.

Как попасть в более низкую налоговую категорию и платить более низкую ставку федерального подоходного налога

Двумя распространенными способами уменьшения вашего налогового счета являются кредиты и вычеты.

Налоговые льготы напрямую уменьшают сумму вашего налога; они не влияют на то, в какой категории вы находитесь.

Налоговые вычеты, с другой стороны, уменьшают налоговую часть вашего дохода. Как правило, вычеты уменьшают ваш налогооблагаемый доход на процент от вашей наивысшей ставки федерального подоходного налога. Таким образом, если вы попадаете в группу 22% налога, вычет в размере 1000 долларов может сэкономить вам 220 долларов.

Налоговые инструменты

Другие налоговые истории

Налоговые категории прошлых лет

Любопытно, как с годами менялись размеры и ставки федерального подоходного налога? Оглянись назад.

Налоговые группы и ставки 2019 г.

Кронштейны федерального подоходного налога 2019

В браке, подача отдельно | |||||||||

|---|---|---|---|---|---|---|---|---|---|

2018 налоговые скобки и ставки

2018 Федеральный подоходный налог

В браке, подача отдельно | ||||

|---|---|---|---|---|

2017 налоговые группы и ставки

2017 федеральные налоговые группы

В браке, подача отдельно | |||||

|---|---|---|---|---|---|

Налоговые категории и ставки 2016 г.

Кронштейны федерального подоходного налога 2016 г.

В браке, подача отдельно | ||||

|---|---|---|---|---|

| 9 0024 | ||||

2015

налоговые льготы и ставки Группа федерального подоходного налога на 2015 годЖенат, подача документов отдельно | ||||||

|---|---|---|---|---|---|---|

Налоговые льготы и ставки 2014

Кронштейны федерального подоходного налога 2014

| 900 02 Женат, подача отдельно | ||||||

|---|---|---|---|---|---|---|

Кронштейны и ставки налога на прибыль 2013 г.

Кронштейны федерального подоходного налога 2013 г.

В браке, подача отдельно | ||||

|---|---|---|---|---|

Кронштейны федерального подоходного налога 2012 г.

В браке, подача отдельно | ||||||

|---|---|---|---|---|---|---|

| 900 | ||||||

Хотите подать налоговую декларацию?

Вот краткий обзор некоторых из наших лучших поставщиков налогового программного обеспечения.

Бесплатный калькулятор подоходного налога — рассчитайте налоги

Федеральный подоходный налог Фотография предоставлена: © iStock.com / VeniФедеральный подоходный налог с физических лиц, который администрируется налоговой службой (IRS), является крупнейшим источником доходов федерального правительства США. Почти все работающие американцы обязаны ежегодно подавать налоговую декларацию в IRS. В дополнение к этому, большинство людей платят налоги в течение года в виде налогов на заработную плату, которые удерживаются из их зарплаты.

Подоходный налог в США рассчитывается на основе налоговых ставок в диапазоне от 10% до 37%. Налогоплательщики могут снизить свое налоговое бремя и сумму налогов, которые они должны, требуя вычетов и кредитов.

Финансовый консультант поможет вам понять, как налоги соответствуют вашим общим финансовым целям. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Расчет ставки подоходного налогаВ Соединенных Штатах действует прогрессивная система подоходного налога.Это означает, что для более высоких уровней дохода существуют более высокие налоговые ставки. Это так называемые «предельные налоговые ставки», то есть они применяются не к общему доходу, а только к доходу в определенном диапазоне. Эти диапазоны называются скобками.

Доход, попадающий в определенную группу, облагается налогом по ставке для этой группы В таблице ниже показаны налоговые категории для федерального подоходного налога, и в ней отражены ставки на 2020 налоговый год, которые представляют собой налоги, подлежащие уплате в начале 2021 года.

| Женат, подает совместную регистрацию | |

| Налогооблагаемый доход | Ставка |

|---|---|

| $ 0 — $ 19750 | 10% |

| 19750 $ — 80 250 $ | 80 250 — 171 050 долларов | 22% |

| 171 050 долларов — 326 600 долларов | 24% |

| 326 600 долларов — 414 700 долларов | 32% |

| 414 700 долларов США — 622 050 долларов | 3516% |

| В браке, подача отдельно | |

| Налогооблагаемый доход | Ставка |

|---|---|

| 0 — 9 875 долларов | 10% |

| 9 875 долларов — 40 125 долларов США | 22% |

| 85 525–163 300 долларов | 24% | 163 300 долл. — 207 350 долл. | 32% |

| 207 350 долл. — 311 025 долл. | 35% |

| 311 025 долл. | |

| 0–14 100 долл. | 10% |

| 14 100–53 700 долл. | 12% |

| 53 700 долл. США — 85 500 долл. 163 300 долл. США — 207 350 долл. США | 32% |

| 207 350 долл. США — 518 400 долл. США | 35% |

| 518 400 долл. США + | 37% |

. глава семьи.Эти разные категории называются статусами подачи. Лица, состоящие в браке, могут подавать документы отдельно или совместно. Хотя часто имеет смысл подавать вместе, в определенных ситуациях подача по отдельности может быть лучшим выбором.

Исходя из ставок в таблице выше, для одного подателя с доходом 50 000 долларов максимальная предельная налоговая ставка составляет 22%. Однако этот налогоплательщик не стал бы платить по этой ставке со всех 50 000 долларов. Ставка на первые 9875 долларов налогооблагаемой прибыли будет составлять 10%, затем 12% для следующих 30 250 долларов, затем 22% для последних 9875 долларов, попадающих в третью скобку.Это связано с тем, что предельные налоговые ставки применяются только к доходам, попадающим в этот конкретный диапазон. Исходя из этих ставок, этот гипотетический получатель $ 50 000 должен $ 6790, что представляет собой эффективную налоговую ставку около 13,6%.

Расчет налогооблагаемого дохода с использованием освобождений и вычетовКонечно, подсчитать, сколько вы должны в виде налогов, не так просто. Во-первых, ставки федерального налога применяются только к налогооблагаемому доходу. Это отличается от вашего общего дохода, также известного как валовой доход.Налогооблагаемый доход всегда ниже валового дохода, поскольку в США налогоплательщикам разрешается вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Для расчета налогооблагаемого дохода вы начинаете с внесения определенных корректировок из валового дохода, чтобы получить скорректированный валовой доход (AGI). После того, как вы рассчитали скорректированный валовой доход, вы можете вычесть любые вычеты, на которые вы имеете право (детализированные или стандартные), чтобы получить налогооблагаемый доход.

Обратите внимание, что на федеральном уровне больше нет личных льгот.До 2018 года налогоплательщики могли требовать освобождения от уплаты налогов, что снижало налогооблагаемый доход. Однако новый налоговый план, подписанный президентом Трампом в конце 2017 года, отменил личное освобождение.

С вычетами несколько сложнее. Многие налогоплательщики требуют стандартного вычета, размер которого зависит от статуса регистрации, как показано в таблице ниже.

Стандартные вычеты (обновлено в декабре 2020 г.)

| Статус подачи | Стандартная сумма вычета | |

|---|---|---|

| Одинокий | $ 12 400 | 12 400 долл. |

| Глава семьи | 18 650 долл. |

Однако некоторые налогоплательщики могут захотеть детализировать свои вычеты.Это означает вычитание определенных приемлемых расходов и расходов. Возможные вычеты включают выплаты процентов по студенческому кредиту, взносы в IRA, транспортные расходы и взносы на медицинское страхование для самозанятых лиц. К наиболее распространенным детализированным вычетам также относятся:

- Удержание уплаченных государственных и местных налогов — также известное как вычет ОСВ, он позволяет налогоплательщикам вычитать до 10 000 долларов США из любых государственных и местных налогов на недвижимость плюс либо их государственные и местные подоходные налоги, либо налоги с продаж.

- Удержание по уплаченным процентам по ипотеке — Выплаченные проценты по ипотечным кредитам максимум на два дома, при этом они ограничиваются размером вашего первого долга в размере 1 миллиона долларов. Для домов, приобретенных после 15 декабря 2017 года, эта сумма снизилась до первых 750 000 долларов ипотечного кредита.

- Удержание на благотворительные взносы

- Удержание на медицинские расходы, превышающие 7,5% от AGI

Имейте в виду, что большинство налогоплательщиков не перечисляют свои вычеты. Если стандартный вычет больше, чем сумма ваших детализированных вычетов (как для многих налогоплательщиков), вы получите стандартный вычет.

После вычета вычетов из скорректированного валового дохода вы получаете налогооблагаемый доход. Если ваш налогооблагаемый доход равен нулю, это означает, что вы не должны платить подоходный налог.

Как рассчитать федеральные налоговые льготы © iStock.com / PgiamВ отличие от корректировок и вычетов, которые применяются к вашему доходу, налоговые льготы применяются к вашему налоговому обязательству, что означает сумму налога, которую вы должны.

Например, если вы подсчитаете, что у вас есть налоговые обязательства в размере 1000 долларов США на основании вашего налогооблагаемого дохода и вашей налоговой категории, и вы имеете право на налоговый кредит в размере 200 долларов США, это уменьшит ваши обязательства до 800 долларов США.Другими словами, вы должны федеральному правительству всего 800 долларов.

Однако налоговые льготы предоставляются только при определенных обстоятельствах. Некоторые кредиты подлежат возврату, что означает, что вы можете получать за них оплату, даже если у вас нет подоходного налога. Напротив, невозмещаемые налоговые льготы могут снизить вашу ответственность не ниже нуля. В приведенном ниже списке описаны наиболее распространенные скидки по федеральному подоходному налогу.

- Налоговый кредит на заработанный доход — это возвращаемый кредит для налогоплательщиков с доходом ниже определенного уровня.Кредит может составлять до 6 660 долларов в год для налогоплательщиков с тремя и более детьми или меньшую сумму для налогоплательщиков с двумя, одним или без детей.

- Кредит на уход за детьми и иждивенцами — это невозмещаемый кредит в размере до 3000 долларов США (на одного ребенка) или 6000 долларов США (на двух и более детей), связанный с расходами по уходу за ребенком, понесенными во время работы или поиска работы.

- Кредит на усыновление — это невозмещаемый кредит, равный определенным расходам, связанным с усыновлением ребенка.

- American Opportunity Tax Credit — это частично возвращаемый кредит в размере до 2500 долларов в год для оплаты вступительных взносов, обучения, учебных материалов и других необходимых расходов в течение первых четырех лет послешкольного образования.

Существует множество других кредитов, включая кредиты на установку энергоэффективного оборудования, кредит на уплаченные иностранные налоги и кредит на выплаты по страхованию здоровья в некоторых ситуациях.

Расчет возврата налога Фото: © iStock.com / ShaneKatoПолучите ли вы возврат налога, зависит от суммы налогов, уплаченных вами в течение года. Это потому, что они были удержаны из вашей зарплаты. Однако это также зависит от ваших налоговых обязательств и от того, получили ли вы какие-либо возмещаемые налоговые льготы.

При подаче налоговой декларации, если сумма налогов, которую вы должны (ваши налоговые обязательства), меньше суммы, удержанной из вашей зарплаты в течение года, вы получите возмещение разницы. Это наиболее частая причина, по которой люди получают возврат налога.

Если вы не платили налогов в течение года и у вас нет налоговой задолженности, но вы имеете право на получение одного или нескольких возвращаемых налоговых кредитов, вы также получите возмещение, равное возвращаемой сумме кредитов.

Уплата налоговЕсли вы не получаете возмещение налога и вместо этого у вас есть задолженность в налоговый день, возможно, есть способ уменьшить неудобства.Во-первых, вы все равно должны вовремя подавать налоговую декларацию. В противном случае вам также придется заплатить пошлину за опоздание.

Если вы не думаете, что можете позволить себе оплатить полный налоговый счет, вам следует заплатить как можно больше и обратиться в IRS. Агентство может предложить вам несколько вариантов оплаты, которые помогут вам оплатить счет. Например, IRS может предложить краткосрочное продление или временную отсрочку сбора. У вас также может быть возможность оплатить оставшийся счет несколькими платежами.Скорее всего, вы все равно будете платить проценты по просроченному остатку, но в некоторых случаях IRS может даже отменить штрафы или сборы. Опять же, вам следует позвонить в агентство по указанному выше номеру, чтобы обсудить возможные варианты.

Когда вы оплачиваете свой налоговый счет, еще одна вещь, которую следует учитывать, — это использовать налоговую службу, которая позволяет вам платить налоги с помощью кредитной карты. Таким образом, вы можете получить по крайней мере ценные вознаграждения по кредитной карте и баллы при оплате счета. IRS разрешило трем платежным системам собирать налоговые платежи с помощью кредитной карты: PayUSAtax, Pay1040 и OfficialPayments.Однако важно помнить, что все три обработчика взимают комиссию в размере почти 2% от вашего платежа за транзакции по кредитным картам. Тем не менее, дважды убедитесь, что любые заработанные вами награды стоят этих дополнительных затрат.

Самым дешевым способом оплаты налоговых счетов по-прежнему является чек или IRS Direct Pay, что позволяет оплачивать счет непосредственно со сберегательного или текущего счета. Все основные налоговые службы предоставят вам инструкции по обоим этим способам оплаты.

Государственные и местные подоходные налогиМногие штаты, а также некоторые города и округа имеют свои собственные подоходные налоги.Они взимаются в дополнение к федеральному подоходному налогу. В штатах, где действует подоходный налог штата, необходимо подавать отдельную налоговую декларацию штата, поскольку в них действуют свои собственные правила. Если вам интересно узнать о налоговой системе и правилах конкретного штата, посетите одну из страниц, посвященных налогам штата.

Фото предоставлено: © iStock.com / Veni, © iStock.com / Pgiam, © iStock.com / ShaneKato

Планировщик льгот | Подоходный налог и ваше пособие по социальному обеспечению

Подоходный налог и пособие по социальному обеспечению

Некоторым из вас необходимо платить федеральный подоходный налог со своих пособий по социальному обеспечению.Обычно это происходит только в том случае, если у вас есть другой существенный доход в дополнение к вашим льготам (например, заработная плата, самозанятость, проценты, дивиденды и другой налогооблагаемый доход, который должен быть указан в вашей налоговой декларации).

В соответствии с правилами налоговой службы (IRS) вы будете платить налог только с 85 процентов ваших пособий по социальному обеспечению. Если вы:

- подайте федеральную налоговую декларацию как «физическое лицо» , и ваш совокупный доход * составляет

- от 25 000 до 34 000 долларов США, возможно, вам придется заплатить подоходный налог в отношении до 50 процентов ваших льгот.

- более 34 000 долларов США, до 85 процентов ваших льгот могут облагаться налогом.

- подайте совместную декларацию , и вы и ваш супруг имеете совокупный доход * , то есть

- от 32 000 до 44 000 долларов, вам, возможно, придется платить подоходный налог в отношении до 50 процентов ваших льгот.

- более 44 000 долларов США, до 85 процентов ваших льгот могут облагаться налогом.

- состоят в браке и подают отдельную налоговую декларацию , вы, вероятно, будете платить налоги на свои льготы.

Ваш скорректированный валовой доход

+ необлагаемые проценты

+ ½ ваших пособий по социальному обеспечению

= Ваш « совокупный доход »

Каждый январь вы будете получать Заявление о социальном обеспечении (форма SSA-1099) с указанием суммы пособий, полученных вами в предыдущем году.Вы можете использовать эту справку о пособиях при заполнении декларации о федеральном подоходном налоге, чтобы узнать, облагаются ли ваши льготы налогом.

Если вы в настоящее время проживаете в Соединенных Штатах и потеряли или не получили форму SSA-1099 или SSA-1042S за предыдущий налоговый год, вы можете получить мгновенную замену, используя свою учетную запись в моем социальном обеспечении. Если у вас еще нет учетной записи, вы можете создать ее в Интернете. Чтобы получить форму на замену SSA-1099 или SSA-1042S, выберите вкладку «Документы на замену» , чтобы получить форму.Если вам все же необходимо платить налоги с ваших пособий по социальному обеспечению, вы можете ежеквартально производить расчетные налоговые платежи в IRS или выбрать удержание федеральных налогов из ваших пособий.

Для получения дополнительной информации о налогообложении пособий прочтите буклет Пенсионные пособия или Публикацию IRS 915, Социальное обеспечение и эквивалентное пенсионное пособие для железных дорог .

Налог на самозанятость (налоги на социальное обеспечение и медицинское обслуживание)

Следует отметить, что всякий раз, когда упоминается налог на самозанятость, он относится только к налогам на социальное обеспечение и медицинское обслуживание и не включает какие-либо другие налоги, которые могут взиматься с самозанятых лиц. требуется для подачи.Приведенный ниже список не следует рассматривать как исчерпывающий. Другая информация может быть подходящей для вашего конкретного вида бизнеса.

Что такое налог на самозанятость?

Налог на самозанятость — это налог, состоящий из налогов на социальное обеспечение и медицинское обслуживание, в первую очередь для физических лиц, которые работают на себя. Это похоже на налоги на социальное обеспечение и медицинскую помощь, удерживаемые из заработной платы большинства наемных работников.

Вы сами рассчитываете налог на самозанятость (налог SE), используя Таблицу SE (форма 1040 или 1040-SR).Налоги на социальное обеспечение и медицинское обслуживание большинства наемных работников рассчитываются их работодателями. Кроме того, при расчете скорректированного валового дохода вы можете вычесть эквивалентную работодателю часть налога на SE. Наемные работники не могут удерживать налоги на социальное обеспечение и медицинскую помощь.

Ставка налога на самозанятость

Ставка налога на самозанятость составляет 15,3%. Ставка состоит из двух частей: 12,4% для социального обеспечения (страхование по старости, на случай потери кормильца и инвалидности) и 2,9% для Medicare (больничное страхование).

В 2020 году первые 137 700 долларов вашей комбинированной заработной платы, чаевых и чистого дохода облагаются любым сочетанием части социального обеспечения, налога на самозанятость, налога на социальное обеспечение или налога на пенсию (уровень 1). Сумма увеличилась до 142 800 долларов на 2021 г. (налоговые ставки SE за предыдущий год см. В Приложении SE для этого года).

Вся ваша комбинированная заработная плата, чаевые и чистая прибыль в текущем году облагаются любой комбинацией 2,9% части налога на самозанятость в рамках программы Medicare, налога на социальное обеспечение или налога на пенсионное обеспечение (уровень 1).

Если ваша заработная плата и чаевые облагаются либо налогом на социальное обеспечение, либо частью первого уровня пенсионного налога с железной дороги, либо и тем, и другим, и их общая сумма составляет не менее 137 700 долларов, не платите 12,4% -ную часть налога на социальное обеспечение от налога SE ни в одной из ваших нетто заработок. Тем не менее, вы должны заплатить 2,9% часть налога на SE в рамках программы Medicare со всей своей чистой прибыли.

Дополнительная налоговая ставка Medicare в размере 0,9% применяется к заработной плате, компенсациям и доходу от самозанятости сверх пороговой суммы, полученной в налоговые годы, начинающиеся после декабря.31, 2012. Дополнительные сведения см. В разделе «Вопросы и ответы» на странице «Дополнительный налог на Medicare».

Если вы используете налоговый год, отличный от календарного, вы должны использовать налоговую ставку и максимальный предел дохода, действующие в начале вашего налогового года. Даже если налоговая ставка или предел максимального дохода изменятся в течение налогового года, продолжайте использовать ту же ставку и лимит в течение всего налогового года.

Учет налога на самозанятость

Вы можете вычесть часть налога на самозанятость, эквивалентную работодателю, при расчете скорректированного валового дохода.Этот вычет влияет только на ваш подоходный налог. Это не влияет ни на ваш чистый доход от самозанятости, ни на ваш налог на самозанятость.

Если вы подадите форму 1040 или 1040-SR, Приложение C, вы можете иметь право претендовать на получение налоговой льготы на заработанный доход (EITC). Узнайте больше о EITC или воспользуйтесь помощником EITC, чтобы узнать, имеете ли вы право.

Учет налога на медицинское страхование для самозанятости

В соответствии с разделом 2042 Закона о рабочих местах в малом бизнесе, вычет для целей налогообложения доходов разрешается самозанятым лицам на расходы на медицинское страхование.Этот вычет учитывается при расчете чистой прибыли от самозанятости. См. Инструкции к форме 1040 или 1040-SR и Schedule SE для расчета и запроса удержания.

Кто должен платить налог на самозанятость?

Вы должны заплатить налог на самозанятость и подать Приложение SE (форма 1040 или 1040-SR), если применимо одно из следующих условий.

- Ваш чистый доход от самозанятости (исключая доход церковного служащего) составлял 400 долларов и более.

- Ваш доход служащего церкви составлял 108 долларов.28 или больше.

Как правило, ваш чистый доход от самозанятости облагается налогом на самозанятость. Если вы работаете на себя в качестве индивидуального предпринимателя или независимого подрядчика, вы обычно используете Таблицу C для расчета чистой прибыли от самозанятости.

Если у вас есть заработок, облагаемый налогом на самозанятость, используйте Schedule SE, чтобы рассчитать свой чистый доход от самозанятости. Прежде чем рассчитывать свой чистый доход, обычно необходимо рассчитать общий доход, облагаемый налогом на самозанятость.

Примечание: Правила налогообложения самозанятости применяются независимо от того, сколько вам лет и даже если вы уже получаете социальное обеспечение или Medicare.

Семейные опекуны и налог на самозанятость

Особые правила применяются к работникам, оказывающим услуги на дому престарелым или инвалидам (лицам, обеспечивающим уход). Опекуны, как правило, являются сотрудниками лиц, которым они предоставляют услуги, потому что они работают в домах у престарелых или инвалидов, и эти люди имеют право указывать опекунам, что необходимо сделать.Дополнительную информацию см. На странице «Налог для семейного ухода и самозанятости» и в публикации 926.

Как платить налог на самозанятость

Для уплаты налога на самозанятость у вас должен быть номер социального страхования (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN).

Получение номера социального страхования

Если у вас никогда не было SSN, подайте заявление на его получение, используя форму SS-5 «Заявление на получение карты социального обеспечения». Вы можете получить эту форму в любом офисе социального обеспечения или по телефону (800) 772-1213.Загрузите форму с веб-сайта номера социального страхования и карты.

Получение индивидуального идентификационного номера налогоплательщика

IRS выдаст вам ITIN, если вы являетесь иностранцем-нерезидентом или постоянно проживающим лицом, и у вас нет и вы не имеете права на получение SSN. Чтобы подать заявление на получение ITIN, заполните форму W-7, заявление на получение индивидуального идентификационного номера налогоплательщика в IRS в формате PDF.

Уплата налога на самозанятость с исчисленными налогами

Как частный предприниматель, вам, возможно, придется подавать расчетный налог ежеквартально.Вы можете использовать эти расчетные налоговые платежи для уплаты налога на самозанятость. См. Страницу «Расчетные налоги» и Публикацию 505 «Удержание налогов и расчетный налог» для получения дополнительных сведений об уплате налога на самозанятость с помощью расчетных налогов.

Business NYS Налог с продаж

Налог с продаж — применяется к розничным продажам определенного движимого имущества и услуг.

Налог на использование — применяется, если вы покупаете материальное личное имущество и услуги за пределами штата и используете его в штате Нью-Йорк.

Товары и услуги, подлежащие налогообложению Подробнее | Ставки налога |

| Одежда и обувь Подробнее | Одежда и обувь стоимостью менее 110 долларов освобождены от уплаты налога с продаж города Нью-Йорка и штата Нью-Йорк. Покупки на сумму свыше 110 долларов США облагаются налогом с продаж в размере 4,5% и налогом с продаж штата Нью-Йорк в размере 4%. |

Большая часть личного имущества (например, алкоголь, мебель, электроника и т. Д.) Газ, электричество, охлаждение, пар, телефон и телеграф Услуги детективов, уборка и техническое обслуживание Наполнение гостиничных и мотельных номеров Еда и напитки, продаваемые ресторанами и предприятиями общественного питания Плата за вход в увеселительные заведения Кредитный рейтинг и услуги кредитной отчетности | Ставка городского налога с продаж составляет 4.5%, налог штата Нью-Йорк с продаж и использования составляет 4%, а надбавка муниципального района пригородных перевозок составляет 0,375% от общего налога с продаж и использования в размере 8,875%. |